とても注目を集めていた9月のFOMCで4年半ぶりにFFレートの利下げがありましたね。また事前の市場予想が半数越えとなっていた0.5%の利下げが決定しました。通常は0.25%ずつがスタンダードですがFRBが後手にまわっているのではないかと不安になる方もいるのではないでしょうか。

その回答のヒントとしてまず2024年9月13日(FOMC前)SBI証券のサイトで「消費者物価指数は良い感じで下がってきた」という記事も出していました。その後に2024年9月19日に広瀬隆雄さんがインヴァスト証券のサイトで「連邦公開市場委員会の結果」という記事を出していてこの2つを追っていくと現状と今後に予想を立てやすくなるのではないかと思いました。

ですので今回の利下げについて広瀬氏がどのように考えられているかを確認をしておくことで頭を整理しやすくなると思いますので内容をシェアさせていただきます。

ということで今回は「9月FOMCでの利下げからみる広瀬氏の見解」についてです。

【この記事をみて分かること】

・8月CPI(消費者物価指数)

・景気後退について

・9月FOMCの結果

・利下げ予想

・GDP・失業率予想

・利下げ後の見解まとめ

バフェットの投資知識を動画で学ぶ

~GFS無料動画 投資講座バフェッサ~

隙間時間で投資の基礎が学べます。

移動中やお休みの日にぜひ動画視聴しておいて下さい!

8月CPI(消費者物価指数)

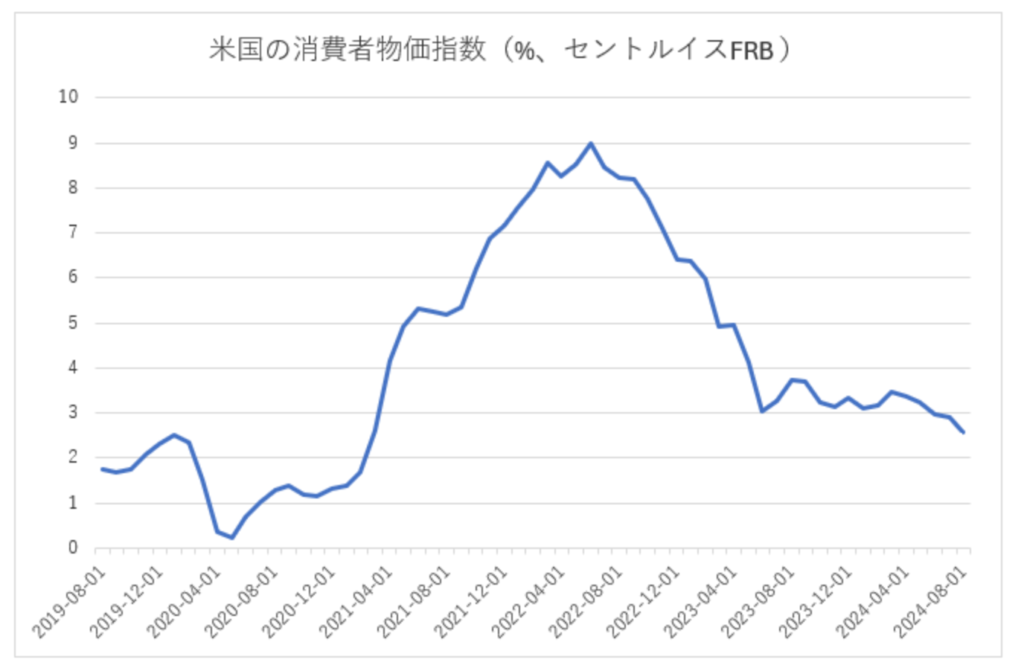

【8月CPI 前年同月比】

予想:+2.6%

結果:+2.5%

念のためですがコアCPIは変動の激しいエネルギーや食品の価格を除いた指数で予想に一致する+3.2%でした。

連邦準備制度理事会(FRB)は物価目標2%を掲げていて、あと0.5%に迫ってきています。この点について広瀬氏は今回の物価改善は燃料費(-1.9%)、公共ガスサービス(-1.9%)などの価格の値下がりに助けられたとお考えでした。

また物価が安定してきたので米国の政策金利であるフェデラルファンズ・レート(5.25%)からCPIを引き算するとその差は2.75%となり物価の実勢に対して政策金利が高目に設定され過ぎている印象を与えると広瀬氏は述べています。

来る9月18日の連邦公開市場委員会(FOMC)でいよいよ利下げが発表されると大多数の市場参加者が考える理由はここにあると予想。

ただし家賃は引き続き高止まりしていて、労働者の賃金の上昇(8月は+14¢)もまだ続いているので一気に0.50%利下げするのではなく、最初は最小限(0.25%)の利下げにとどめるという見方が有力だと広瀬氏はこの時点ではお考えでした。

ですが株式市場的には利下げの第一歩を踏み出すことが重要なのであり利下げ幅は殆ど関係ないとこの時点では仰っていました。

ここで広瀬氏はソフトランディングについて言及していましたので次章でまとめておきますね。

景気後退について

今回の利下げは前章でお伝えした通りでインフレの実勢に比べて政策金利が引き締め過ぎの水準にあることを是正することが目的であり、米国景気が弱いのが原因ではないと広瀬氏は言います。

実際、足元の四半期GDPでは米国が先進各国の中で最も高い成長(=第2四半期→3%)を示していますが、それは何を意味するか? と言えば、いまのままで雇用市場が悪化を見なければ、米国は経済のソフトランディングを実現する可能性が残っているということだと予想。

ソフトランディングの可否については誰にも分からないので個人的にはデータをみながらどちらでもいいご自身のポジションを考えておく必要はあるとは感じています。

ちなみにソフトランディングは稀にしか見られない現象で、前回はアラン・グリーンスパン議長が采配を振るっていた1990年代中頃に実現しました。あの当時はインターネットの普及で米国の労働生産性が向上しており、インフレがスパイラル化しにくい環境で、実は今回も労働生産性はUPしているのですが、これがAIの普及による恒久的なものか、それとも一過性の現象かはもう少し時間をかけて観察してみないとわからないと広瀬氏は言っています。

私たち個人投資家はエヌビディアの決算など半導体ブームの行方を定期的にチェックしておくといいのではないでしょうか。

いずれにせよ労働生産性の改善で景気拡大が長期化する場合は株式市場も大きなバリュエーションの底上げが期待できます。利下げと、景気の持続性の両方に目配せしながら、粘り強くポジションを維持し続ける姿勢が必要だと広瀬氏は仰っています。

とここまでは広瀬氏が9月FOMC前にお話をされていた内容で、ここからは0.5%の利下げ発表後のお考えについてまとめていきます。

9月FOMCの結果

9月18日(水)FOMCが閉会して、0.50%の利下げが発表され、米国の政策金利は4.75%〜5.00%になりましたが利下げに転じるのは4年ぶりで米国はいよいよ利下げサイクルに入ったと広瀬氏は言っていてます。

前回7月のFOMCの後で2回の雇用統計、2回の消費者物価指数の発表があり、それらのデータがおおむねFRBが望んでいた方向で入ってきたことからいま引き締め気味に設定されている政策金利をより中立的な水準に戻してゆくのが適切だと判断したとのお考えです。

言い換えれば今回の利下げは雇用市場に対する不安を反映したものではなく、米国経済は好調で推移していて、物価と政策金利の差が大きく乖離してしまっていると。ですのでここで大幅に是正することで早くノーマルな状態到達しようとしていると広瀬氏は述べています。

ここでこの後のFRBメンバーの考えについても言及していますので次章以後でまとめておきます。

【無料レポートで知れる】

投資格付機関WeissRatingsの厳選25銘柄

米国株10,000銘柄以上の中から

厳選25銘柄を日本では無料公開中です!

~見ておいてそんはありませんのでぜひこの機会に~

利下げ予想

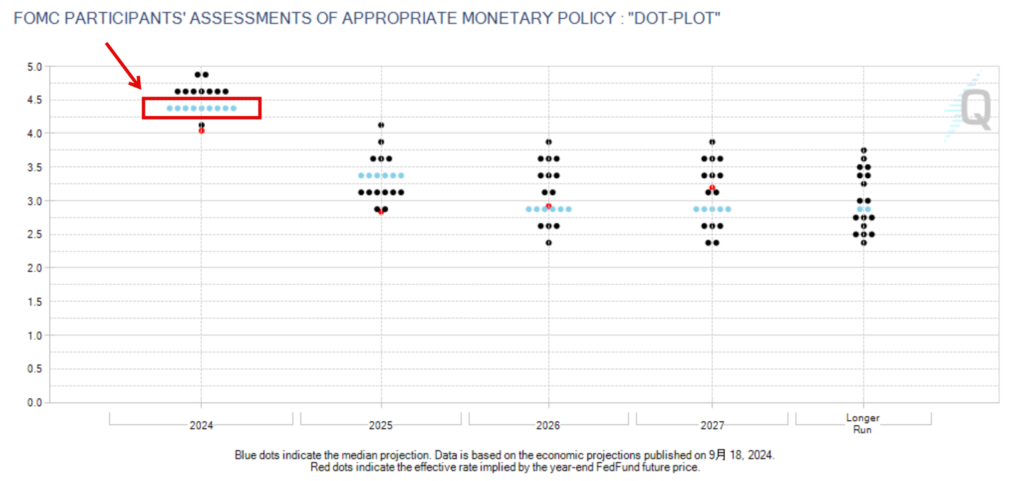

広瀬氏はFRBメンバーのコンセンサスが、もっとアグレッシブに利下げしたほうが良いというメンバーが増えたと言っています。

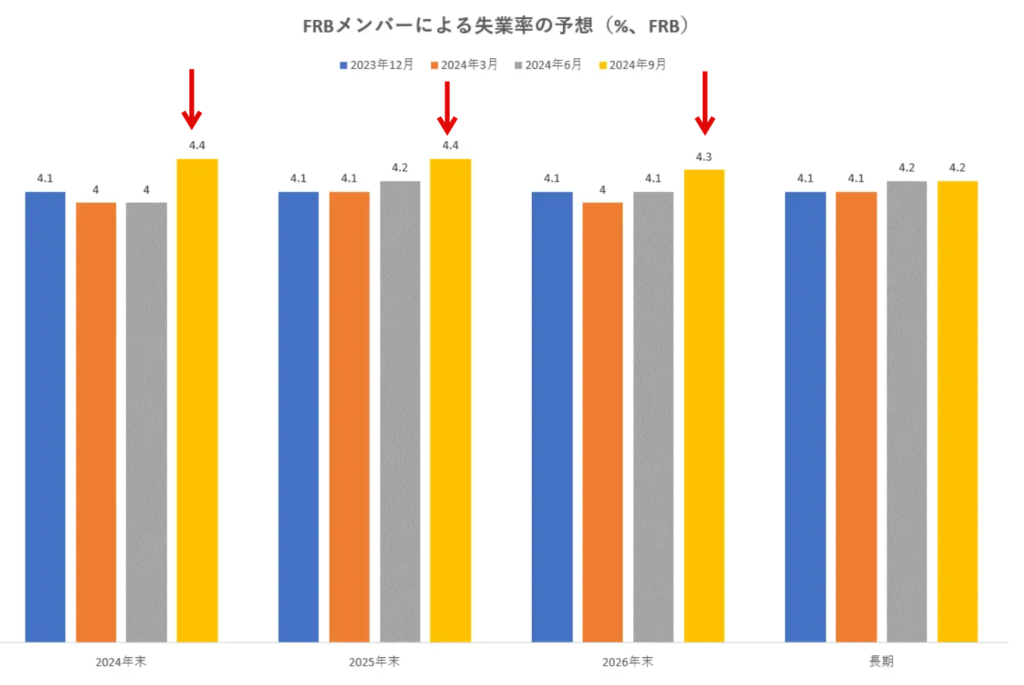

また今回のFOMCでは経済予想サマリーが示されていて、FRBメンバーに今後の政策金利と経済の予想をアンケート調査して回り、それを集計したものです。それによるとメンバーの予想は2024年末が4.4%に下がったと仰っていました。

ここでCMEフェドウォッチツールで記事作成をしている2024年9月24日現在のFRBの年内の予想を確認をしておくと4.25%~4.5%(赤矢印)にドットが集まっていました。つまりは年内で0.25%ずつであればあと2回の利下げを予想しているメンバーが多いことになります。

また広瀬氏は長期でのFFレートはFRBメンバーの考える中立的レートに近似していると考えることができますが、それはリーマンショック後、新型コロナ後の超低金利の時代より高い位置となっている点に言及していました。

その理由としては当時は世界の長期金利がマイナスになっている国も散見され、思い切り政策金利を下げてやる必要があったからで、いまはそのような状態でないとのことでした。

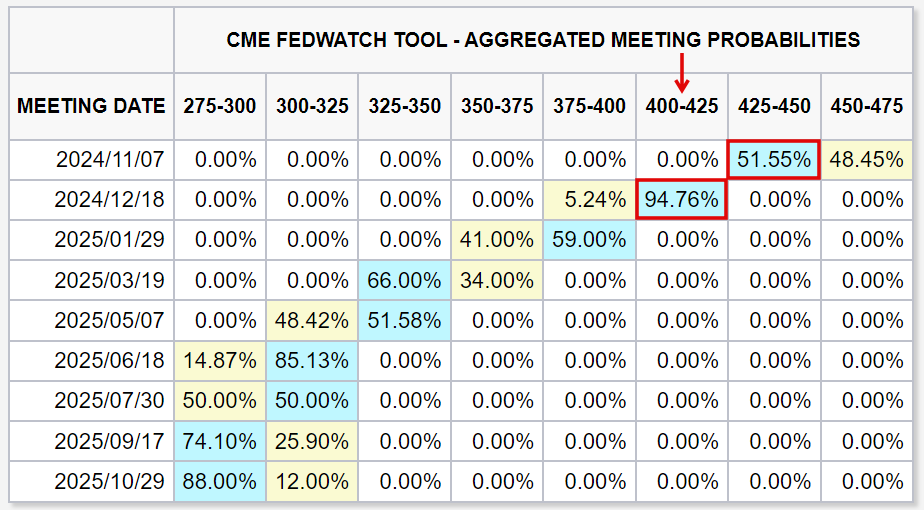

では念のためですが市場参加者の予想も確認しておきます。

11月が0.5%で12月にさらに0.25%を予想していました。つまりはFRBが予想する年内0.5%よりもさらに0.25%多い0.75%の利下げを予想しています。この点については今後出てくる経済・雇用データによってになりますので今後も引き続きで確認をしておこうと思います。

では次章ではGDPと失業率について広瀬氏が言及していた内容をまとめておきますね。

GDP・失業率予想

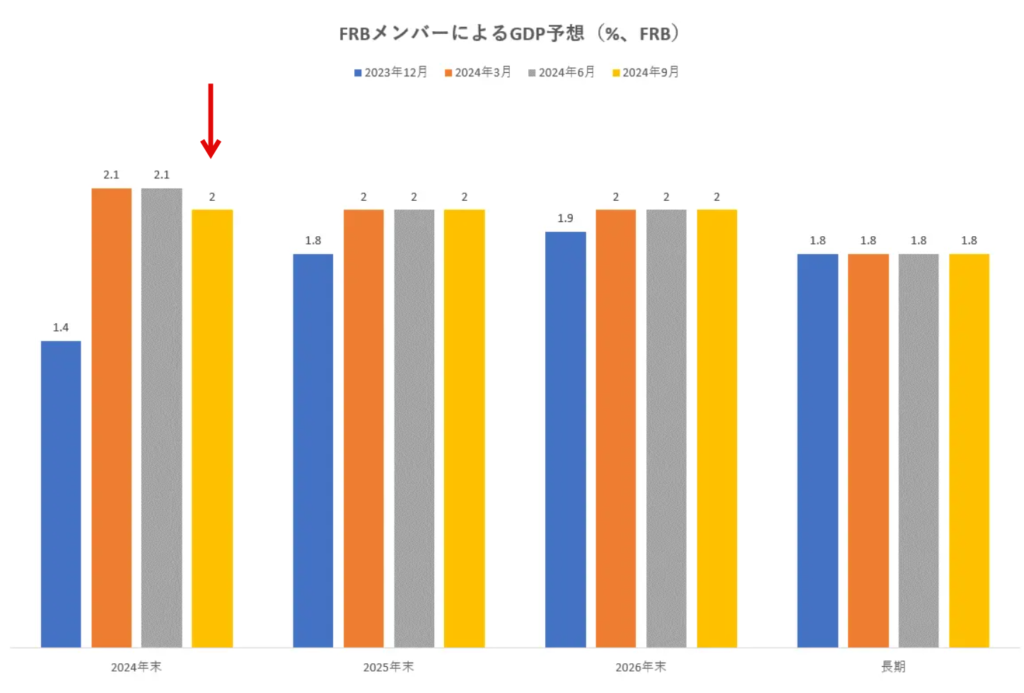

■GDPについて

FRBメンバーによるGDPの予想チャートを見ると2024年末のGDPは2%に下がっていますが、他は動いていませんでした。この点について広瀬氏はFRBがソフトランディングに成功する可能性が高いと考えていることの現れだと仰っていました。

この点については少し前になるので意見変更の可能性はありますが広瀬氏が2024年8月1日に出していた「アメリカのマーケット展望【2024年8月度】」でソフトランディングについて言及したのであらためて見ておきます

その記事の中で広瀬氏は米国経済がソフトランディングするというシナリオは怪しくなりつつあり、AI相場の息の長さに関しても疑問が生じていると述べていました。またトランプ候補が11月の選挙で勝利するというのも確実とは言えなくなってきていて、年内の利下げ回数ですら何回か読めなくなっていると8月時点で仰っていました。

このように不透明感がある相場ではソフトランディングになるという楽観視はせずがいいかと考えています。ハードランディングの可能性も考えてポジションを取っておくといいのではないでしょうか。

では最後に広瀬氏は失業率にも触れていましたので確認しておきます。

■失業率について

2024年末、2025年末、2026年末がそれぞれ上方修正されているのですが、これはFRBメンバーが失業率を主に心配していることを示唆していると述べています。

また普通、失業率が4.4%にまで上がってくるとそこにとどまっていることは稀で、あれよあれよという間に失業率がもっと増加するのが常だと言っています。しかしこのチャートから見る限りFRBメンバーは今回はここで踏みとどまれると考えているようだと仰っていました。

この画像は過去の失業率のデータでグレイの部分がリセッション(景気後退)を表しています。分かりやすいようにリセッションを赤矢印で示したのですがもれなく失業率が上昇しているのが分かります。また現在はスルスルと上昇をはじめているのが分かりますよね。

ですのでFRBメンバーが失業率に注目をしてる理由が分かるのではないでしょうか。この点は個人的にも確認しながらX(旧Twitter)でも進捗を発信していこうと思います。

ご興味のある方はぜひフォローもお願い致します。

利下げ後の見解まとめ

全体を通した広瀬氏の見解ですが小売売上高、GDP、新規失業保険申請件数、レイオフなどのデータポイントを見る限り、いまは不況が来る兆しは見当たらないと言っています。まとめるとFRBは先制的に物価と政策金利との大きな乖離を大胆に埋めに来る、やや意外な采配を今回見せたとお考えでした。

しかしそれはFRBが後手に回っているということではなく、いま良い状態にある米国経済をこのままの状態でキープするための方策だったというわけだと仰っていました。

今回の内容をまとめてみて広瀬氏は比較的には楽観してみられているように個人的には感じました。ですがこれから大統領選挙もありますし、リセッションの有無など市場が動く可能性は多大にあります。

どちらかというと個人的には上がった場合に乗り遅れずに下がった場合にもダメージをできるだけ減らせるような中立くらいでポジションを取っておきたいと考えています。

みなさんそれぞれのお考えもあるかと思いますので今回の記事内容が投資のお役に立てれ幸いです。

最後まで読んでいただきましてありがとうございました!

【moomoo証券】

分析ツール満載のおすすめ無料投資アプリ

・無料登録だけで使える豊富な分析ツール

・多数の有名投資家のポートフォリオ確認

・ヒートマップがみれ米国市場動向を把握

~口座開設は必須ではないのでぜひ登録はしておいて下さい~

アプリ詳細にご興味がある方は下の記事から確認してみて下さい

が爆誕【SCHD連動】-120x68.png)

と2866(PFFD)を最新比較【毎月配当金をもらうには】-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※