このブログではETFを中心に紹介をしているのですが理由としてボラティリティリスクがなく分散投資が可能で安全性が保てるからと考えています。

またETFの中にはQYLDなど毎月配当のETFも数多くあり、組入銘柄として株式が中心にはなりますが債券との両立をするハイブリット証券と言われるものがあります。

ということで今回は「ハイブリット証券のグローバルX 米国優先証券 ETF」についてです。

【この記事をみて分かること】

・PFFD(ハイブリット証券)とは

・基本情報

・組入銘柄

・株価について

・配当実績

ETFの組入銘柄など詳細情報を入手するならmoomoo証券アプリがおすすめ。

バフェットやキャシーウッドなどのポートフォリオも確認ができます。

PFFDとは

まずはPFFDの特徴として大きく3つに分けて解説していきます。

【特徴】

・優先証券

・優先株

・毎月配当

✓優先証券

株式と債券の両方の特徴を持っているハイブリッド証券で株式のように証券取引所で取引されて債券のように利息または配当が定期的に支払われる特徴を持っています。

「金利と債券は相対的にシーソーの関係」なので他の債券投資商品と同じように金利の変動に影響を受けるETFになります。

✓優先株

特徴として株主の議決権をなくして債務や配当に対する優先権を与えるものになります。

企業は株式の発行によって資金を調達していて会社の株式を大量に保有している大株主は会社の経営方針に影響を与えることが可能なのですが優先株であれば経営陣側は資金調達をしながら株主の経営に対する影響を抑えることができるとなりますよね。

さらに投資家にとっては議決権をなくす代わりに配当重視でありかつ倒産時の残った資産を優先的にもらえるメリットがあります。

✓毎月配当

言葉通りにはなりますが毎月配当がもらえます。

実績については後ほど詳しく解説しますが毎年平均で約5%程度の利回りでPFFDの最大の特徴になるのが毎月の配当になるのではないでしょうか。

基本情報

| ティッカー | PFFD |

| 名称 | グローバルX 米国優先証券 ETF |

| 運用会社 | グローバルX |

| ベンチマーク | BofA メリルリンチ多様化コア米国優先証券指数 |

| 銘柄数 | 226 |

| 投資対象 | BofA メリルリンチ多様化コア米国優先証券指数の パフォーマンスを追跡することを目指しています。 |

| 経費率 | 0.23% |

| 配当月 | 年12回 |

| 直近配当利回り (ブルームバーグ) | 6.65% |

| 設定日 | 2017年9月13日 |

まず何よりの特徴として「毎月配当」になるのではないでしょうか。ブルームバーグで調べると直近の配当利回りは6.65%になります。また公式サイトで配当カレンダーを確認すると毎月おおよそですが10日前後で支払われていました。

また経費率は0.23%でQYLD(0.60%)でGDRW(0.28%)ですので毎月配当ETFの中では一番低く設定がされていますよね。配当も安定して出ていて経費率も低い設定ですのでその点では長期での保有を検討する材料になるのではないでしょうか。

PFFDのような配当利回り高く上昇が見込める銘柄選定を学んでおいて下さい。

・スクリーニングを学べる

・50,000円分相当特典が無料

・動画視聴のみで来場不要

では次章では長期保有するうえで検討材料になるチャートもみながら株価について解説していきます。

株価について

株価:18.94ドル

【トータルリターン】

3ヶ月:+0.06%

3年:−3.11%

5年:+0.73%

トータルリターンを確認して分かりますが毎月配当や高配当のETFに多いキャピタル(売買益)よりインカム(配当など)で検討をするETFになりそうですね。

またS&P500と1年の株価推移を比較しておこうと思います。

【1年のトータルリターン】

PFFD(ブルー):−6.97%

S&P500(イエロー):+16.97%

比較してみても分かりますがPFFDはほぼ横ばいといった印象ではなりでしょうか。また金利が高い現状では債券・株式と金利は相対的にシーソーの関係ではなるのでさらに上昇しづらい状況になりますよね。

画像はいれていませんがもう少し長期でみると2020年に大きく暴落していました。そこから戻してきていましたが2022年からまた下げてきています。

あらためてですが検討する際は現在のように金利が高い時期かつインカムを重視するのがいいのではないでしょうか。ではこの株価に影響を与えている組入銘柄を次章で解説していきますね。

組入銘柄

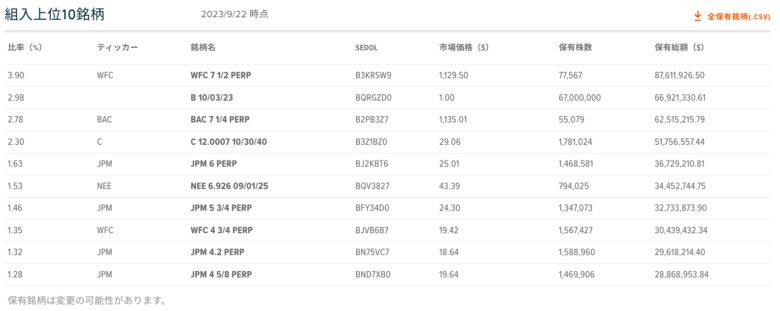

上記銘柄は2023年9月24日現在のデータです。

【組入銘柄上位5社】

1位:ウェルズ・ファーゴ(3.90%)

2位:バンク・オブ・アメリカ(2.78%)

3位:シティグループ(2.30%)

4位:JPモルガン・チェース・アンド・カンパニー(1.63%)

5位:ネクステラ・エナジー(1.53%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

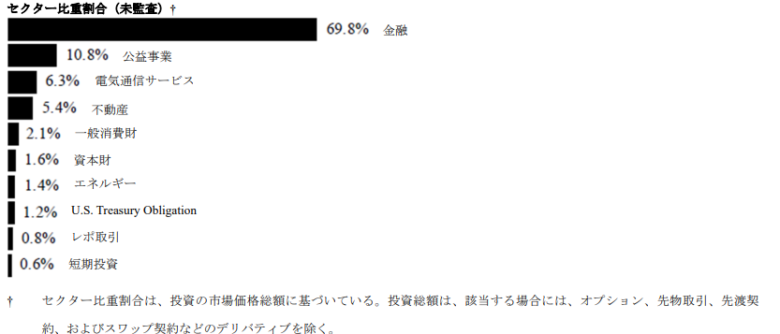

■セクター比率

【組入上位5セクター】

1位 金融:69.8%

2位 公共事業:10.8%

3位 通信サービス:6.30%

4位 不動産:5.40%

5位 一般消費財:2.10%

金融セクターに約7割の比率で投資をしていますね。その影響として2023年3月には地銀破綻による金融不安があり、軒並で銀行銘柄の株価は下がってたいましたので株価下落の要因にはなりそうです。

さらに先程もお伝えしましたが金利が高い影響からもさらに株価が落ちた要因の可能性があります。ですので今後は金利引き下げ時期に回復傾向に向かうことを期待したいですね。

過去の配当実績

| 配当額(ドル) | 配当金利回り(%) | |

| 2022 | 1.284 | 6.73 |

| 2021 | 1.312 | 5.83 |

| 2020 | 1.335 | 6.56 |

| 2019 | 1.371 | 12.25 |

| 2018 | 1.399 | 9.5 |

| 2017 | 0.481 | 3.14 |

| 平均 | 1.20 | 7.34 |

2017年からになりますのでデータとしては6年分でまとめてあります。多少のばらつきがありますが平均で7%程度の年間配当が見込める点についてはとても心強いですね。

検討をされる際の大きな材料にはなるのではないでしょうか。

PFFDのメリット・デメリット

【メリット】

・安定して高い配当金

・比較的安定した株価を獲得可能

・230銘柄以上の銘柄に分散投資

【デメリット】

・高金利時は株価が下落

・金融銘柄が多く金融危機時は下落

・株価の成長、増配が望みづらい。

メリット・デメリットを考えた時に高金利時には株価が落ちる傾向がありますので現在の高金利時は株価は下がっています。2024年に金利引き下げが予想されていますので逆の意味では購入するチャンスにもなり得ますよね。

また株式を中心としたポートフォリオの方が多いかと思いますので国債、社債と並んで優先株のETFを並べておくのはリスクの分散やインカムの獲得という戦略としては検討されるのは面白いのではないでしょうか。

最後まで読んでいただきましてありがとうございました!

~時間と場所が自由に選べる無料セミナーのご紹介~

金八先生でおなじみの武田鉄矢さんが宣伝する「投資の達人になる投資講座 」。

・動画視聴のみで50,000円分相当の特典が無料

・来場不要のオンラインで時間・場所を選べる

・初心者もわかりやすく銘柄選定方法を学べる

不安な方は2回視聴したレビュー記事を読んでみて下さい。

.png)

※当ブログではアフェリエイトによる広告を掲載しています※