【たぱぞうさんも紹介】S&P500指数レバレッジETFのSPXL 株価 チャート推移について

S&P500のトータルリターンは年初来で7月末までで+20%となっていました。そして8月に入りアノマリー通りで約6%ほどマイナスと調整局面に入っている可能性がありますよね。ですが多くのアナリストやインフルエンサーが2023年はプラスの年だとみているので9月のまでの調整が終わってからまた上昇がくると予想をされています。

ではその年末への上昇に向けて検討できる投資先はどこになるのでしょうか。検討先の候補として注意点はありますが短期で考えられるレバレッジETFをご紹介します。

ということで今回は「S&P500指数レバレッジETFのSPXL」についてです。

【この記事をみて分かること】

・レバレッジETFについて

・SPXLとは

・基本情報

・株価について

・組入銘柄

・過去の配当実績

SPXLのように大きく株価が上昇をする銘柄を独学で選定は難しいですよね。

上昇銘柄の選定方法を学ぶには「投資の達人になる投資講座 ![]() 」がおすすめ。

」がおすすめ。

・2時間の動画視聴だけで来場の手間なし

・50,000円分相当の投資に関する特典あり

\投資の達人になる投資講座の動画に興味がある方はこちらから/

資産を最大化するためにもとても役立ちますのでぜひ活用して下さいね。

ではSPXLの解説の前にレバレッジETFとは何かを簡単に説明します。

レバレッジETFについて

・対象指数に対して日次で一定倍率の値動きをするETF

・長期期間でみて倍率と同じ結果になるわけではない

・上昇相場向けの「ブル型」と下落相場向けの「ベア型」がある

まずはSPXLを検討するうえでレバレッジETFを理解することはとても大切な点ですので最初に解説しておきますね。

対象指数に対して日次で一定倍率の値動きをするETF

例えばSPXLの場合はS&P500を対象に3倍のレバレッジを効かせるETFになるのでS&P500が1日で1%上昇した場合は3%の価格上昇を見込めます。

長期期間でみて倍率と同じ結果になるわけではない

レバレッジの倍率は目標とする日次の値動きを表しているので長期投資の結果が倍率と同じ結果になるわけではありません。

上昇相場向けの「ブル型」と下落相場向けの「ベア型」がある

レバレッジETFは別名「ブルベア型ETF」と呼ばれていて「ブル型」と「ベア型」の2つに分類されます。

ちなみにブル型は上昇相場でリターンを望めるETFで3倍ブル型なら対象指数が1%上昇すると3%の価格上昇が見込めてベア型は下落相場でリターンを望めるETFとなっていて3倍ベア型なら対象指数が1%下落すると3%の価格上昇が見込めるETFとなります。

上記を踏まえたうえでSPXLを解説していきますね。

SPXLとは

正式名称は「ディレクション・デイリーS&P500ブル3Xシェアーズ」でSPXLは米国市場を代表する500社で構成されるS&P500に対して3倍の運用成績を目指すETFです。

最近では知らない方もいないくらい有名になったS&P500とはS&Pダウ・ジョーンズ・インデックス・エル・エル・シーによって算出されていてい工業株400種、運輸株20種、公共株40種、金融株40種の各指数で構成されています。また採用銘柄は約40業種に及んでいてニューヨーク市場の時価総額の約75%をカバーしているので市場全体の動きを表す指標となります。

このS&P500にレバレッジ3倍をしたものが「SPXL」で経費率は0.96%と少々高めに設定されていますがレバレッジ3倍という付加価値を考えると妥当な設定と感じるのではないでしょうか。またたぱぞうさんがS&P500に連動するETFを比較として出していましたのであわせてシェアしておきます。

【S&P500指数に連動しているETF】

| ティッカー | ETF名 | 経費率 |

| SPY | SPDR S&P500 ETFトラスト | 0.09% |

| IVV | iシェアーズ・コアS&P500 ETF | 0.03% |

| VOO | バンガードS&P 500 ETF | 0.03% |

有名なところでは上記の3つになります。たぱぞうさんが機関投資家は流動性の高いSPYを好みますあが個人投資家は経費率が0.03%と安いIVV・VOOが良いのではと仰っています。またチャールズシュワブなど他社からもっと経費率をおさえた商品が出ていますが日本の証券会社を使うならばこの3つが一般的になります。

さらに経費率の差が倍以上ありますがSPYが運用総額を減らしてきていてIVV・VOOは運用総額を増加してきています。たぱぞうさんはいずれSPYも経費率競争に巻き込まれる時が来るのではと言っていました。

基本情報

| ティッカー | SPXL |

| 名称 | ディレクション・デイリーS&P500ブル3Xシェアーズ |

| 運用会社 | Direxion Investments |

| ベンチマーク | S&P500 |

| 銘柄数 | 500 |

| 投資対象 | S&P500種指数(「大型株指数」)の運用実績(手数料・費用控除前)の 3倍(300%)の日 次投資成果を目指す |

| 経費率 | 0.97% |

| 配当月 | 年4回(3/6/9/12月) |

| 直近配当利回り (ブルームバーグ) | 1.12% |

| 設定日 | 2008年5月11日 |

前章でS&P500連動のETFを紹介しましたが経費率が0.03%〜0.09%になるのでSPXLは0.97%となるのでレバレッジがきいている分で高い設定になっています。

また現在の配当月について調べると3・6・9・12月の年4回となっていて直近の利回りは1.12%となります。レバレッジ商品になりますので配当利回りから考えるとインカム(配当)ではなくてキャピタル(売買益)で検討をするETFになりそうです。

ではそのキャピタルはどうなっているか株価も確認をしておきます。

株価について

直近でみると2023年5月にゴールデンクロスを完成していて2023年7月中まで上昇をしていました。年初来でみると2023年9月現在でトータルリターンは50.54%になっています。ちなみにS&P500連動ETFのSPY・IVV・VOOの株価推移はほぼ同じでしたので代表してSPXLとSPYのリターンを比較しておこうと思います。

【1年比較チャート】

2022年10月11日(直近の底値)

・SPXL:−25.50%

・SPY:−8.80%

上記がSPXLも直近の底値になりますがエントリーポイントによっては−20%越えているということになります。この点は注意が必要になるのではないでしょうか。

2023年9月2日時点

・SPXL:+29.15%

・SPY:+15.03%

上昇している時期のリターンについてはSPYの約2倍。レバレッジ3倍ですので上昇も3倍ですが下落も同様になるので年間通してみると約2倍になると理解ができますよね。

【5年比較チャート】

2021年12月31日(直近の高値)

・SPXL:+174.78%

・SPY:+65.15%

2023年9月2日時点

・SPXL:+76.99%

・SPY:+56.88%

チャートから分かることとしてはボラティリティが激しい点ですよね。

購入を検討される場合はエントリーポイントと利確もしくは損切りの時期を見極める必要がありそうです。この点については本当に注意をしていただければと思います。

確かにSPXLのように値動きが大きくリスクがあると不安も大きいですよね。

上記の不安を解消するのに無料セミナー「投資の達人になる投資講座 ![]() 」がおすすめ。

」がおすすめ。

・来場不要で動画なのでスキマ時間に観れる

・初心者もできる上昇銘柄の選定方法が学べる

\投資の達人になる投資講座の動画に興味がある方はこちらから/

では続いて組入銘柄についても解説しておきますね。

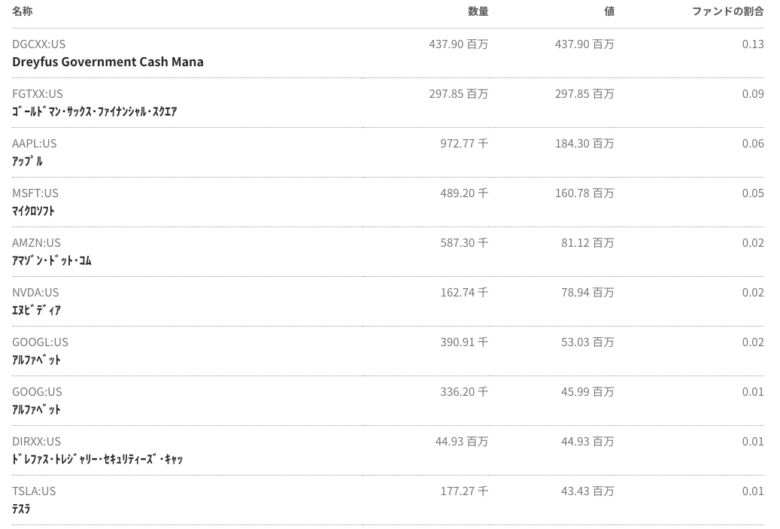

組入銘柄

上記銘柄は2023年9月2日現在のBloomberg で調べたデータです。

1位:DGCXX(0.14%)

2位:FGTXX(0.10%)

3位:アップル(0.05%)

4位:マイクロソフト(0.05%)

5位:アマゾン(0.02%)

※銘柄名をクリックするとBloombergで詳細情報を確認できます

ちなみに上位2位までは国債のファンドで、レバレッジをかけるときに使う担保となるものです。そこからはS&P500の上位組入銘柄でもあるマグニフィセント・セブンなどが入っていますよね。

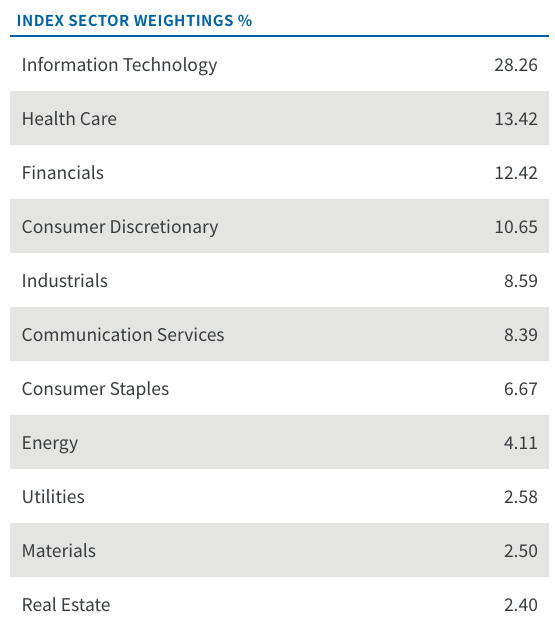

組入セクター比率

1位 情報技術:28.26%

2位 ヘルスケア:13.42%

3位 金融:12.42%

4位 一般消費財:10.65%

5位 通信サービス:8.59%

ディフェンシブセクターも多く含まれているのでバランスが取れている比率になっているのではないでしょうか。

過去の配当実績

| 配当日 | 配当金 |

| 2023/6/22 | $0.258 |

| 2023/3/22 | $0.261 |

| 2022/12/22 | $0.123 |

| 2022/06/29 | $0.078 |

| 2021/12/29 | $0.115 |

| 2021/06/29 | $0.041 |

| 2020/12/30 | $0.115 |

| 2020/06/30 | $0.046 |

| 2019/12/31 | $0.262 |

| 2019/07/02 | $0.293 |

| 2019/01/04 | $0.208 |

| 2018/10/02 | $0.114 |

| 2018/06/26 | $0.014 |

2018年からの配当をまとめました。配当については厳密には年4回ではなく年2回もしくは年3回が実績だったようですね。

インカムを狙うETFではないのでこの点についてはそこまで気にならない適度なのではないでしょうか。参考までに覚えておいていただくといいかと思います。

ボラティリティが高く短期売買に向いている

今回はS&P500指数レバレッジETFのSPXLについて解説してきました。

【今回の記事で分かること】

・SPXLとは

・基本情報

・株価について

・組入銘柄

・過去の配当実績

あらためて確認されたいポイント上記をクリックしていただくと該当の章に飛びます。

SPXLについてやはレバレッジETFになるので下落時にエントリーをする必要があるので特に初心者には難しいですね。またたぱぞうさんが言っていますが長期ホールドしている人は少ない理由を3つあげられていました。

①値動きが激しい

②経費率が高い

③上下動を繰り返すことで、徐々に減衰する面がある

ボタティリティが激しく資産総額の上下動も大きくなります。個人的にもこの振れ幅はメンタル的にも気になる範囲だと考えています。また長期投資家は債券なども視野に入れる傾向がありますよね。

これは比較的マイルドな値動きを好むからなので値動きの激しさというのは主に短期売買短をする方に好まれるのではないでしょうか。ボラティリティで利益を出していくETFですのでトレーダータイプにおすすめになるようですね。

ですので長期投資家については大きな額をいきなりベットするのは控えていただければと思います。もしご検討をされる際にはリスク許容度は理解したうえでまずは少額から投資してみるといいのではないでしょうか。

最後まで読んでいただきましてありがとうございました!

〜上昇銘柄の選定方法や投資のコツについて学べる無料セミナーのご紹介〜

金八先生で有名な武田鉄矢さんが宣伝している「投資の達人になる投資講座 ![]() 」がおすすめ。

」がおすすめ。

・来場不要なので自宅での動画視聴

・初心者も可能な銘柄選定を学べる

セミナーは不安だという方は下記のレビュー記事を読んでいただくと安心して視聴できます。

※当ブログではアフェリエイトによる広告を掲載しています※