最近では投資の神様バフェット率いるバークシャー・ハサウェイはが5大商社(伊藤忠・丸紅・三井物産・住友商事・三菱商事)の買い増しをしたことがきっかけに海外投資家の資金が日本に流れてきていましたよね。

実際に日経平均株価の直近1年のリターンをみると+34.53%でS&P500の直近1年リターンは21.50%となりますので日経平均株価のほうがアウトパフォームをしていました。また異例と言われいますが東京証券取引所がPBR1倍割れ改善要請したことも話題になりましたよね。

このように好調に推移をしている日本市場では「JPXプライム150指数」という日本の精鋭を集めた指数が新たに誕生しました。またこの指数に連動するETF(iFreeETF JPXプライム150(2017))ついてユーチューブのチャンネル登録者数16.1万人の「トラさん家のセミリタイア戦略」で紹介されていました。

切り取る時期によりますがTOPIXやS&P500にも勝る日本のオールスター企業へまとめて投資が可能で新NISAの成長投資枠の対象になるETFになります。とてもいい情報でしたのでシェアをしたいと思いトラさんの動画を参考にまとめていきますのでぜひ最後まで読んでみて下さいね。

ということで今回は「【日本版S&P50】JPXプライム150指数に連動するETF【2017】」についてです。

【この記事をみて分かること】

・JPXプライム150指数

・TOPIX・S&P500との比較

・過去5年ごとのリターン

・組入れ銘柄

・組入れセクター

・iFreeETF JPXプライム150(2017)まとめ

【無料で確認】投資の神様バフェットのポートフォリオ

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

上記以外のポートフォリオも確認できるのでぜひ活用して下さい

JPXプライム150指数

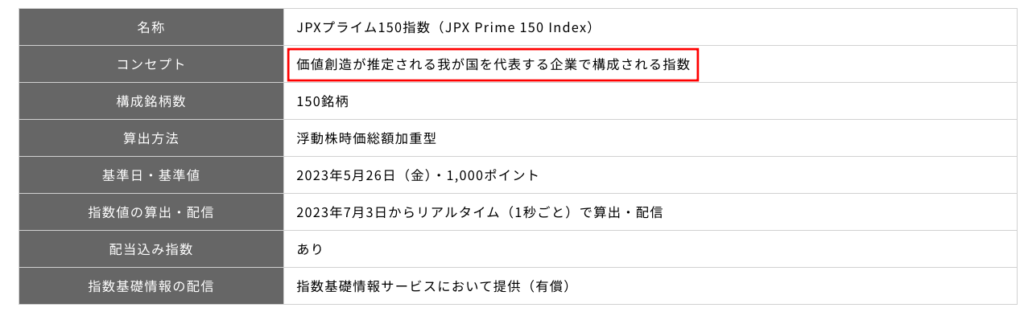

■JPXプライム150指数の概要

まず日本取引所グループサイトで概要がまとめてあり、その中のコンセプトは「価値創造が推定される推定される我が国を代表する企業で構成される指数」となっています。いまいち分かりづらいのでより詳細をみていきますね。

■JPXプライム150指数のねらい

とても難しく記載がされていましたがトラさんが分かりやすく要約して下さっていましたが「日本企業の中で本当に稼ぐ力が高い企業の代表150社を指数化」したものだと説明されていました。

さらに詳しくみていくと大和アセットマネジメントのサイトから選定方法が分かります。

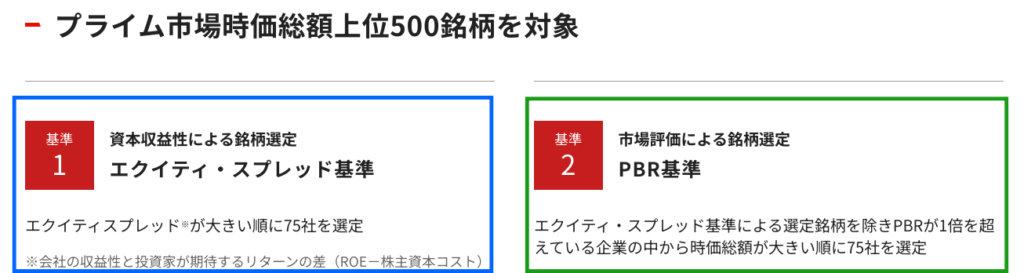

■選定方法

上の画像からも分かるように東京証券取引所が区分した市場のうち最上位の市場の中で、時価総額が上位500社が対象になっているようです。

【選定方法1(ブルー)】

エクイティ・スプレッド基準

(資本収益性による銘柄選定)

企業が生み出す利益が(ROE)が投資家の期待リターン(株主資本コスト)よりも高い企業の上位75社を選定

【選定方法2(グリーン)】

PBR基準

(市場評価による銘柄選定)

PBR(株価純資産倍率)が1倍を超える(投資家がその企業を「資産価値以上の価値がある」)とみている企業から時価総額の大きい順に75社を選定

上記で選定された150社を対象に時価総額加重平均でバランスした日本企業のオールスターがJPXプライム150指数となります。またトラさんは仰っていました同様に日本を代表する「TOPIX(東証株価指数)」に投資をされない理由として組み込み銘柄数(約2000を超える)が多く5期連続で赤字などのゾンビ企業も組み込まれてしまうからとのことでした。

その点では確かにJPXプライム150指数は日本の上位150社とも言えるので投資妙味があると分かりますよね。またそのJPSプライム150指数に連動するETFで「iFreeETF JPXプライム150(2017)」が1月22日に大和アセットマネジメントより設定されました。ちなみに1月31日には投資信託版も開始されています。このことが前提として今回はJPXプライム150指数とTOPIXやS&P500を比較しながら解説していきます。

TOPIX・S&P500との比較

前章ではJPXプライム150指数の概要および選定方法について解説をしてきましたが次はTOPIX・S&P500との比較について解説していきますね。ちなみにこれから解説するぞれぞれの項目は日本取引所グループサイトのデータを参照しています。

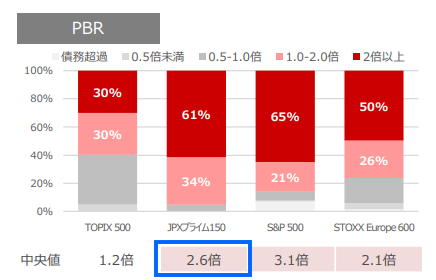

■PBR

プライム150指数が2.6倍になりますんどえTOPIXの1.2倍を凌駕していて、S&P500にもかなり近い数値になっていることが分かりますよね。

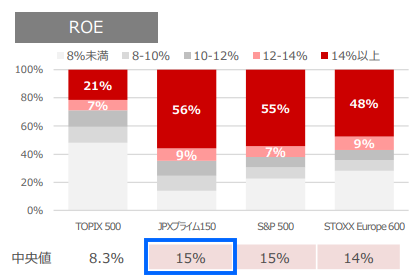

■ROE

プライム150指数がS&P500と同様に15%でPBR同様にTOPIXよりもいい数値になっています。トラさんも言っていましたが世界最大と言われS&P500と日本の指数が並んでいるのでとてもいいことが分かりますよね。

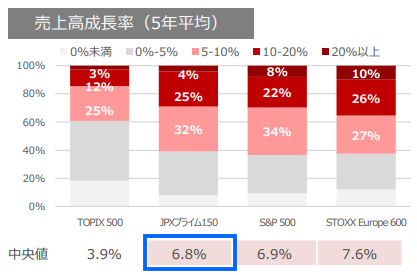

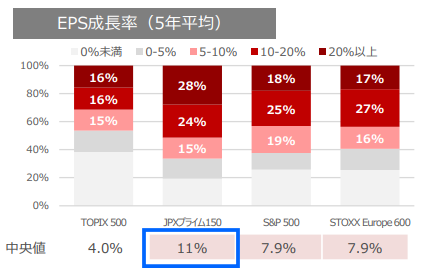

■売上高成長率(5年平均)

PBR同様にS&P500とほぼ同様になっていてここでもTOPIXをはるかに超えています。

■EPS成長率(5年平均)

プライム150指数がTOPIXだけでなくS&P500を上回っています。

上記のデータをみると日本版のS&P500爆誕といえるのではないでしょうか。もちろん切り取る期間によって結果が違う点からも未来を保証はできませんのでこの点は頭に入れておいて下さい。

またトラさんが動画でバフェットのポートフォリオについて言及していましが実際にバフェットのポートフォリオに含まれる企業はROEが高い企業ばかりになっているとのことでした。今後は海外投資家からも注目をあつめて資金が流入してくることを期待してチェックしておきたい指数ではないでしょうか。

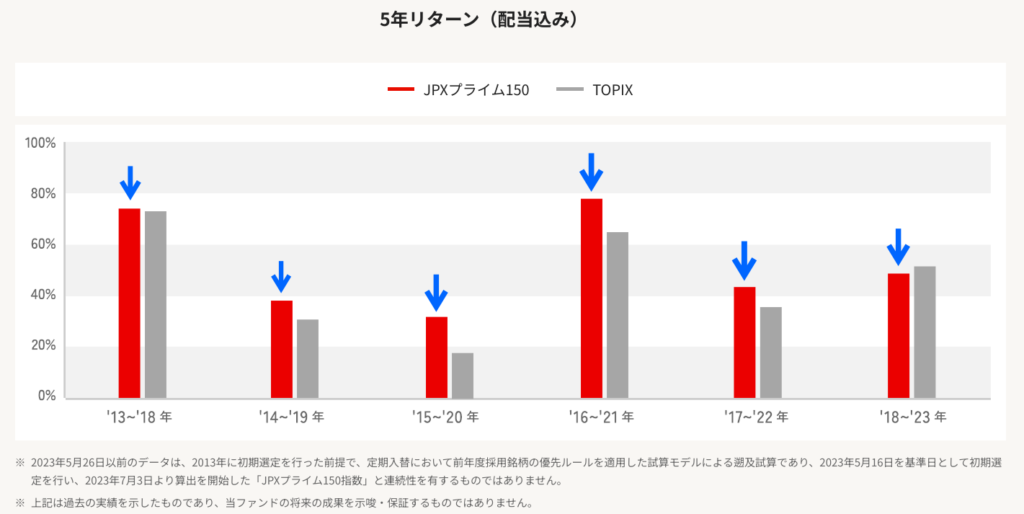

過去5年ごとのリターン

上記の画像から分かるのは2013年〜2022年までプライム150指数がTOPIXをアウトパフォームしていたのですが唯一2023年を含んだ5年のみTOPIXが勝っています。ではなぜ2023年は逆転した結果になったのでしょうか。

理由としてトラさんは東京証券取引所がPBR1倍割れ企業へ改善を要請をしたことで株式市場が「低PBR企業の資本効率や収益改善」との期待から割安株(バリュー株)への買いが多くなったことで大型グロースを多く含むプライム150指数は厳しい環境だったと予測されていました。

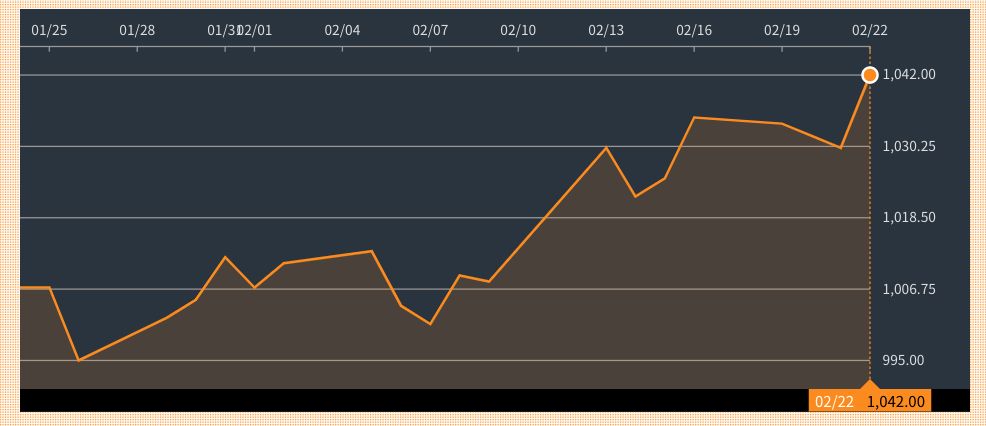

ちなみに上記の画像は2月23日時点でブルームバーグで株価を確認したものになります。

【株価】

1,042円

日本のエリート企業の集団に投資を約1000円から購入可能なのはとても魅力的なのではないでしょうか。

【無料で公開】

投資格付機関が選ぶ厳選25銘柄を確認

・米国株10,000銘柄以上の中より厳選25銘柄

・本場アメリカで有料情報を日本で無料公開

参考になるので無料期間のうちに確認しておいて下さいね

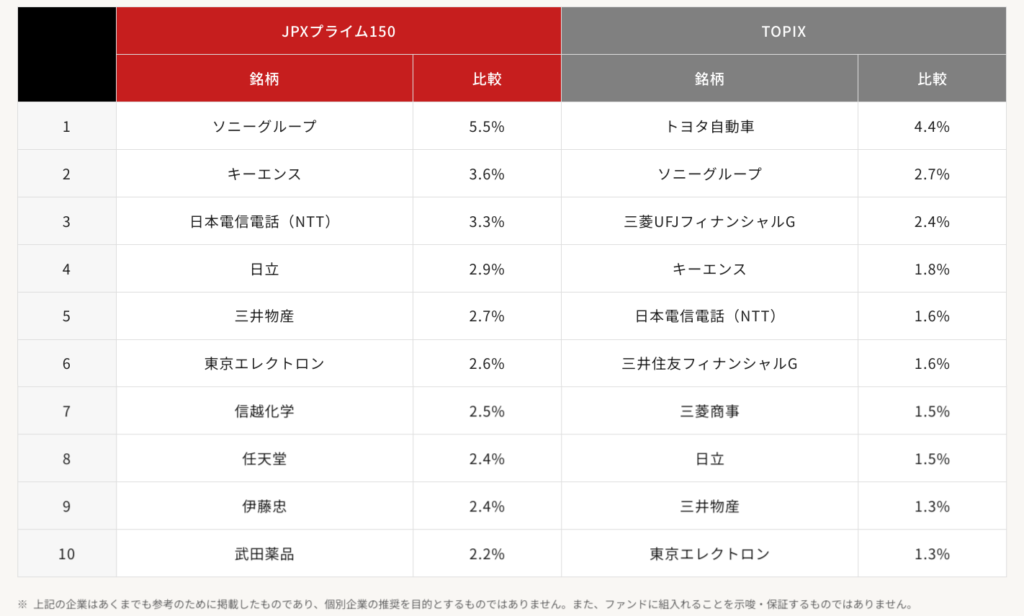

組入れ銘柄

この点はトラさんも言及していましたが上記の画像から分かることはプライム150指数にはトヨタと大手銀行株が組入れられていません。確かにこの点はそれぞれの考え方があるので一概には言えませんが前章のデータからも現状ではTOPIXを上回っている点が多いことは事実ではないでしょうか。

動画でも紹介がされていましたがBloombergでは「トヨタなど除外の忖度なき東証新指数、海外マネーに期待と懸念」と報じられていました。

内容を抜粋すると「プライム市場の中で厳しい採用条件に合格し、稼ぐ力に優れた150社は海外マネーのさらなる呼び水になると期待される半面、グロース(成長)銘柄に偏った構成を懸念する声も出ている。」とのことでした。

この点は選定方法が起因していますので良くも悪くも大型グロースに偏った銘柄選定になりますよね。

また記事では「時価総額日本一のトヨタやメガバンクのMUFG、三井住友フィナンシャルグループなどが漏れている。野村アセットマネジメントの石黒英之シニア・ストラテジストは、過去の日本の株価指数は知名度の高い企業を組み入れるのが常だったが、今回は「忖度(そんたく)されていない今までになかった指数」だと評価していて日本や世界の変化に対応できる企業が入り、「米S&P500種株価指数に近い」とみているとのことでした。

この点をトラさんは現段階ではトヨタはPBRが1倍を割れる時期もありますがプライム150指数は銘柄入れ替え(毎年8月)があるため入れ替えもあるのではと仰っていました。

確かにこの点はありえそうですので検討されるもしくは保有している方はこの点もチェックをされるといいのではないでしょうか。

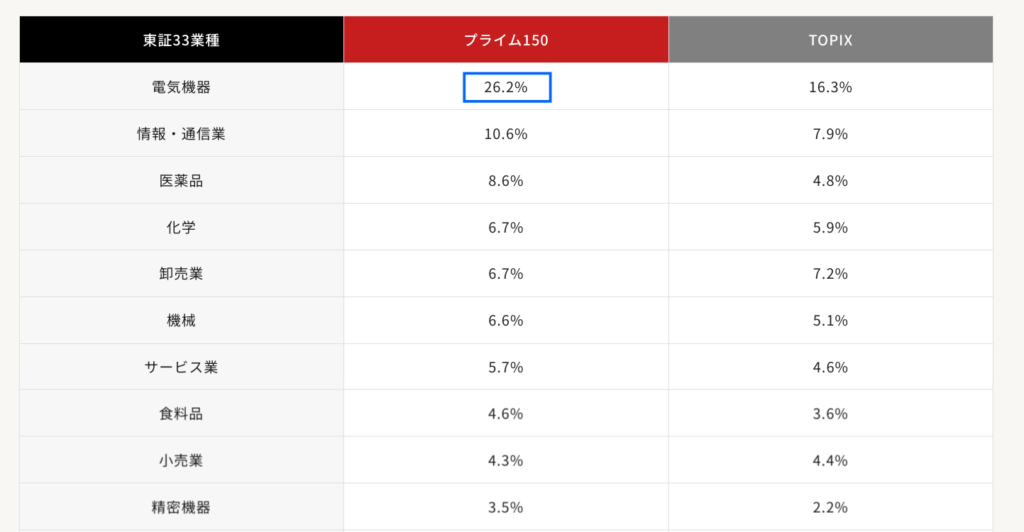

組入れセクター

セクターをみて分かる点は1位の電気機器が明らかにプライム150指数が多くなっている点でした。その他も若干の違いはあれど大きな差を言われるほどではないのでが分かります。

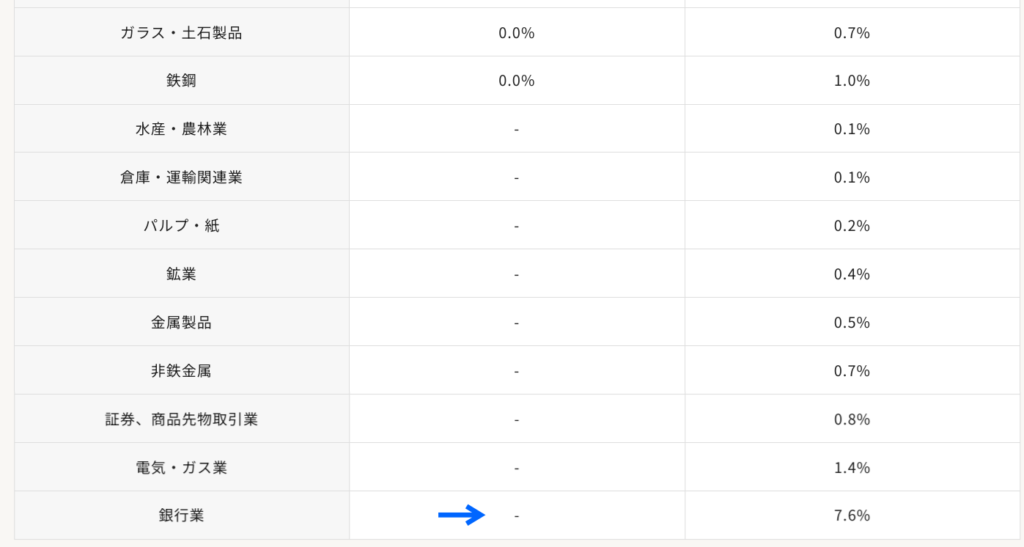

ですがこの点は動画でトラさんも言及してますが上記画像のようにサイトの組入れセクターをさらにみていくとTOPIXには組入れられているがプライム150指数には入っていないセクターが多くありました。

また注目は一番下の銀行セクターですがTOPIXは7%以上なのに対してプライム150指数は0%となります。この理由として銀行株はPBRが低い企業が多いためと理由を話されていました。

このエビデンスとして2023年11月8日にBloombergが「銀行株8カ月ぶり急落、金利低下嫌気-日銀総裁発言に失望との声」と報じた際のチャートを抜粋されていました。

上記のチャートからも分かるように銀行株がTOPIXを大幅にアウトパフォームしていました。これは低金利が長く続いた日本では銀行は全体的に利益をあげにくかったためTOPIXより大幅に下回るパフォーマンスでした。ですが日銀のマイナス金利解除は銀行株にとって追い風となりました。

トラさんも仰っていましたが注意点としては今後もこの流れが続く場合はプライム150指数にとっては恩恵を受けられない流れになるかもとなりますよね。その点は理解しておく必要があるのではないでしょうか。

iFreeETF JPXプライム150(2017)まとめ

今回はJPXプライム150に連動するETFの2017について解説をしてきました。

【JPXプライム150指数】

①ROEが投資家の期待リターンよりも高い企業の上位75社

②PBRが1倍を超えるとみている企業から時価総額の大きい順に75社

時価総額加重平均でバランスした日本企業のオールスター指数となります。

この指数に連動するETFである「iFreeETF JPXプライム150(2017)」を大和アセットマネジメントが1月22日に設定しました。

【TOPIX・S&P500との比較】

比較してみると例えばPBR(株価純資産倍率)やROE(自己資本利益率)をみるとTOPIXには完全に勝っていて、S&P500にも引けを取らない指数となっています。また過去5年の売上高成長率とEPS成長率も同様の結果でした。

このように日本版S&P500と言えるJPXプライム150指数ですので今後に大きく期待ができるのではないでしょうか。またこの日本の選りすぐり企業へまとめて投資ができて株価も1口が約1000円程度とかなりリーズナブルですのでお試しに少額で購入してみるのも面白いと思います。

今回の記事が参考になれば幸いです。

最後まで読んでいただきましてありがとうございました!

【おすすめの投資アプリ】銘柄分析・情報取集はmoomoo証券

・リアルタイム株価・ニュースを確認

・業界初で米国株が24時間で取引可能

・ヒートマップで市場動向を把握可能

・機関投資家の動向を詳しくチェック

〜上記以外のツールも無料で使い放題〜

アプリの詳細をこの記事でぜひチェックしおいて下さい!

【トラさん家のセミリタイア戦略で紹介】-1-1.png)

【新NISA有力候補】-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※