2024年10月15日時点ですがS&P500は今年に入ってから46回高値を更新していました。(※10月15日にXでポストもしました)11月にはFOMCと大統領選挙がありますので透明性が増してくると思います。ですのでS&P500もさらに高値更新が期待できるのではないでしょうか。

ですのでそのS&P500に円で投資可能なETFでかつ為替ヘッジありの2563(シェアーズ S&P 500 米国株 ETF(為替ヘッジあり))をご紹介させていただきますね。

また為替ヘッジがない円建ての1655と比較をしておきますのでS&P500を円購入で検討されている方やご興味がある方はぜひ最後まで読んでみて下さい。

ということで今回は「【2563】iシェアーズS&P500米国株ETF(為替ヘッジあり)を1655と比較」についてです。

【この記事をみて分かること】

・為替ヘッジありとは

・基本情報

・株価について

・組入れ銘柄とセクター比率

・配当実績

・2563(為替ヘッジあり)まとめ

【無料動画】GFS 投資講座バフェッサ

バフェットの投資知識を動画で学ぶ

スマホ&隙間時間を使い投資の基礎が学べます。

移動中やお休みの日にぜひ動画視聴してみて下さい!

為替ヘッジありとは

為替ヘッジについてですがブラックロックの公式サイトより抜粋をしながら簡単にご説明をさせて頂きます。

【為替ヘッジ付の対象指数について】

対象指数は、S&P500®(TTM、円建て、円ヘッジ)のリターンについて、為替変動の影響(円高による為替差損及び円安による為替差益の影響)を低減するために円ヘッジを行った場合のリターンを表します。

【為替ヘッジコストについて】

当ファンドは、為替変動リスクの低減を図ることを目指し、原則として外貨建て資産に対して為替ヘッジを 行いますが、為替変動による影響のすべてを回避することはできません。

為替ヘッジは、対象通貨が円金利より高い場合、円と対象通貨との金利差分の為替ヘッジコストが発生します。また、需給要因等により為替ヘッジコストが発生する事があります。

したがって、為替ヘッジコストが、当ファンドの運用成果に影響を与えます。

【まとめ】

一般的にはヘッジコストは相手国との短期金利差(例えば、米ドル・円の場合、米国の短期金利と日本の短期金利の差)が反映されます。そのため、投資先が金利の高い国であればあるほど、為替ヘッジコストは高くなり、運用成績を下げる要因となると理解をしておいて下さい。

基本情報

【経費率】

2563:0.07%

1655:0.06%

(IVV:0.03%)

為替ヘッジなしの1655より0.01%高い設定ですのでそこまで気にならない範囲の相違になっています。またどちらも中・長期で保有しやすい水準ではあるのでその点は安心でして検討ができるのではないでしょうか。

【配当利回り】

2563:1.05%

1655:0.83%

(IVV:1.56%)

先程の経費率と同様でそこまでの相違にはなっていなかったですよね。しいて言うならですが若干ですが2563が勝っていることが分かりました。

【配当月】

2563:年2回(2・8月)

1655:年2回(2・8月)

(IVV:3・6・9・12月)

年2回でかつ配当月も同様になります。この点については検討時には気にせずでいいのではないでしょうか。では次章では株価についても比較しながら確認をしておこうと思います。

株価について

【2563株価】

324.2円(2024年11月2日現在)

【1655株価】

629.6円(2024年11月2日現在)

まず気になる点としては購入する際の株価が2563の方がリーズナブルである点でした。ある程度の資金を準備できる方なら別ですが定期的に積立ながら中・長期でと検討されている場合は現状では株価だけでみると2563がいいかもしれませんね。

また直近では8月上旬の下落が力強く右肩上がりに上昇中といった感じで、現在は50日移動平均線の上で推移しています。では1年・5年のリターンを比較して確認をしておこうと思います。

■1年リターン比較

ブルーが2563でイエローが1655になっていますので基本的には1655がアウトパフォームしていますが2563の方がボラティリティが小さく安定した値動きなのが特徴ではないでしょうか。

念の為にもう少し長期でも比較をしておこうと思います。

■5年リターン比較

完全に1655が3倍近くアウトパフォームしていました。この差は中・長期で考えるととても大きな差になりますよね。とはいえですが2563も上昇はしてることは理解をしておくといいのではないでしょうか。

リスクを取って1655かボラの小さい2563で投資をするかといった感じでの検討になりそうですね。では次章では組入れ銘柄とセクター比率ですがともにIVVへ投資していますのでIVVでみておこうと思います。

【厳選25銘柄】

投資格付機関WeissRatingsの無料レポート

米国株の10,000銘柄以上の中から

厳選25銘柄を日本で無料公開中です!

~ぜひこの機会にチェックして下さいね~

組入れ銘柄とセクター比率

■組入れ銘柄

上記銘柄は2563と1655が投資を行うIVVの2024年11月2日現在のBloombergのデータです。

1位:アップル (7.12%)

2位:エヌビディア(6.77%)

3位:マイクロソフト(6.26%)

4位:アマゾン・ドット・コム(3.61%)

5位:メタ・プラットフォームズ(2.57%)

上位10社については現在は情報技術が多く組入れています。みなさんもご存知の大型テック株ばかりですので安定性がある組入れ銘柄になっているのではないでしょうか。

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

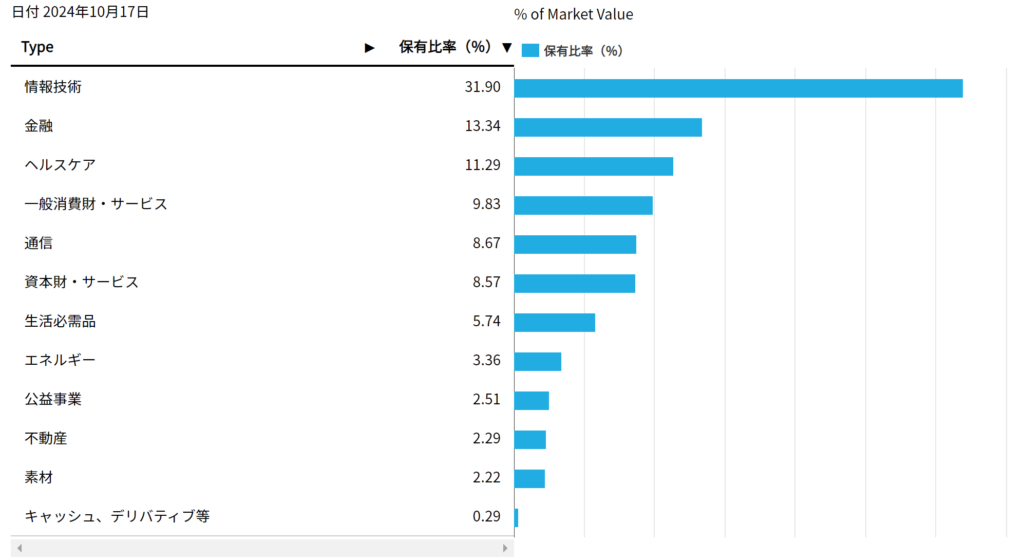

■セクター比率

【上位5セクター】

1位:情報技術(31.90%)

2位:金融(13.34%)

3位:ヘルスケア(11.29%)

4位:一般消費財(9.83%)

5位:通信(8.67%)

組入れ銘柄でもお伝えしていますが情報技術の比率がとても高くなっていますよね。また上位5セクターでみると全体の約75%になっています。特に情報技術が多いため大型テックの株価次第で指数も変化が出るのではないでしょうか。

念のためですが2563と1655の公式サイトを見比べましたが多少ですがセクターの比率が違っています。ですがほぼ僅差のため今回はIVVで確認を取っていますのでご了承下さい。

配当実績

| 2563 | 1655 | |||

| 年度 | 配当金(円) | 利回り(%) | 配当金(円) | 利回り(%) |

| 2023年 | 3.8 | 1.40% | 5.4 | 1.47% |

| 2022年 | 2.8 | 1.44% | 3.8 | 0.96% |

| 2021年 | 1.8 | 1.33% | 2.8 | 1.01% |

| 2020年 | ー | ー | 3.1 | 1.22% |

| 2019年 | ー | ー | 3.5 | 1.77% |

| 2018年 | ー | ー | 2.5 | 1.16% |

| 平均 | 2.8 | 1.39% | 3.5 | 1.27% |

2563については2021年から配当が支払われていましたので3年分の実績になります。また1655と比較しても現在は2021年から2023年の3年間はともに増配していました。

毎年少しずつですが増配をしていますので今後も増やしていってくれることに期待といったところではないでしょうか。

2563(為替ヘッジあり)まとめ

今回はS&P500に円建てで投資が可能な2563(iシェアーズ S&P 500 米国株 ETF(為替ヘッジあり))を1655(為替ヘッジなし)と比較をしながら見てきました。

まず為替ヘッジについては一般的にヘッジコストは相手国との短期金利差(例えば、米ドル・円の場合、米国の短期金利と日本の短期金利の差)を反映。そのため、投資先が金利の高い国であればあるほど、為替ヘッジコストは高くなり、運用成績を下げる要因となるとことになります。

この為替ヘッジがあるのが2563になります。

■基本情報

【経費率】

2563:0.07%

1655:0.06%

(IVV:0.03%)

【配当利回り】

2563:1.05%

1655:0.83%

(IVV:1.56%)

【配当月】

2563:年2回(2・8月)

1655:年2回(2・8月)

(IVV:3・6・9・12月)

経費率と配当利回りについて現状ではそこまで大きな差はありませんでした。

■株価

【2563株価】

324.2円(2024年11月2日現在)

【1655株価】

629.6円(2024年11月2日現在)

購入のしやすさについては現状では2563の方がリーズナブルになっています。また1年と5年でリターンを比較してみましたが基本的には1655がアウトパフォームしていて、2563の方がボラティリティが小さく安定した値動きでした。

また中・長期でみると1655が3倍近くアウトパフォームしていましたのでリスクを取って1655かボラの小さい2563で投資をするかといった感じでの検討になりそうですね。

■組入れ銘柄とセクター比率

この2つの項目については2563も1655も投資先が同様のためIVVのデータで確認。上位10社については現在は情報技術が多く組入れいて、みなさんもご存知の大型テック株ばかりなので安定性ある銘柄になります。

またセクターをみても情報技術の比率がとても高くなっていました。ちなみに上位5セクターでみると全体の約75%で特に情報技術が多いため大型テックの株価次第で指数も変化が出る比率で構成していました。

■配当実績

2563が2021年からの実績のため3年間での比較になります。過去3年はともに毎年少しずつですが増配をしていますので今後も期待といったところではないでしょうか。

ここまでの情報からリーズナブルに円でS&P500に投資をされたい方は2563も検討ありかなと思います。ですが中・長期でのリターンが1655が勝ってい流転を考慮すると為替ヘッジなしで十分かなと感じます。

あとはリスク許容度によりますが2563の方がボラティリティが低めです。ですのでリスクを取って1655か安定性をとって2563にするかといったところではないでしょうか。

最後まで読んでいただきましてありがとうございました!

【分析ツール満載のmoomoo証券】

投資初心者も活用がしやすい無料アプリです!

・無料登録のみで使える豊富な分析ツール

・ヒートマップで米国市場動向を簡単把握

・有名投資家のポートフォリオを知れます

~【口座開設不要】無料登録のみでOK~

アプリ詳細にごは下の記事から確認してみて下さい

【1655と比較】.png)

※当ブログではアフェリエイトによる広告を掲載しています※