ここ最近ではBRICsの台頭から今まで放置をされていたグローバルサウスに注目が集まりつつありますよね。そのような点からもこのブログではグローバルサウスのETFを定期でご紹介してきました。

今回もたぱぞうさんや広瀬隆雄さんも注目ETFとして紹介されていたEWM(iシェアーズ MSCI マレーシア ETF)を解説していきますのでぜひ参考までに最後まで読んでみて下さいね。

ということで今回は「マレーシア全体に投資が可能なEWM」についてです。

【この記事をみて分かること】

・マレーシアのGDPと人口推移

・EWMの概要

・基本情報

・EWMの株価

・EWMの組入銘柄

・過去10年の配当実績

世界市場の最新情報はmoomoo証券アプリでみるのがおすすめ

・市場・銘柄など最新ニュースなが圧倒的な情報量

・バフェットなど有名投資家のポートフォリオがみれる

GDPと人口推移

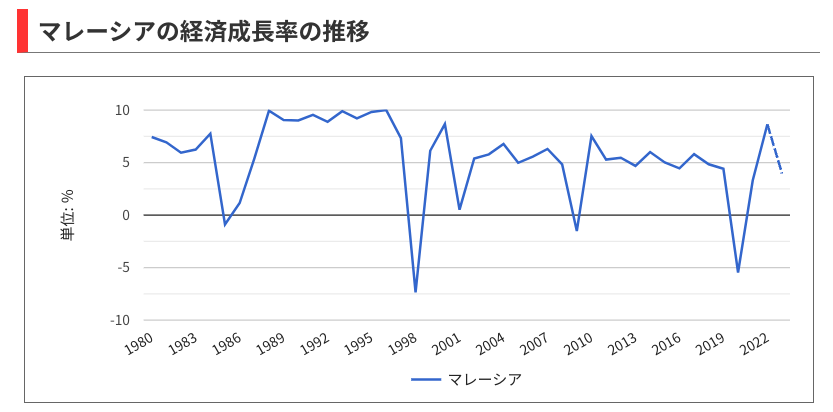

■GDP

2023年実質GDP:3.96%

JETRO(日本貿易振興機構)の2023年8月30日のデータによるとマレーシア中央銀行と統計局は8月18日、2023年第2四半期(4~6月)の実質GDP成長率が前年同期比2.9%だったと発表。3期連続で減速し、2021年第4四半期以来の低水準だったとしています。

減速した要因について主に外需の低迷が重しになったことに加え、前年同期からの反動減による影響もあった、と中銀は指摘。

また7月1日に就任した中銀のアブドゥル・ラシード・ガフォール新総裁は「マレーシアの成長見通しにおいては、予想よりも世界経済が減速しており、主な下振れリスクとなる一方、好調な観光や投資案件の迅速な実施などが経済を牽引する要因となる」と指摘した。

この点については今後も注意が必要かも知れませんね。

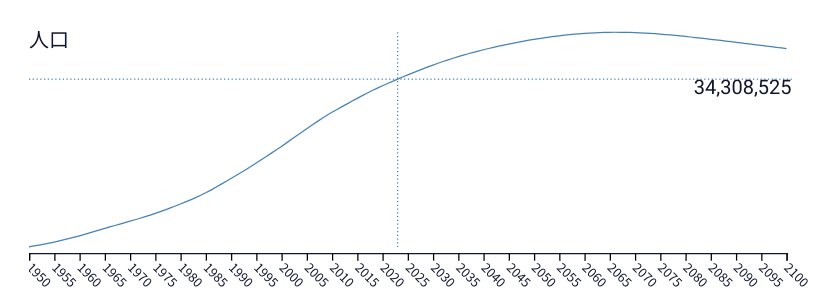

■人口推移

2023年マレーシア人口:34,308,525人

JETRO(日本貿易振興機構)のビジネス通信(2023年5月23日)によるとインドネシア国家開発企画庁のスハルソ・モノアルファ国家開発計画相は5月16日、インドネシアの総人口が2045年に約3億2,400万人に達するとの予測を発表「アンタラ」5月16日)。2020年比では約5,442万人の増加が見込まれている。

2022年時点でのインドネシアの人口は世界4位だが、2045年にはナイジェリアとパキスタンに抜かれ6位まで後退する見通し。スハルソ国家開発計画相は「人口動態の変化に対応するため、若年世代が経済的、社会的に子供を産みやすい環境を整え、増加する高齢者への社会保障など各種対応を検討する必要がある」と述べたとしています。

人口ランキングは落ちる予想ではありますがとはいえ人口増加は織り込まれている点からもここからの10年程度は経済発展を期待ができるのではないでしょうか。

EWMについて

まず正式名称は「iシェアーズ MSCI マレーシア ETF」で米国籍のETF(上場投資信託)。また「MSCIマレーシア・イン デックス」によって測定されるマレーシア市場に連動する投資成果を目指しています。

ちなみにMSCIのデータを調べるとMSCIマレーシア・インデックスは、マレーシア市場の大型株と中型株セグメントのパフォーマンスを測定するように設計されてて32の構成銘柄から構成、マレーシア株式市場の約85%をカバーしているとなっていました。

ではここからは中身についてでまずは基本情報を次章で解説をしていきますね。

基本情報

| ティッカー | EWM |

| 名称 | iシェアーズ MSCI マレーシア ETF |

| 運用会社 | ブラックロック |

| ベンチマーク | MSCIマレーシア・イン デックス |

| 銘柄数 | 32(2023年11月現在) |

| 投資対象 | MSCIマレーシア・イン デックスによって 測定されるマレーシア市場に連動する投資成果を目指す |

| 経費率 | 0.50% |

| 配当月 | 年2回(6/12月) |

| 直近配当利回り (ブルームバーグ) | 3.44% |

| 設定日 | 1996年3月18日 |

前章でもお伝えした通りで組入銘柄数は32で市場のマレーシア市場の大型株と中型株とマレーシアの上位32社に投資が可能なETFとなります。

気になる点としては経費率ですが約0.5%とやはり新興国にありがちな高さですね。検討の際には頭に入れておくといいのではないでしょうか。さらに配当については年2回で6・12月でブルームバーグで確認すると配当利回りについては3.44%と高配当ETFになるようです。

また特徴として配当が高いETFということは分かりましたので次の章では気になる株価について解説をしてきますね。

株価について

【株価】

21.22ドル(2023年11月5日現在)

【トータルリターン】

3ヶ月:-0.61%

3年:-2.42%

5年:-3.70%

直近のチャートをみていくと2023年4月に一度デッドクロスを形成していましたが7月に上昇して11月まであらためて下降をしてきました。ですが11月に入って窓を開けて上昇しはじめてきましたね。

投資マネーが新興国に入りはじめるとかなり大きな上昇が期待できると感じるチャートになっていて50日移動平均線を越えはじめましたのでここからの回復に期待といったところではないでしょうか。

また株価推移についてはたぱぞうさんがブラックロックの公式サイトにある比較チャートで説明されていましたがデータが2019年2月と少し前のものですので新しいものを確認しておきます。

グリーン:EWM

ブルー:インデックス

インデックスに比べるとほぼ常時で劣後していて単純に右肩上がりという訳ではなく大きく下げる局面があるのが分かりますよね。

たぱぞうさんも言及されていましたが例えば2008年のリーマンショックや2015年のチャイナショックなどの◯◯ショックについては投資マネーが抜かれて流出してしまい急下降。現在もかなり低い水準ではありますので米国の利回りの変化次第では投資マネーが流入するチャンスがあるのではないでしょうか。

投資格付機関の「Weiss Ratings」がトップ25銘柄を無料公開

・米国の1万銘柄以上の中から厳選した25銘柄

・本場アメリカでは有料の情報を無料でみれる

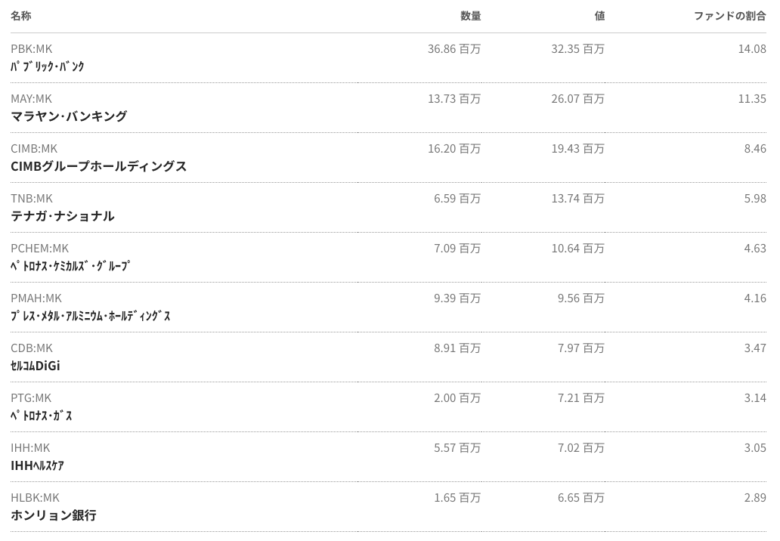

組入銘柄

上記銘柄は2023年11月5日現在のデータです。

1位:パブリック・バンク(14.08%)

2位:マラヤン・バンキング(15.12%)

3位:CIMBCグループ・ホールディングス(8.46%)

4位:テナガ・ナショナル(5.98%)

5位:ペトロナス・ケミカルズ・グループ(4.63%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

インドネシアETFのEIDOと同様になりますが特徴として上位1〜3位が全て金融セクターで全体の約40%と半分近くを占めていました。金融セクターの比率が多いことも配当に反映されているのかもしれないですね。

ではセクター比率についてもう少し詳細をみていきます。

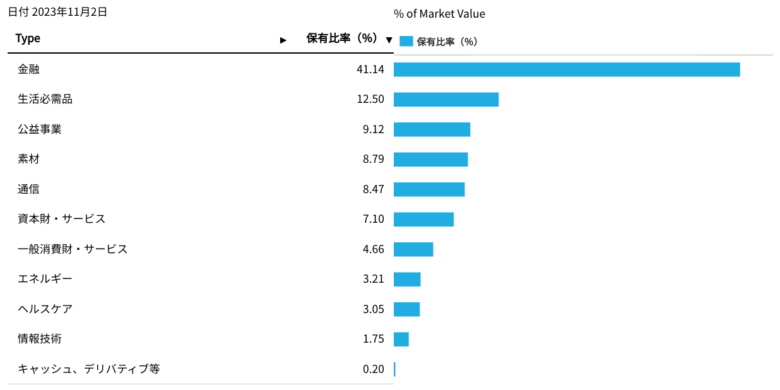

■セクター比率

【上位5セクター】

1位:金融(41.14%)

2位:生活必需品(12.50%)

3位:公益事業(9.12%)

4位:素材(8.79%)

5位:通信(8.47%)

やはり1位は金融で40%となりますね。2位〜5位は比較的にディフェンシブセクターを含んでいるイメージですよね。全体のバランスをとっているのではないでしょうか。

それでは次章で配当について解説してきますね。

過去10年の配当実績

| 年度 | 配当金(ドル) | 利回り(%) |

| 2022年 | 1.12 | 3.92 |

| 2021年 | 1.11 | 3.87 |

| 2020年 | 1.08 | 3.78 |

| 2019年 | 1.05 | 3.67 |

| 2018年 | 1.01 | 3.54 |

| 2017年 | 0.90 | 3.17 |

| 2016年 | 1.21 | 4.25 |

| 2015年 | 1.14 | 4.01 |

| 2014年 | 0.94 | 3.32 |

| 2013年 | 0.93 | 3.28 |

| 平均 | 1.05 | 3.68 |

過去10年でみておくと2013年から2016年まで増配としていましたが2017年に一度大きく減配をしていました。その後は順調に増配傾向になっていますので今後に期待といった印象です。

また先程もお伝えしていますが年間配当利回り平均約4%となりますので高配当ETFとなりますよね。この点は強みとして検討材料にできるのではないでしょうか。

EWMについてのまとめ

今回はマレーシアにまとめて投資できるEWMについて解説してきました。

また以前にたぱぞうさんも仰っていましたがマレーシアはアセアンの中でもおよそ3,400万人と比較的人口が少ない国ですが経済の安定感があり一人当たりGDPでもとても高い経済力になります。

さらにEWMはボラティリティリスクが高く、例えばリーマンショックやチャイナショックなどの経済危機には非常に敏感に反応している点ですよね。この点についてたぱぞうさんが言及していましたが逆に落ち込み時を狙って買うというのはアリとのことでした。

個人的には購入には迷うETFだと感じましたがもちろん投資は自己責任にはなりますのでよく検討されてから購入をお勧めします。

最後まで読んでいただきましてありがとうございました!

最新の世界市場を入手するならmoomoo証券アプリがおすすめ

・有名投資家のポートフォリオを見れる

・個別銘柄やETFなどの情報量が豊富

・市場ヒートマップも簡単に見れる

上記のように便利なうえに無料で使えるのがおすすめ

について.png)

※当ブログではアフェリエイトによる広告を掲載しています※