2023年12月12日から13日にかけてFRB(米連邦準備理事会)がFOMC(連邦公開市場委員会)を開きましたがFFレート(政策金利)は5.25〜5.50%で据え置きとなり個人投資家の多くの方が予想通りだと安堵感したのではないでしょうか。

ですが不透明な市場を考えるとタカ派よりな発言が予想されていたように思えましたが「十分な措置を講じたと考えているということだ」などとFOMC後の記者会見で述べていた点からも予想以上にハト派よりの発言をしていてとてもサプライズだったと思います。

さらに利下げに関しても話し合われたと市場参加者にとって今後が期待できるシナリオがみえてきたと感じられる内容でした。この状況をふまえて「ソフトランディングはできるのか?」について多くの予想がされていますので3つの記事とレポートの内容をシェアさせていただこうと思います。

ということで今回は「2024年の経済の見通しとソフトランディング」についてです。

【この記事をみて分かること】

・軟着陸と利下げ期待で米株堅調(ロイター)

・ソフトランディングへの疑念残る(Bloomberg)

・2024年経済マクロ見通し(ゴールドマン・サックス)

・2024年の利下げ予想

・ソフトランディングと利下げを意識した投資スタンス

最新の米国市場を情報入手するにはmoomoo証券アプリがおすすめ

・株価やニュースなどの最新情報が豊富

・バフェットのポートフォリオが見れる

軟着陸と利下げ期待で米株堅調

まず最初は2023年11月30日にロイターが「焦点:来年の軟着陸と利下げ期待で米株堅調、楽観ムード警戒する声も」と報じていましたのでその内容を解説していきます。

S&P総合500種(.SPX)は11月の上昇率が約9%と、月間では昨年7月以来の大きさになりそうで、ドル高や米国債利回り上昇といった今年を通じて投資家を悩ませてきた流れは逆転し、投資家の不安心理の度合いを示すボラティリティー・インデックス(VIX)はコロナ禍以降の最低圏にあるとのことでした。

実際にnvesting.comでVIXを確認してみると2023年12月17日現在では12.28と最低水準であることが分かります。

①投資家の間でFBRが来年前半に利下げを開始するとの観測が強まっている。

②FRBが昨年3月から計525ベーシスポイント(bp)もの利上げを実施しても米経済が底堅さを維持している点を踏まえ、いわゆるゴルディロックス(適温経済)シナリオが有力視されている。

このように投資家心理が恐怖を感じない状況になっているとのこと。

またFRB内でタカ派として知られるウォラー理事が11月28日、物価上昇率の下振れが続けば利下げする可能性を示唆したことも、市場の利下げ期待を一段と高める形になったようです。

さらにハーバー・キャピタルのポートフォリオマネジャー、ジェイク・シャーマイヤー氏は「物価上昇率はFRBの想定より急速に鈍化し、全ての兆候がソフトランディングを指し示している」と主張したとのことでした。

とはいえ誰もがFRBの利上げが終了したと確信しているわけではなく、また来年大幅な利下げが見込まれているだけに、実際の利下げ幅がそれより小さくなっても市場にとっては実質的な「利上げ」となり、今の楽観ムードに打撃を与えてしまう、と村証券のクロス資産戦略マネジングディレクター、チャーリー・マクエリゴット氏は警告しているとのことでした。

ソフトランディングへの疑念残る

次は2023年11月29日にBloombergは「ソフトランディングへの疑念残る、先進国経済の減速悪化へ-OECD」と報じていましたのでその内容も解説していきます。

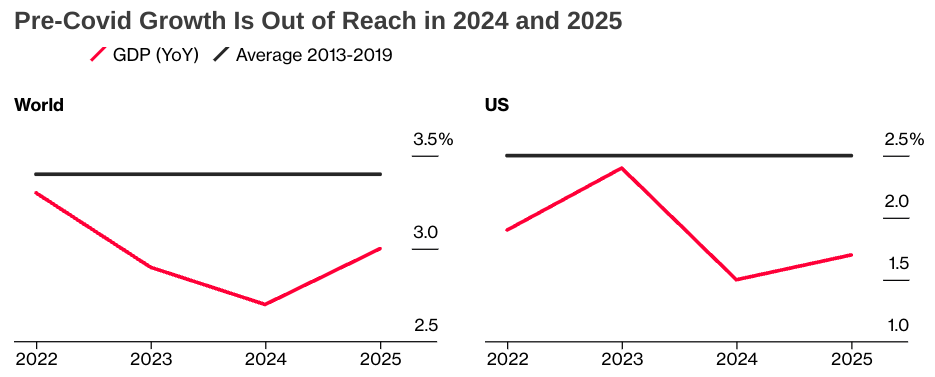

世界の先進国経済の減速は悪化する見込みで著しい金利上昇が経済活動に大きな打撃を与え、それが深刻化する可能性があると、経済協力開発機構(OECD)が指摘したとのこと。OECDは最新の経済見通しで、多くの国で成長が勢いを失いつつあり、実質所得がインフレショックから回復し中央銀行が利下げを開始しているであろう2025年まで、成長が上向くことはないと予想。

24年の世界全体の経済成長率を2.7%と予想。既に低い23年の2.9%から一段と減速するとの見通しを示した。25年も3%までしか回復しないと見込んでいると言っています。

OECDチーフエコノミストのクレア・ロンバルデリ氏は発表文で「インフレは鈍化しているが、成長は減速している」とし、「先進国経済のソフトランディングを予測しているが、それを保証できるというには程遠い」と説明。

この暗い見通しは、新型コロナウイルス禍と、ロシアのウクライナ侵攻によるエネルギー価格高騰を受けた世界的なインフレ危機の後遺症が長く残ることを示すとのこと。

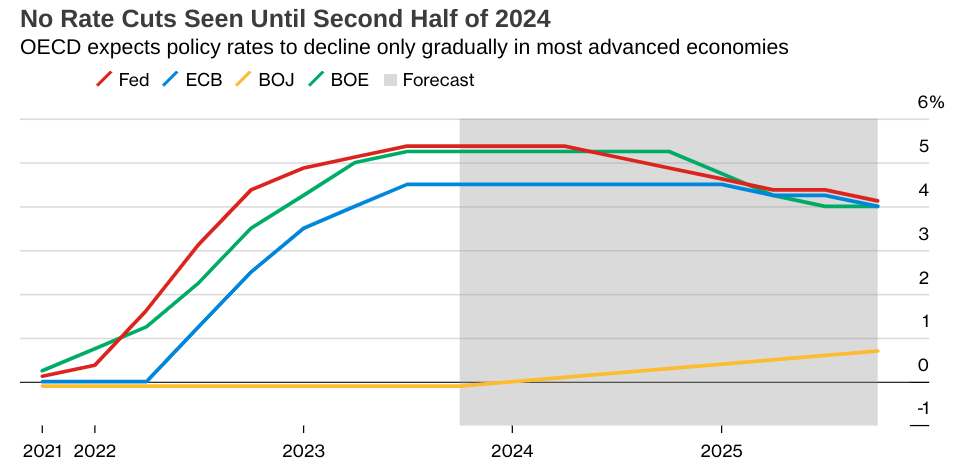

米国での利下げ開始は24年下期、ユーロ圏は25年春以降になると予測し、連邦準備制度と欧州中央銀行(ECB)が早ければ来年上期にも利下げに踏み切るという市場の予想と対照的な見方を示した。新興国は全般的に先進国・地域よりも良好な状況にあるとOECDはみていて先進市場の中でも欧州は米国に後れを取っているが、その理由の一つとして欧州諸国は銀行ベースの金融への依存度が高いため金利の影響を受けやすいと分析。

OECDはまた、債務コストの上昇に伴い、多くの政府が「厳しい財政見通し」に直面していると警告。高齢化と気候変動による需要に対応するため、各国は当面、将来の支出に余裕を持たせる取り組みを強化する必要があると主張。

「要約すれば、世界経済はインフレ、成長鈍化、財政圧力の高まりと闘っている」とロンバルデリ氏は指摘したとのこと。

2024年経済マクロ見通し

ソフトランディングの予測としてゴールドマンサックスが2023年11月8日に出していた「【グローバル経済アナリスト】2024年マクロ経済見通し:難所を通過」がとても参考になったのでシェアしておきます。

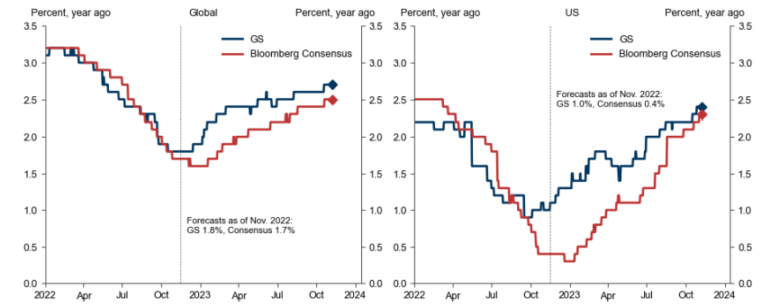

■GDP

2023年の世界経済は楽観的なゴールドマンの予測をも上回って推移している。ゴールドマンは2023年の世界のGDP成長率を1年前のブルームバーグ予測を1pp上回る2.7%と予測。米国は2.4%の成長を達成する見込みでこれは1年前のコンセンサス予測を2pp上回るとのこと。

その他の地域ではサプライズはこれより総じて小幅ではあるが、それでも当社の予想では、当社の調査対象地域の88%(GDP加重平均ベース)がコンセンサス予測を上回る成長を達成することになるだろうとしていました。

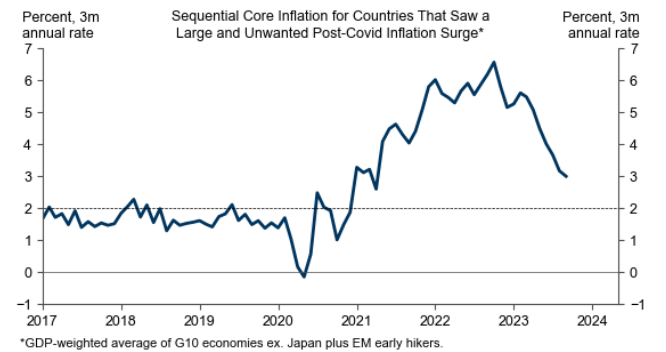

■コアインフレ

すべてのG10諸国 (インフレ上昇が望まれている日本を除く)と最も大幅なインフレ上昇を経験して強力な 金融引き締めが実施された「利上げ先行」新興国の平均コアCPIインフレ率の推移を示 したものになります。2022年末以来、これらの国のコアインフレ率は3ヵ月年率で6%から3%に低下し ている。したがって、これらの国の中央銀行は、インフレを目標に戻すために必要な調整の4分の3以上をすでに達成したことになるとのこと。

また2024年には一段のディスインフレが見込まれる。財市場と労働市場の正常化は すでにかなり進んでいるが、ディスインフレ効果が完全に表れるのはこれから で、コアインフレ率は2024年末には2~2.5%に低下するだろうと予測しています。

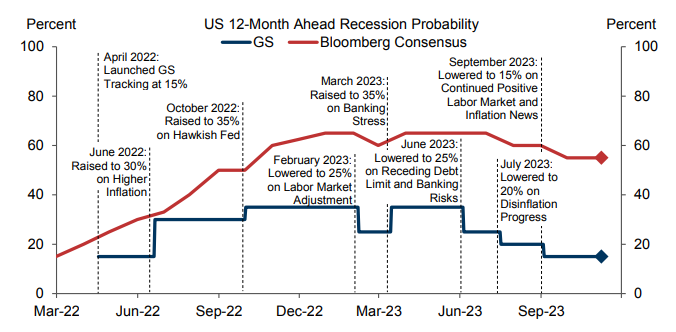

また過去1年の成長率が他の国を明らかに上回っている米国においてさえ上記のチャートのようにブルームバーグは中央値の予測は今後12ヵ月に景気後退入りする確率を約50%と予想。2022年終盤の調査結果の65%から小幅低下したにすぎず、比べてゴールドマンは予想の15%(2022年終盤の35%から低下)をはるかに上回っていました。

景気後退リスクは限定的というゴールドマンの見解に変わりはなく、米国の景気後退確率を引き続き15%としています。また2024年には世界経済の成長の追い風として実質家計所得の大幅増、金融・財政引き締めによるマイナス影響の縮小、製造業の活動回復、成長減速に備えた保険としての利下げに対する中央銀行の姿勢の積極化などを予想しているとのことでした。

■利下げについて

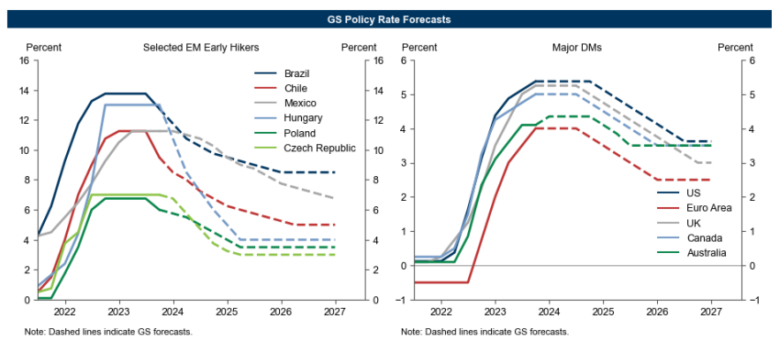

ゴールドマンが成長を楽観視する最も目新しい理由として中央銀行はもはやインフレ率を引き下げるための景気後退を必要としないため景気後退の回避に力を尽くすとみられることだとのこと。ブラジルとポーランドを含む数ヵ国の利上げ先行新興国はすでにきわめて制 約的な水準からの政策金利引き下げを開始しており、着実なペースで利下げを続ける公算が大きいとしています。

一方で先進国では予防的利下げの見込みは比較的小さいが、先進国の中央銀行は成長見通しが著しく悪化した場合には、直ちに利下げに転じるだろう。実際、当社が過 去の利上げサイクルを分析したところ、インフレ率が3%を切る水準まで正常化すると5%を上回っている場合に比べ、主要国中央銀行が成長下振れリスクに利下げで対処する可能性が2倍に高まることが確認された。

こちらのレポートは全体的にご自身でも目を通されるといいかと思います。

厳選25銘柄の無料レポートを投資格付機関「Weiss Ratings」が公開

・10,000銘柄以上の中から25銘柄だけを厳選

・なんと本場のアメリカでは有料な特別情報

2024年の利下げ予想

冒頭でもあげましたが2023年12月のFOMC後の記者会見でパウエル議長は予想以上にハト派よりな発言をするサプライズだったとと思います。

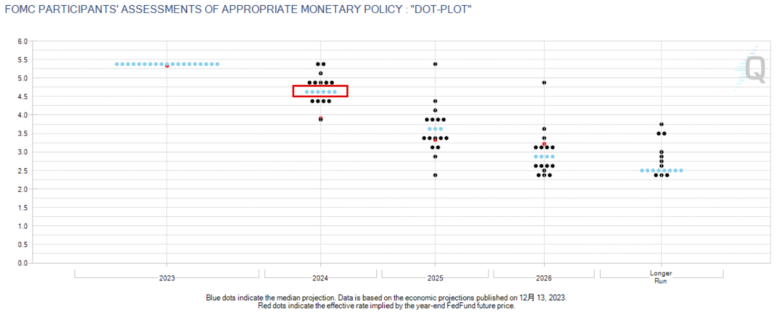

またCMEのFedWatchツールのFOMCメンバーのFFレート予想となるドットプロット(2023年12月17日現在)で2023年については全員一致で5.25〜5.50%の据え置きを考えていて2024年には4.5〜4.75を予想していて実質的には3回の利下げを考えるFOMCメンバーが多いことが分かりました。

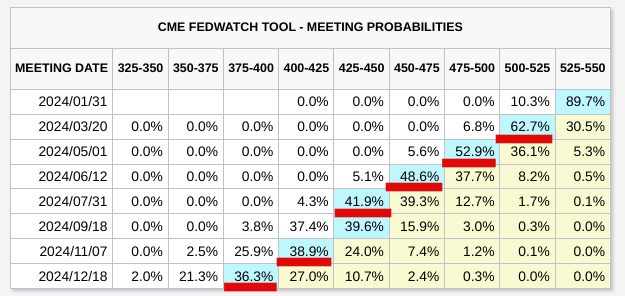

また市場参加者の予想(2023年12月17日現在)もみておくと現状では6回の利下げを折り込みはじめています。FOMCメンバーと市場参加では実質3回分の誤差がありますがどちらも利下げは考慮しはじめていることが分かりますよね。

この背景にあるのは米国経済が底堅いことが経済指標からみえてきたことからで多くの投資家がソフトランディングが可能になったと考えるようになったからなのではないでしょうか。

ソフトランディングと利下げを意識した投資スタンス

ここまでソフトランディングに関する3つの予想をみてきましたが米国をはじめ世界的にもインフレは鈍化をしていて今後もその兆候は変わらないことは理解できます。

またゴールドマンサックスの2024年の経済見通しでは新興国はすでに利下げがはじめるなどソフトランディングに向けて離陸を開始。さらに米国など先進国についても2024年には利下げが予想されていますので時期はズレますが同様に予測ができるようにまでインフレはおさまってきていると理解ができるのではないでしょうか。

さらにFRBの利下げ予測(ドット・プロット)でも2024年には実質0.25%ずつで合計3回が予測されるなど現時点ではソフトランディングへの期待が高まってきていて、さらに利下げが開始されれば株式にとっては好材料となり、さらなる株高も期待ができますので個人投資家にとってもいいニュースになります。

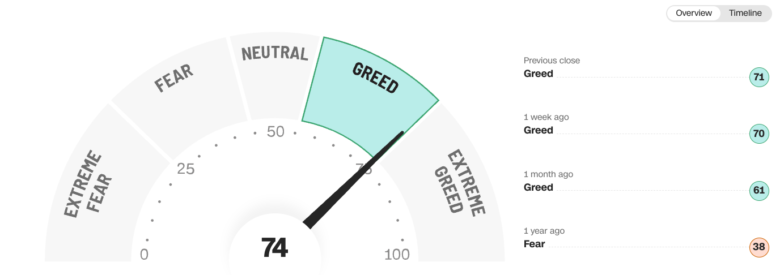

実際に投資家心理を確認できるFear and Greed Index(2023年12月22日)を確認してみると12月に入り76〜100でEXTREME GREED(極度の強欲)まで引き上がり、22日現在では56〜75のGREED(強欲)となっていますので投資家心理は米経済は堅調ながらインフレは落ち着きはじめたことでソフトランディングと利下げの両方をおりこみはじめてきているとも考えられます。

ですがソフトランディングができるかどうかはあくまで予測ではありますので万が一ですが難しい状況になるとしたらどこで確認をしていくかはFRBの利下げが0.25%ではなく0.5%や0.75%ど急ぎはじめた場合は注意が必要になります。

ですので軟着陸の可能性は高まりはじめていますがまだ不明確な状況だと考えるとブル・ベアのどちらかに寄りすぎずに中立くらいのスタンスで資産配分しておくのがいいのではと考えています。もちろんこの点はそれぞれの考え方にはなりますが今後の経済データと政策金利の動向をみながらスタンスを微調整するのが安全なのではないでしょうか。

最後まで読んでいただきましてありがとうございました!

moomoo証券アプリは有名投資家のポートフォリオも無料で見れる

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター(レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

上記の有名投資家のポートフォリオが簡単にみれます。

ちなみに3名のポートフォリオを下記記事でまとめたのであわせて読んでみて下さい。

※当ブログではアフェリエイトによる広告を掲載しています※