個人投資家の方ならほとんどの方が知っているであろう世界最大の資産運用会社のブラックロック社が最新の「中間予測レポート2024」を2024年7月9日に出していました。

すべて英語になるので投資に関連するポイントのみを抽出して日本語でシェアをしていきますね。またチャンネル登録者数17.6万人のトラさん家のセミリタイア戦略の動画がとてもわかりやすかったため内容を参考させていただきながらこの記事でもまとめていこうと思います。

ということで今回は「【ブラックロック】中間予測レポート2024」についてです。

【この記事をみて分かること】

AI革命のGDPへの影響

今後6ヶ月〜1年の5つのシナリオ

現実を見据える

リスクについて

日本について

期待できる投資先

今後6ヶ月〜1年の見通し

【イメージキャラクター 武田鉄矢さん】

GFSの無料動画 投資講座バフェッサ

たった2時間のスキマ時間を使って

有名投資家バフェットの投資知識をスマホから学べます

~新NISAをもっと上手に活用したい方必見~

AI革命のGDPへの影響

まず最初にブラックロックはレポートの中で変革の波が来ていると言っていますがその内容をトラさんさんが言語化していて「世界は歴史上、稀に見る変革の波を迎えている可能性がある」と仰っていました。

もう少し具体的にレポートを見ていくと巨大な力(特にAI)がこの変革の原動力となっていてインフラ、エネルギー、システム、先端技術、そして人へと実体経済への大規模な投資が始まっているとのこと。またその投資額は過去の技術革命に匹敵するとしていました。

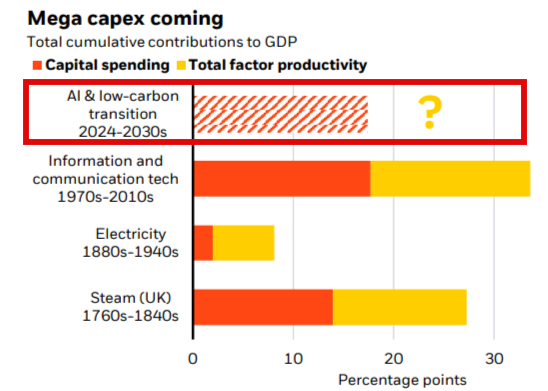

さらにレポートではAI&炭素、通信技術、電気、蒸気を年代別でGDPに与える影響をグラフで示してくれています。

上からAI&炭素革命(赤枠)、通信技術革命、電気革命、蒸気革命になります。またグラフのオレンジ色がこの技術への投資によるGDPへの影響で黄色がそのその技術への投資でおこる生産性向上によるGDPへの影響となっています。

このグラフからもわかるように通信技術1970年〜2010年までの約40年でのグラフに対してAIは2024年〜2030年のたった6年で同等の影響がでる可能があるとしていてこれまでの歴史を見てもトップクラスでGDPに影響を与える可能性があるとブラックロックは予想をしていてます。

ですがAIに関しては黄色の生産性がGDPに与える影響については未知数となっていて、実際は株価はこの期待値を先行して織り込んでいるので今後この黄色のグラフはどこまで伸びるかは分からないのではないでしょうか。

これについてトラさんは「AI革命で恩恵を受けるポジションを一切もたずに眺めているとものすごい機会損失になる可能性を秘めている思わせる内容だった」と述べていました。トラさんが仰る通りで一定割合はAIに関する銘柄でのポジションを検討しておく事は必要だと捉えられるのではないでしょうか。

今後6ヶ月〜1年の5つのシナリオ

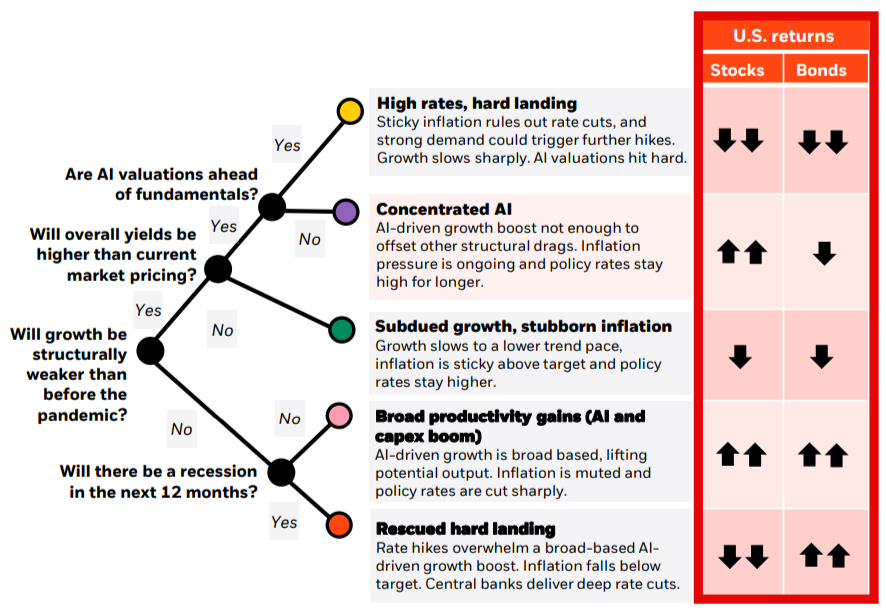

上記の画像はブラックロックが今後6ヶ月〜1年の間でのシナリオ別(5つ)に分けて記したもので、画像の右側が株式と債権のリターンについて上がるか下がるかを示しています。

①高金利&ハードランディング

株式:大幅下落(↓↓)

債権:大幅下落(↓↓)

②ハードランディング回避でAI集中(金利は高いまま)

株式:大幅上昇(↑↑)

債権:小幅下落(↓)

③経済やや鈍化、インフレ粘り強い

株式:小幅下落(↓)

債権:小幅下落(↓)

④AI生産性向上、インフレ沈静化

株式:大幅上昇(↑↑)

債権:大幅上昇(↑↑)

⑤AI鈍化、ハードランディング(慌てて利下げ)

株式:大幅下落

債権:大幅上昇

現段階になりますがブラックロックが予測しているのは②で今後6ヶ月〜1年は金利が高いままだけど、ハードランディングにはならずAI株への集中が続くシナリオとのこと。

ですがレポートでは他のシナリオが現実味を帯びてきた場合は柔軟に対応をしていくとも記されていました。このシナリオについては私たち個人投資家も頭に入れておくと自身のポジションについて検討をしやすくなるのではないでしょうか。

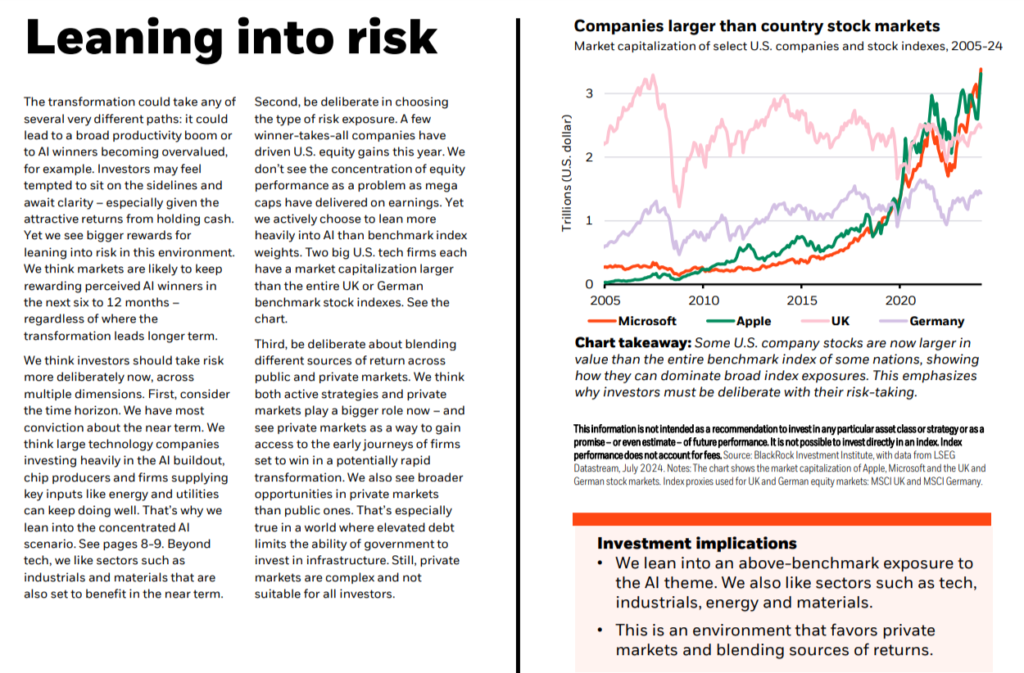

現実を見据える

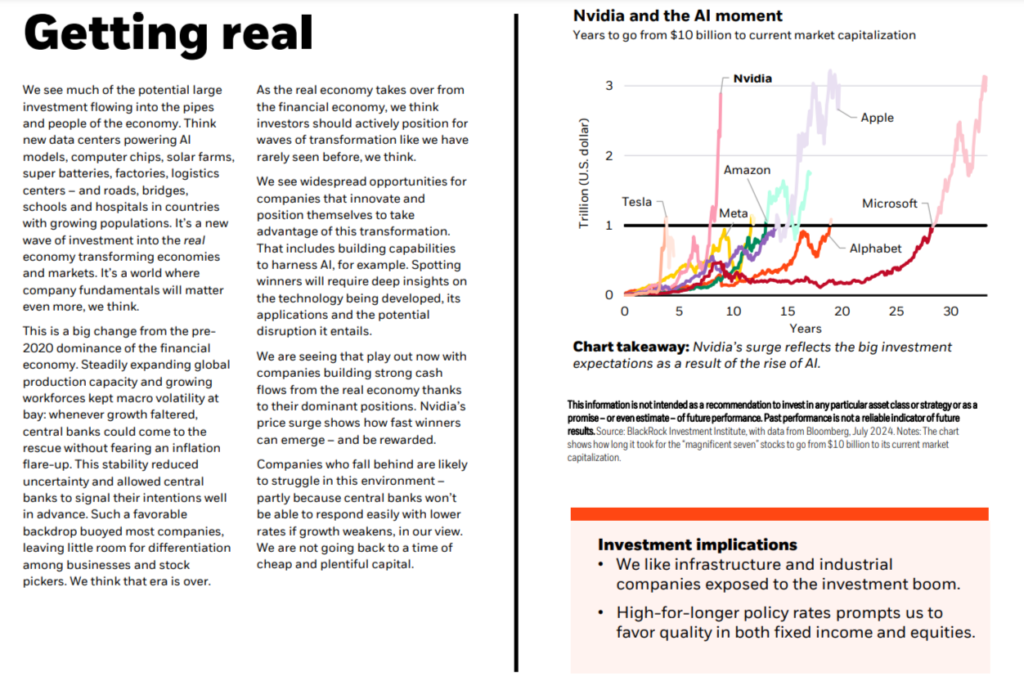

レポートの上記ページの内容がポイントになるのですがここでブラックロックは「2020年までは金融経済の支配がされてきていてFRBが金利を低く抑えることで経済を支えてきたがその時代は終わりを迎える可能性がある」と記しています。

確かに金利はここ最近ではインフレ抑制のためにかなりのスピード引き上げてきていますよね。

またブラックロックは「現実は実体経済への投資が重要視されていて、企業の事業内容やファンダメンタルズがまずまず重要になっている。そのため新技術や実体経済への投資を行い、強力なキャッシュフローを持つ企業は成功する可能性が高い」と記していました。

この点についてトラさんも個別株投資をされている中で現在はAIに関連する事業を行っていて且つ強力なキャッシュフローをもつ企業が伸びていると仰っていました。

確かにここ最近ではマグニフィセント・セブンのようなAI関連の事業を行い膨大なキャッシュフローを持っている銘柄が実際に上がっていることも理解ができるのではないでしょうか。

【無料レポート】

投資格付機関WeissRatingsの厳選25銘柄

米国株10,000銘柄以上からの厳選25銘柄

アメリカでは有料情報を日本では無料公開

~この期間にぜひご確認しておいて下さい~

リスクについて

続いてリスクについてですが上記のページでブラックロックは言及をしていました。この点はトラさんがとても分りやすくまとめていましたので動画内容を主に抜粋してシェアさせていただきます。

【リスクについて】

・高い債務水準は、持続的なインフレ圧力と高金利を招く

→インフレ連動債権保有して備えることを提案

・中国と米国の競争で地政学的な断片化を引き起こしている

→インドやメキシコなどの国々が中間貿易パートナーとして恩恵を受ける可能性がある

トラさんはこの点について同感で地政学的に中立に近いインドは絶対にアセットに組み込んでおくべきだとお考えとのことでした。例えばオルカンだけだとインドの比率が少ないためインド株は別で保有して追加をしているとのことでした。

個人的にもインドへの投資は重要になると考えていたためこのブログでもETFを3つご紹介していますのであわせて読んでみてくださいね。

■【EPI】ウィズダムツリーインド収益ファンド

■【1678】NEXT FUNDSインド株式指数のNifty50連動型上場投信

■【201A】iシェアーズ Nifty 50インド株 ETF

日本について

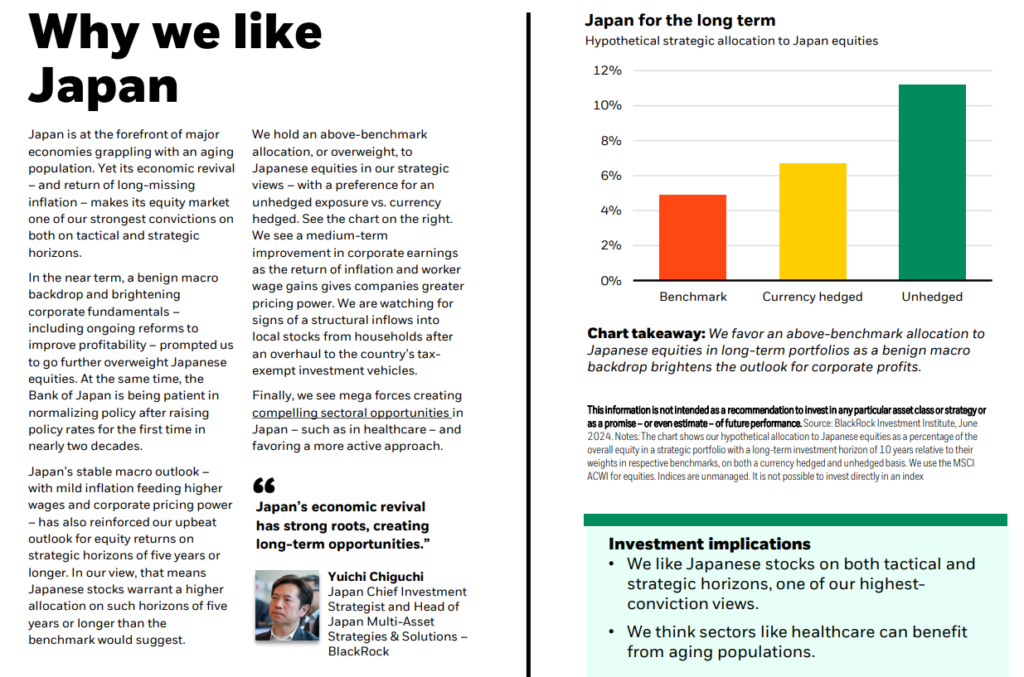

続いては上記画像のページのタイトルは「私たちが日本を好きな理由」になっていてブラックロックが日本についても言及をしていますのでシェアしておきますね。

【ブラックロックが日本を好きな理由】

・日本は主要経済の中で高齢化が進んでいる一方で長らく欠如していたインフレの復活が見られる

・日銀が20年ぶりに政策金利の正常化に向けて動き、これは企業の収益力改善に寄与する可能性がある

・日本の資金が日本株式市場に流入する兆候が見られ、特に新NISAが好影響を与えると予測している

この点について特にトラさんは新NISAの点に言及をされていただイメージでしたが現在は日本株への流入は全体の半分にも満たないが海外から見てもポジティブな要素になっていると仰っていました。

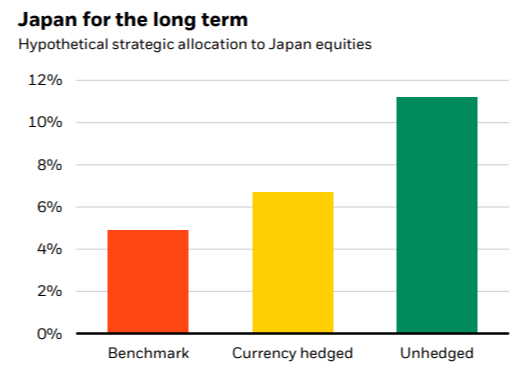

さらに同じページにあった上記グラフについてですが日本株の配分をどの程度行うべきかをブラックロックが分析して示したものになります。

赤色:ベンチマーク

黄色:為替ヘッジありの日本株

緑色:為替ヘッジなしの日本株

まず赤色のベンチマークについてですが一般的にポートフォリオに組入れられている日本株の比率を示しているとのことで注意書きにACWIと書かれています。ACWIとは全世界株式のことですのでつまりは全世界株式を保有すると約5%でしか日本株を保有してないことが分かります。

ですがブラックロックは黄色であれば約6%程度で緑色なら約11%程度をポートフォリオに組み込むことを推奨。この点についてトラさんは日本人であるならばおおよその方は為替の影響がないため約10%程度は日本株を組み込むべきになると解釈できると解説をされています。

またブラックロックの言及を言語していたですが「ブラックロックは全世界株式を保有するだけだと日本株の比率がもの足りないくらいに、日本株への期待をしているいうこと」になると述べていました。

為替へのリスクがない点に加えて新NISAの活用もできるため米国株中心の方はこのタイミングで日本株の検討も面白いかもしれませんね。

ちなみに以前、トラさんの動画を参考にS&P500に匹敵する日本株ETFもご紹介していますのでぜひあわせて読んでみて下さい。

【2017】iFreeETF JPXプライム150

期待できる投資先

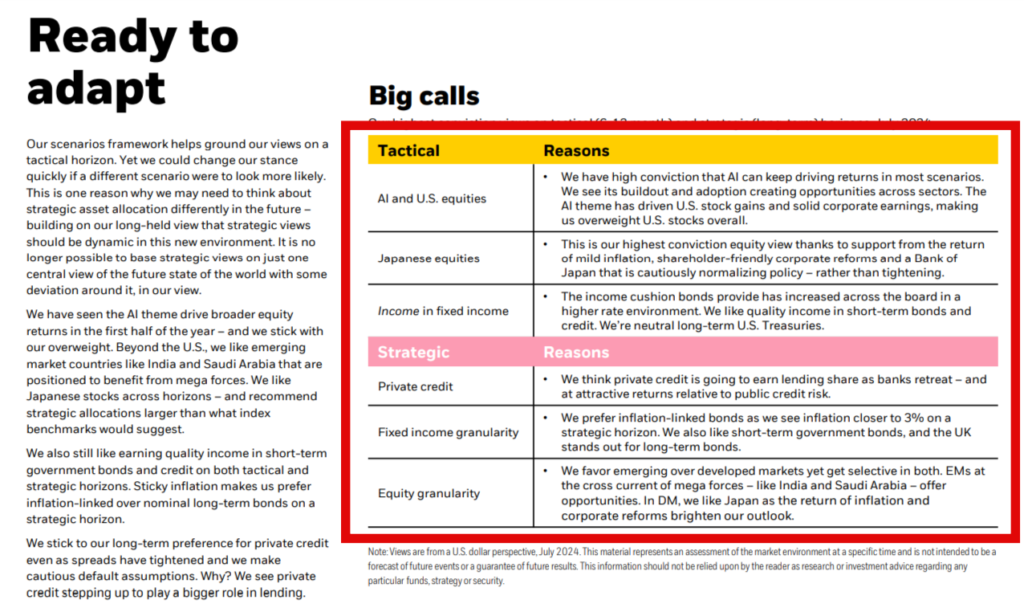

続いてですが上記画像は短期・長期で期待できる投資先についてブラックロックが言及しているページです。また黄色の枠が「短期(6ヶ月〜1年)」でピンク色が「長期(10年)」での投資先になっています。

■短期(6ヶ月〜1年)

・AI関連・米国株

・日本株

・短期債権(インカムゲインが得られる債権)

ブラックロックはこの中でも特に短期債権がいいと記されていました。

■長期(10年)

・プライベートクレジット

・固定収入資産

・株式の多様化

ブラックロックはこの中でも特に株式の多様化に焦点を当てていて記されていました。これは株式の分散を示していてブラックロックは分散をする際に先進国なら日本、新興国ならインドやサウジアラビアがいいと記しています。

この点についてトラさんが短期・長期的ともに日本株が推されていることについて言及をされていました。前章でもお伝えしましたが私たち日本に住む個人投資家にとっては為替リスクなし且つ新NISAを活用できるため検討に値するのではないでしょうか。

今後6ヶ月〜1年の見通し

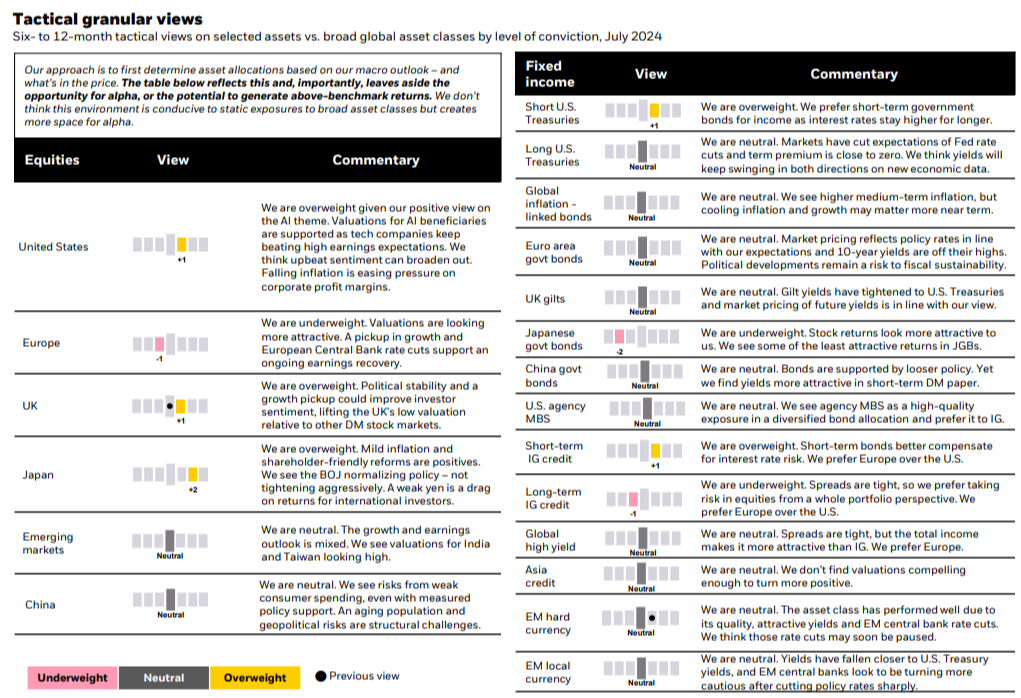

最後になりますが上記はブラックロックが予想をする今後6ヶ月〜1年の強気・中立・弱気で見ている投資先を記したページになります。

数が多くほとんどが中立なのでトラさんが紹介されていたように強気についてをシェアしておこうと思います。

米国株(特にAI関連):+1

イギリス株:+1

日本株:+2

米短期国際:+1

短期債権:+1

なんとですがすべてのアセットの中で日本株だけが+2の強気となっていて、ブラックロックは全体の中で日本株を一番強気で考えていることが分かりました。また一番弱気に見ているのは「日本債権」となっていて、この点についてトラさんも言及していましたが金利が低いためこれは仕方がないのではないでしょうか。

全体のまとめとしてトラさんの動画内容がわかりやすかったので抜粋してシェアさせていただきます。

【ブラックロック見通しのまとめ】

・米国株の中でも特にAI関連株

・新興国ならインド株を好意的に見ている

・終始、激推ししていたのが日本株

もちろんこのようなレポートについてすべて鵜呑みにするのは危険ですが情報として持っておくことでご自身のポートフォリオをより良いものにできるのではないでしょうか。

投資先に迷った際は参考にこの記事も何度か見返していただけると幸いです。

最後まで読んでいただきましてありがとうございました!

【無料で使える分析ツールが満載】

おすすめの投資アプリはmoomoo証券

・口座開設なしで分析ツール使い放題

・有名投資家ポートフォリオを見れる

・ヒートマップで市場の動向を把握

アプリの詳細にご興味がある方はぜひ下の記事で確認してみて下さい

】ウィズダムツリーインド収益ファンド【EPI】はおすすめできるか検証-160x90.png)

【トラさん家のセミリタイア戦略で紹介】-1-1-160x90.png)

※当ブログではアフェリエイトによる広告を掲載しています※