2023年9月29日に広瀬隆雄氏がインヴァスト証券で最新記事「アメリカのマーケット展望【2023年10月度】」を出されました。

9月に入り下げ相場となり10月については底打ちするかどうかが話題になり始めました。ですので頭を整理して自身の動向を決めて頂くのにとても参考になりました。

上記の記事の内容をもとにロイターなどで報じている情報を交えながら解説をしていきます。

ということで今回は「広瀬隆雄さんの最新記事「アメリカのマーケット展望【2023年10月度】」についてです。

【この記事をみて分かること】

・短期相場の見通し

・米国経済の現況

・企業業績

・注目5つのETF

市場や銘柄の情報入手ならmoomoo証券アプリがおすすめ。

・ETFや各国の個別銘柄の情報も豊富

・有名投資家ポートフォリオもみれる

短期相場の見通しについて

広瀬氏の短期の見通しとしてS&P500指数の向こう1カ月のターゲットは4,050とされてるので上記チャートの赤線が4,050になりますので現在よりだいぶ下を予想されています。

また9月は米国の10年債利回りが4.1%から4.65%まで上昇、それを嫌気するカタチで株式が売られたとのこと。ですので10年債利回りのチャートも確認しておきますね。

2023年10月7日にチャートを確認してみると4.71%まで上昇していました。この点について2023年9月28日のロイターの記事で バンク・オブ・アメリカ(BofA)グローバル・リサーチのストラテジストはアメリカ10年債利回りは5%を越える可能性があり、金利が高止まりすると状況が続くと見通しを示したと報じています。

さらにポジショントークの可能性はありますが投資銀行大手JPモルガンのジェイミー・ダイモンCEOが7%を超える可能性があると発言されています。

また広瀬氏は米国の長期金利が上昇している理由は2つあると言っています。

①インフレの見通しが混沌としてきた

不安を煽る原因となったのは原油価格であり過去1カ月間に米国の原油の指標銘柄であるウエストテキサスインターメディエーツ(WTI)は80.5ドルから93ドルまで上昇したことと広瀬氏は言っています。

折角いい感じで下がってきた消費者物価指数が再び騰勢を強めるのでは?という不安が投資家の頭をよぎり始めていると考えられていました。

広瀬氏が記事を出してから約1週間程度経ちましたが2023年10月7日現在でチャートをみてみると9月の末から下落。この点は2023年10月6日のNHKの記事でアメリカのエネルギー情報局が10月4日にガソリンの在庫が増加したと発表したことを受けて原油の需要が落ち込むとの見方が出たことが主な要因だと報じていました。

状況は変わってきていますのでこの点も注意が必要ですね。では2つ目の理由を解説していきます。

②そもそも米国経済が強い

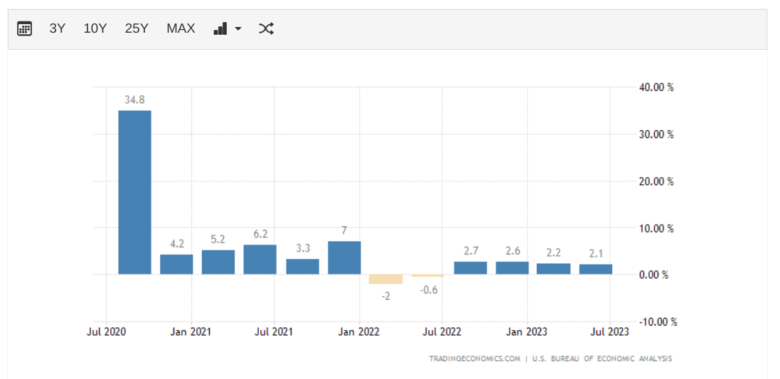

9月の連邦公開市場委員会(FOMC)の際に発表された経済予想サマリー(SEP)によると、2023年末の米国のGDPの予想が前回6月の調査の時のコンセンサスだった1%から2.1%へとジャンプしました。

もちろん景気が強いことは大いに歓迎すべきことですけれど市場関係者が織り込んでいたような来年早々の利下げは遠のいていてこれらが9月を通じて株式市場が軟調だった理由だと広瀬氏は仰っています。

それでは10月はどうか? という事ですが、まず長期金利の上昇に歯止めがかからなければ株式の出直りは期待薄のためには原油価格が反落する必要があると考えられています。この点については原油価格が下降してきてますので今後もしっかりとチェックをしていこうと思います。

では次章では経済の現況について解説していきますね。

米国経済の現況について

米国経済は力強く成長していてその推進力となっているのは消費の好調です。家計部門は新型コロナの期間、バランスシートの修復に努め、経済再開に際してはすっかり健全な姿で新しいスタートを切ったと広瀬氏は言っています。

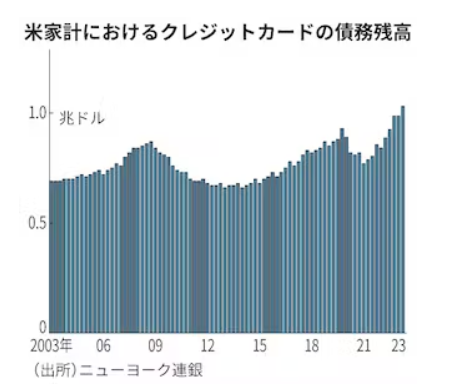

雇用市場が強かったので賃金の上昇も目を見張るものがあり、それらは消費者をして消費に積極的になる理由を提供してきました。実際に米国のクレジットカードの債務残高が上がり続けています。

実際にグラフをみると上昇し続けているのが分かりますよね。

ちなみに少し前の記事ですが2023年8月9日の日本経済新聞の記事で23年4〜6月期の家計の債務残高は全体で17兆630億ドルと前年同期から5.6%増えて過去最高水準となり最も急伸したのはカードローンで前年から16.2%増加したと報じています。

そして広瀬氏はいまは収入の伸びよりも消費の伸びのペースの方が若干早いので、人々はクレジットカードなどの借入残高を増やしながら高水準の消費を維持している格好になっているとのこと。これは長期で見れば不健全ですが景気回復の初期では普通に見られる現象であり、特に目くじら立てる筋合いのことではないと言っています。

問題は折からの高金利でこのような借り入れに依存した消費はどこかで息切れするということだと広瀬氏は仰っています。

企業業績について

10月第3週から第3四半期の決算発表シーズンが始まります。今期は期中ドル高基調だったため決算の取りこぼしが多数発生することが懸念されます。とりわけ輸出比率の高いハイテク・セクターの決算が不安だと広瀬氏は言っています。

ではここでハイテク銘柄を多く含むNASDAQ総合指数・米国全体指数S&P500の年初来リターンを比較しておきます。

年初来でみるとNASDAQ総合指数がアウトパフォームをしていました。

ではここでADラインも比較してみておこうと思います。

下の赤色がADラインになります。左のNASDAQについてはADラインが下がってきていますので一部の大型銘柄が上がっているがそれ以外の銘柄が全体的に下がっているということ。比較して右のS&P500はADラインが下がっていませんので全体的に差がないことが分かります。

となるとマグニフィセント・セブン(アップル、マイクロソフト、アルファベット、アマゾン・ドットコム、メタ・プラットフォームズ、エヌビディア、テスラ)の決算次第ではNASDAQの急落の可能性は否定できないのではないでしょうか。

ちなみに2023年10月2日のロイターで「米超大型株「マグニフィセント7」、国債利回り高騰で試練も」と報じていました。さらにこの7銘柄がS&P500に占める割合が80%となると言っていますのでS&P500もNASDAQほどではないですが下落リスクはありそうです。

そして広瀬氏は2024年の業績予想に関してもアナリストの予想は楽観的すぎるので下方修正が入りやすいと思うと仰っていました。ですので短期的な強気なスタンスは危険かもしれませんのでご注意下さい。

ちなみに米国市場の情報収集はmoomoo証券アプリがおすすめ。

・バフェットのポートフォリオを知れる

・リアルタイムで市場のニュースを確認

注目5つのETF

9月は売りから入るトレードが功を奏しましたが10月も前半はその地合いを踏襲するものと予想されます。ちなみに広瀬氏の9月の記事もあわせて読んでみて下さい。

では広瀬氏が注目されている5つのETFをご紹介してきますね。

■テクノロジー・セレクト・セクターSPDRファンド(XLK)

■一般消費財セレクト・セクターSPDRファンド(XLY)

■資本財セレクト・セクターSPDRファンド(XLI)

■パワーシェアーズQQQ信託シリーズ1(QQQ)

上記ファンドは先ず売りから入ると良いと言っています。しかし10月のどこかで「こつん」とマーケットが底打つ可能性があるので、市場のセンチメントが極端に陰の極へ振れた場合にはトレード戦略を「どてん」して、逆に買い向かう柔軟さも必要だと予想。

■WTI原油連動ETF(USO)

先にあげた4銘柄とは真逆のトレード戦略が必要。なぜなら原油価格の上昇がこれまでの軟調な相場の原因を作ってきたからで、月初はロングで入るものの反転する兆しが見えたらすぐにショートに切り替えたいと仰っていました。

個人的には決算結果次第でQQQが値を下げるかもと考えていてVIX指数などを確認しながら底打ちがみえてきたら購入しようか検討中です。

最後まで読んでいただきましてありがとうございました!

~場所を自由に選べて空き時間で受けられる無料セミナーのご紹介~

金八先生でおなじみ武田鉄矢さんが宣伝している「投資の達人になる投資講座 」。

いまなら50,000円分相当の特典が無料で貰える。

\投資の達人になる投資講座の動画に興味がある方はこちらから/

また視聴してみたレビュー記事をまとめましたので不安な方は読んでみて下さいね。

※当ブログではアフェリエイトによる広告を掲載しています※