今後の成長を考えた際に先進国ではなくて新興国やフロンティア・マーケットに注目が集まりはじめています。その中でも成長見込めて特に話題になっているのがインドではないでしょうか。

ということで今回は「おすすめインド株ETFと投資方法と証券会社」についてです。

【この記事をみて分かること】

・人口増加の推移と株価との関係

・株価推移

・インド投資のメリット・デメリット

・インド株への投資方法と証券会社

・おすすめインド株ETF

【インド株へ投資が可能なおすすめ証券会社】

・楽天経済圏の方におすすめ

・インド株のADR11本が多数

・投資をしながらポイント獲得

GDP成長率

まずはよく話題になっているGDP成長率について解説をしておきますね。

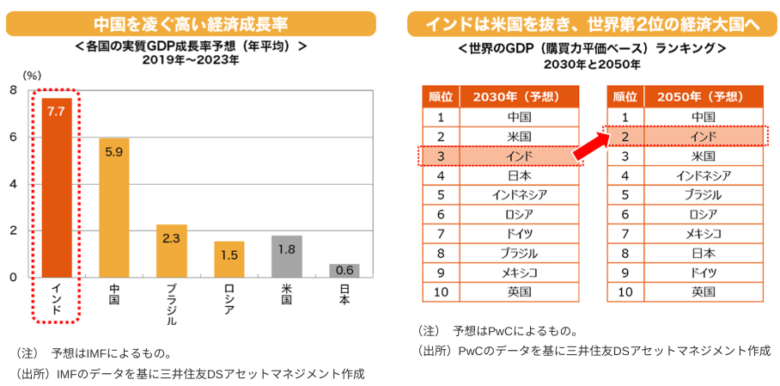

上のグラフは2019年から2023年までのインド・中国・ブラジル・ロシア・米国・日本の年平均のGDP成長率の予想になります。インドは新興国の中でも中国を凌ぐ高い経済成長率の継続が予測されています。

IMF(国際通貨基金)の世界の実質GDP成長率予想ではインドは年平均で7.7%と主要先進国・新興国の中でも1位と予想。2位の中国は5.9%と大差をつけていました。

また上のグラフからも分かるように世界のGDPランキングをみてみるとインドは2050年には米国を抜いて世界で第2位の経済大国になると予想されています。さらにインドの1人当たりGDPは中国やロシア、ブラジルなどと比べても大幅に低い水準。ですので経済成長期はまだ初期段階と考えられていて今後の人口や中間所得層の増加による経済成長の加速に伴ってインドの1人当たりGDPは増加が期待されています。

補足ですがAppleが中国からインドに工場をうつしていたり電気自動車(EV)大手テスラもインド進出を検討していています。また米半導体メモリー大手のマイクロン・テクノロジーは7月22日、インドに8億ドル(約1100億円)超を投じて新工場を建設すると発表。

今後のGDPの観点や企業についても考慮するとインドは期待大だということが分かりますよね。では成長性に加えて人口の推移についてもみておこうと思います。

人口増加の推移と株価の相関性

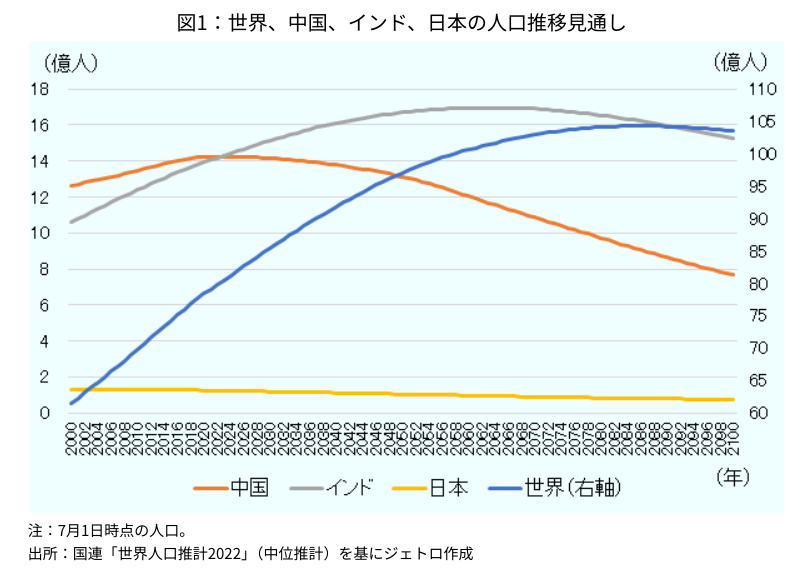

上のチャートはジェトロ(日本貿易振興機構)のレポートにあったものです。2023年には中国を抜いてインドが世界1位になると国連が予想したというものでした。

国連は2022年7月に「世界人口推計2022」を発表しているのですが結果として世界人口は2086年の104憶3,093万人をピークに減少していくと予想。中国は2022年に14億2,589万人で比較すると2023年にはインドが中国を抜いて世界最多の人口を擁する国となるとのこと。

現在のインドは「人口ボーナス期」の中にあるとされていて、この時期は2040年代前半まで続くと予想されています。

ですがこのボーナス期の成果を活かすには課題もあるようで、雇用の創出や熟練労働者の育成などが課題としてあげられています。このようなカントリーリスクは投資をするうえでも知っておく必要があるので注意しておいて下さいね。

さらに人口ボーナス期と株価上昇率をみておきます。

日本は1965年~2002年が人口ボーナス期でしたが1964年12月末から2002年12月末までに株価は8.5倍。また中国は1995年~2030年が人口ボーナス期で1994年12月末から2022年9月末までに株価は5.4倍に上昇。

そしてインドは人口ボーナス期に入ったのは2020年ですのでまだ始まったばかりで2021年5月末時点では株価は1.6倍にしか上昇していませんでした。

上記のデータからも人口ボーナス期には生産活動の活発化により経済成長が加速するのでそれに伴い企業業績も拡大する傾向があり、結果として株価の上昇も期待できると分かります。

インド株の上昇はまだ低いので、今後に期待できますよね。このように上昇が期待できるインドの株価指数より推移を次章で解説していきますね。

株価の推移

上記はインドの主要指数であるNifty 50のチャートです。

ちなみに「Nifty50指数」とはインドを代表する株価指数でインド・ナショナル証券取引所(NSE:National Stock Exchange of India)に上場する銘柄のうち、時価総額や流動性、浮動株比率などの基準を用いて選定した50銘柄の株価を時価総額比率で加重平均し、指数化したものになります。

直近のチャートをみると2023年3月末までは下げていましたが4月に入り上昇を開始しています。2023年6月にはゴールデンクロスを形成していて現在は50日移動平均線のさらにうえで推移していて完全に上昇トレンドとなっていました。

またグーグルファイナンスで過去5年でNifty50とS&P500のトータルリターンを比較してみました。

【トータルリターン】

Nifty50 :+72.93%

S&P500 :+61.33%

リターンをみたときにNifty50がS&P500をアウトパフォームしていました。インドの成長を株価も織り込んでいることが分かりますよね。

1点気になる点は2020年4月のコロナショックの際にNifty50は最大−28.84%でS&P500は−18.85%まで下落していました。

◯◯ショック時の下落についても考慮すると大きくベットはせずにポートフォリオの10%程度にしておくと安全ではないでしょうか。

ここまででインドへの投資について概要をみてきました。

ですのでここまでの内容をもとに次章ではメリットとデメリットをまとめておきますね。

インド投資のメリット・デメリット

【メリット】

・今後の経済成長・人口増加が見込める

・株価上昇が期待できる

・分散投資が可能

【デメリット】

・カントリーリスクがある

・投資できる環境が整っていない

✓今後の経済成長・人口増加が見込める

前述してきている通りで世界のGDPランキングが2050年には米国を抜いて2位になることが予想されています。また人口についても国連が2023年に中国を抜いて世界1位になりました。

✓株価上昇が期待できる

人口増加と株価の相関性について「人口ボーナス期」に入りました。さらに日本は8.5倍、中国は5.4倍になった経緯からインドはまだ1.6倍です。今後さらに株価上昇が期待できます。

✓分散投資が可能

投資をするうえでとても大切な考え方なので分散投資です。個人投資家に人気のある国と言えば米国株で馴染みのあるというと日本株です。この2国へ投資する人は多いかと思いますがインド株まで分散して投資を行っているのは少数派ですよね。

まだ環境整っておらず情報が少ないため現状ではインド株ETFでの投資が最適解の1つになるのではないでしょうか。

✓カントリーリスクがある

株価チャートでコロナショックの暴落をみても分かったかと思いますが新興国の金融市場は先進国に比べて安定性や流動性等の面で劣る場合があります。政治、経済、国家財政 の不安定要因や法制度の変更等に対する市場感応度が大きくなる傾向がありからです。

これに伴って投資資産の価格が大きく変動することや投資資金の回収が困難になることがありますのでポートフォリオの10%程度などルールは決めておいて下さい。

✓投資できる環境が整っていない

日本ではインド株式市場に上場されている株式は購入できません。今後はインドの成長に伴って環境が整備されることに期待ですね。

現状は個別銘柄の購入ができませんがADR、投資信託、ETFで購入となります。ADRと聞いてはじめて聞いた方もいるかも知れませんので次章で簡単に説明をしておきますね。

インドへの投資方法と証券会社

・ADR

・投資信託

・ETF

前章でインドに投資をする方法として「ADR」があると説明しましたがここではADRのみ解説をします。

SMBC日興証券のサイトから抜粋しますが「【American Depositary Receipt】の略で、米国預託証書を指します。ADRは米国外の外国企業、あるいは米国企業の外国法人子会社などが発行する有価証券に対する所有権を示す、米ドル建て預かり証書のこと」になります。

ADRの価格そのものが需給関係によって変動しているため、その時々によっては、インド国内の株価を米ドル換算した価格よりも割高になったり、割安になったりすることがありますのでご注意下さい。

またADR・投資信託・ETFを購入できるネット証券会社は下記になります。

このブログではETFをおすすめしておりますので次章で代表的なインド株ETFを最後にご紹介します。

代表的なインド株ETF

基本情報については2023年7月30日現在でのブルームバーグの情報を抜粋しています。

・ウィズダムツリー インド株収益ファンド (EPI)

株価:36.18ドル

経費率:0.84%

直近配当利回り:0.66%

保有銘柄:31銘柄

【トータルリターン】

3ヶ月:9.66%

3年:20.47%

5年:8.75%

EPIの詳細にご興味がある方は下記の記事もあわせて読んで検討してみて下さい。

・iシェアーズS&P BSEセンセックス・インディア ETF (2836)

株価:35.74ドル

経費率:0.64%

直近配当利回り:記載なし(年1回)

保有銘柄:31銘柄

【トータルリターン】

3ヶ月:7.33%

3年:15.73%

5年:7.57%

・Direxion デイリー MSCI インド株 ブル2倍 ETF(INDL)

株価:49.41ドル

経費率:1.17%

直近配当利回り:2.14%

【トータルリターン】

3ヶ月:15.37%

3年:21.35%

5年:-9.74%

結論、インドへの投資は検討しがいあり

以前の記事で米国市場の不透明さから新興国やフロンティア・マーケットへ重要性をまとめましたのでぜひあわせて読んでみて下さいね。

そしてその中心になるであろうインド市場について今回はまとめてきました。

【メリット】

・今後の経済成長・人口増加が見込める

・株価上昇が期待できる

・分散投資が可能

【デメリット】

・カントリーリスクがある

・投資できる環境が整っていない

メリット・デメリットを考慮するとコアにするのではなくてあくまでサテライトとしての位置づけでの検討をおすすめします。例えばポートフォリオの10%程度位までがいいのではないでしょうか。カントリーリスクは理解したうえで成長性を考えて投資先の候補としてぜひ検討をしてみて下さいね。

今後ですがインド株ETFをより深掘りして記事にしようと考えています。ぜひそちらの記事も読んで頂けましたら幸いです。

最後まで読んでいただきましてありがとうございました!

~ インド株ETF・投信への投資におすすめ証券会社 ~

【インド株ADR11本】

【インド株ADR5本】

【インド株ADR7本】

】ウィズダムツリーインド収益ファンド【EPI】はおすすめできるか検証-160x90.png)

※当ブログではアフェリエイトによる広告を掲載しています※