このブログではJEPIやQYLDなど毎月配当のETFも紹介をしてきました。

毎月配当はインデックス積立とは違って直近での生活費などを補填することも可能なものです。

ですので知識としては持っておくことをお勧めします。

またそんな毎月配当ETFの中で直近1年のリターンがS&P500をアウトパフォームしているETFがあります。

今回はそのETFをシェアしたいと思います。

ということで今回は「S&P500もアウトパフォームしている毎月配当ETFのDGRW」についてです。

株価も配当もマイルドなETFなので毎月配当デビューの際に購入もありかもしれません。

もちろんそうでない方も最新の情報になるのでぜひ最後まで読んでみて下さいね。

ちなみETF・個別銘柄の詳細な情報やヒートマップなどがアプリ1つ確認できたら便利ですよね。

インフルエンサーも紹介している無料で使える分析アプリmoomooも活用してみて下さい。

それではDGRWの概要から解説していきますね。

DGRWとは

正式名称はウィズダムツリー米国株クオリティ配当成長ファンドでティッカーシンボルDGRWです。

ベースとなるインデックスはウィズダムツリー米国株クオリティ配当成長インデックス(WTDGI)です

時価総額が20億ドル以上の米国株を構成銘柄としている米国籍の上場投資信託。

組入銘柄としては成長性と質の面で精査して約300銘柄を採用しているようです。

また成長性の指標は長期にわたる利益の成長見込みがあるかどうかで質の指標はヒストリカルな定量データでROEとROAを用いています。

ROE(Return On Equity)

「自己資本利益率」と訳されて自己資本に対してどれだけの利益を上げているかを示すもの。

効率よく利益を生み出せているかを測る財務指標。

ROA(Return On Assets)

「総資産利益率」と訳されて会社の持つすべての資産に対してどれくらいの割合の利益を生み出せているかを示すもの。

投資家のほかに取引先や金融機関も注目する財務指標。

つまりはこの銘柄はROA・ROEなどの収益性から利益(配当)の成長期待がある銘柄を選択しているのが特徴になります。

さらにウエイトについては直近に発表された時価総額加重平均ではなくて1株あたりの配当に基づいた配当加重。

このインデックスの運用はなかなか手間がかかる点からも経費率が高い印象です。

念のためですが銘柄の入れ替えは年に1度のようです。

たぱぞうさんがキャピタル、インカムの「いいとこをちょこちょこどり」と言っていました

大きく値動きを取れず配当もかなり高くはないが着実に両方を狙えるETFといった印象ですね。

基本情報

| ティッカー | DGRW |

| 名称 | ウィズダムツリー米国クオリティ配当グロース・ファンド |

| 運用会社 | ウィズダムツリー |

| ベンチマーク | ウィズダムツリー 米国株クオリティ配当成長インデックス |

| 銘柄数 | 298 |

| 投資対象 | ウィズダムツリー米国配当グロース指数の 価格および利回り実績と連動する投資成果を目指す |

| 経費率 | 0.28% |

| 配当月 | 年12回 |

| 直近配当利回り (ブルームバーグ) | 0.76% |

| 設定日 | 2013年5月22日 |

やはり一番の特徴は毎月配当となるのではないでしょうか。

不景気で市場全体の株価が落ちている時でも配当は毎月もらえます。

これはとても心強いですよね。

そして先程も解説しましたがウィズダムツリー米国株クオリティ配当成長インデックスに連動。

成長性があって配当を支払う企業によって構成されるファンダメンタル加重指数として「成長性」と「質」の要素を合わせた順位が最も高い300社で構成されています。

米国市場にて「配当成長」と「クオリティ」の両方を満たす大型株企業の株式に投資するETFですね。

また経費率については例えばQYLD(0.60%)・JEPI(0.35%)ですので毎月配当のETFの中では低い設定です。

ですが例えばVYM(0.06%)・SPYD(0.07%)・HDV(0.08%)ですので高配当ETFに比べると高い設定だと分かります。

このような点から「エッジが効いている」という印象ではなくて「安全かつ毎月配当」というイメージではないでしょうか。

運用会社

ウィズダムツリーは世界を代表するETF(上場投資信託)提供会社の1社。

ニューヨークに本社を置く世界的な上場投資信託(ETF) および上場投資商品(ETP) のスポンサーおよび資産管理会社です。

特徴としてはETFに特化した運用会社としては唯一の上場企業であること。

ちなみに2006年6月に最初のETF20本を設定してからウィズダムツリーは世界各国及び様々な資産クラスを投資対象とするETFを幅広く展開。

またインデックスベースのファンドを使用していて時価総額ではなく配当や収益などの要素に基づいて証券を重み付けする加重投資手法を採用しています。

組入れ銘柄

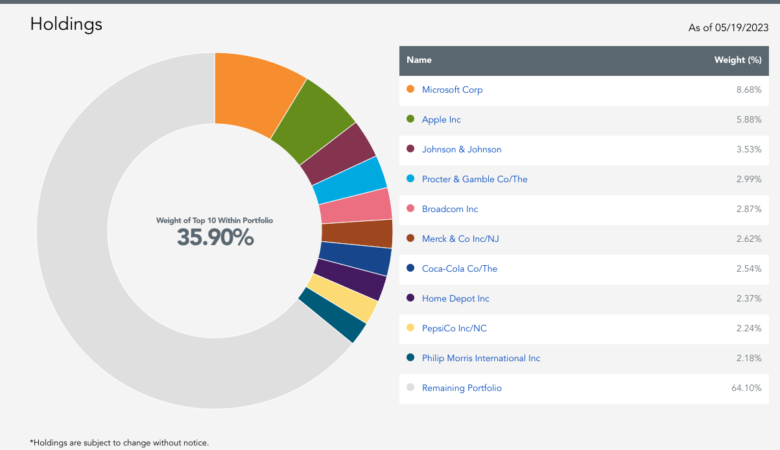

上記の画像は公式サイトから上位10社になります。

1位:マイクロソフト(テクノロジー)

2位:アップル(テクノロジー)

3位:ジョンソン・エンド・ジョンソン(ヘルスケア)

4位:プロダクター・アンド・ギャンブル(生活必需品)

5位:ブロードコム(テクノロジー)

※企業名をタップするとブルームバーグで各社の情報を確認できます

上位5位までを記載してみましたがその他は画像を参照下さい。

また上位10社ですが配当がフォーカスされる銘柄のウエイトが高いようですね。

たぱぞうさんが言っていましたが時価総額でふるいにかけて利益の成長性とクオリティを追求するため必然的に歴史ある大型の企業がインデックスに採用されることになります。

また上位10社で全体の約35%が構成されていました。

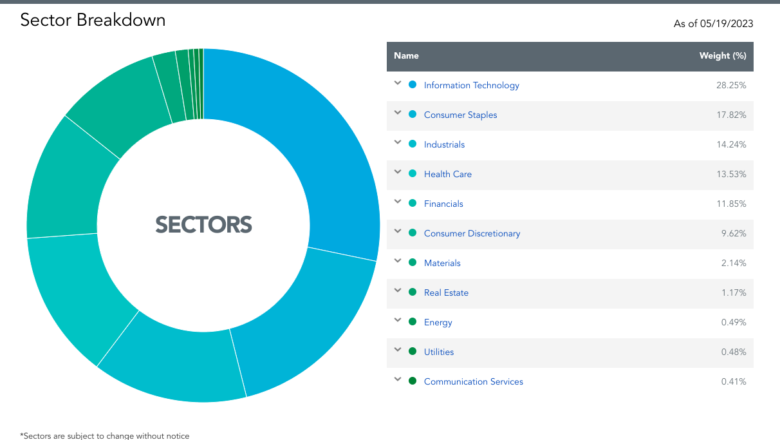

この点からセクターも公式サイトから確認しておきますね。

【上記5セクター比率】

1位:情報技術 (27.50%)

2位:生活必需品 (18.22%)

3位:資本財 (14.27%)

4位:ヘルスケア (13.72%)

5位:金融 (11.82%)

組入れ銘柄と同様で攻めと守りのバランスが取れていますよね。

このバランスの取れた銘柄選定がどのような株価に繋がっているのでしょうか。

次章で株価について解説していきますね。

配当銘柄の収集したい方は「オックスフォードインカムレター」おすすめ。

今ならメールアドレスを登録のみで「永久に持っておきたい6つの高配当米国株」が確認できます。

株価について

.png)

直近1年でみると2022年12月にゴールデンクロスを形成しています。

さらにここ最近は50日移動平均線の上で推移しています。

また直近5年もみておきますね。

.png)

コロナショックでは暴落していますがそこから2021年12月まで右肩で上がっていました。

そこからは62~65ドル付近を上下しています。

今後は政策金利の利下げなどで追い風があれば株価も期待できるのではないでしょうか。

またここでS&P500と比較してみます。

【年初来トータルリターン】

S&P500(ブルー) :3.20%

DGRW(イエロー) :3.85%

直近1年の比較ですがなんとS&P500をアウトパフォームしています。

たぱぞうさんが言っていましたが65ドル付近で購入ができることを考えると例えばVOOやVIGよりかなり少ない投資額になります。

そのためとても購入しやすいのではないでしょうか。

では最後に過去の配当もみておきますね。

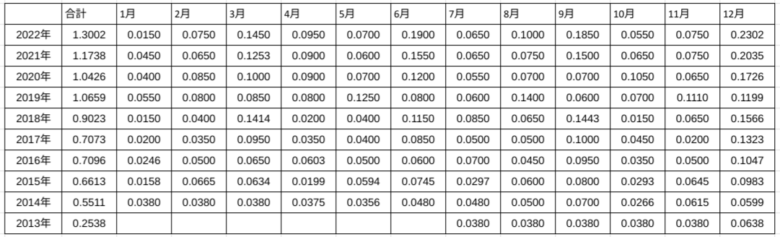

過去の配当実績

2023年4月24日時点での直近配当額をブルームバーグで確認しましたが0.04ドルでした。

また作成した表からも毎年、配当合計が下がる年もありますが基本的には上がってきています。

大きな上昇はないですが今後も着実な上昇を期待したいですね。

ちなみに配当日についてはおおよそですが毎月27日~30日が支払日。

購入される際は必ずその月の権利落ち日も確認をされることをお勧めします。

ぜひ検討してみて下さいね。

サテライトの位置で毎月分配に魅力を覚えるならば選択肢にあり

DGRWエッジが効いている特徴というよりは安定したETFという印象です。

例えば構成銘柄からも昔ながらの配当が出続けている企業を集めています。

そのため安定はしていますがグロース株が入っておらず大きな跳ねは期待できないという感じではないでしょうか。

またたぱぞうさんも言っていますが気になる点は経費率ですね。

ですが株価を確認した際にS&P500と比較してもアウトパフォームしていた点からも魅力は感じますよね。

全体的に考慮していくとサテライトでコツコツ買う商品としては向いているのではないでしょうか。

ぜひ検討をしてみて下さい。

最後まで読んでいただきましてありがとうございました!

~時間・場所を選ばず動画視聴できる無料セミナーのご紹介~

・2時間の動画視聴のみなので無理なく受講

・初心者でも可能な銘柄選定を学べる

受講者数25万人以上の「投資の達人になる投資講座 」がおすすめ。

\投資の達人になる投資講座の動画に興味がある方はこちらから/

不安な方はレビュー記事も読んでおいて下さいね。

※当ブログではアフェリエイトによる広告を掲載しています※