今後の米国市場の相場の見通しについて広瀬隆夫さんがアップデートしていました。

また楽天証券より動画公表をしていましたので内容をシェアしていきます。

「2023年、景気回復に光が見えるか? (アップデート)米国市場の見通しと注目銘柄」です。

多くの人が米国株で投資をされていると思います。

その中で市場の先行きは気になりますよね。

アップデートした広瀬隆雄さんの見通しを解説していきます。

ということで今回は「広瀬隆夫さんがアップデートした米国市場の見通し」についてです。

ちなみに見通しをみていくうえで無料セミナー「投資の達人になる投資講座」での勉強がおすすめ。

オンライン(2時間動画視聴)でご自宅でも受講可能。

ぜひ活用してみて下さい。

それではまずは見通しについてから解説していきますね。

今後の相場見通し

「2月は結構難しい相場にあると思う」広瀬隆夫さんは横ばいを予想されていました。

また着地としてはS&P500指数は4,000くらいだと。

記事作成現在が3月6日ですが4,045となっていますので予想通りと言えますね。

2月の数値をみていると2月2日にゴールデンクロスになり一時は4,100を越えましたがそこからズルズルと下がる展開になり悲観的になる投資家もいたのではないでしょうか。

ですが広瀬さんは通年では+14%くらいのS&P500指数は4,377がターゲットと仰っています。

上記の画像では広瀬さんがS&P500が画像の赤線のところまでは上昇するだろうと予想していて今の相場環境をみると金利と業績のどちらも厳しいと言っています。

金利面の数値

先日発表されたCPI、PPI、雇用統計、小売売上高、全て景気が強いアップサイドで外れていたと仰っていました。

それを受けて株式は少し逆風と考えているようだと。

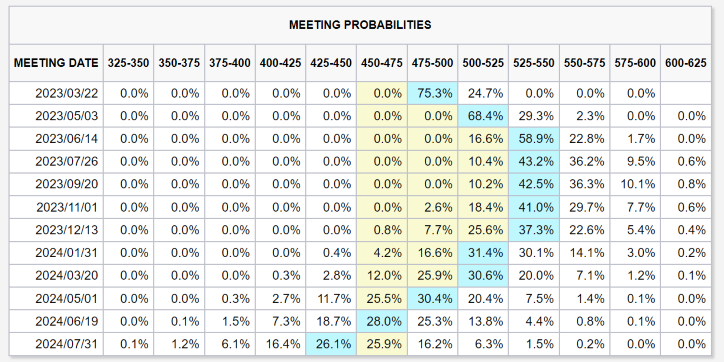

ちなみに市場参加者のコンセンサス数字をみていくと3月〜6月まで0.25%の利上げが予想されていてレートは5.25〜5.50%となっています。

2月相場が苦戦している主な理由は金利に対する市場参加者の見方が少し悲観的になったからと仰っています。

ですがここからが重要でそれは一過性であるとも仰っています。

いずれまた物価は下がりはじめて政策金利に対する考え方も今よりハト派になると予想されているとのこと。

だからこそ通年のターゲットは変更なしで考えられているそうです。

ここで気をつけるべきは目先は弱気だけど通年では強気なので前売りはしないようにと仰っていました。

買場だという話が増えてきていますが個人的なスタンスは基本的には売却はせずに現金比率を増やしてインデックスで積立して資産をつくるイメージでいこうと考えています。

各指数について

消費者物価指数

1月は前年同期比で+6.4%で予想を上振れました。

3ヶ月連続でダウンしていましたが今回はほぼ横ばい。

しかしこれは一過性で多分4月もしくは5月以降はまた下がるのではと広瀬さんは予想されています。

今は未来永劫にインフレが高止まりするという考えは持っていないそうです。

長期金利

アメリカ10年債利回りは3.9%に突っかかってくるような展開。

先日はこの記事でもお伝えしましたがWボトムを形成していて先高感を感じさせています。

長期金利はインフレの見通しに大きく影響を及ぼします。

継続してウォッチしていくといいかもです。

雇用統計

非農業部門雇用者数は51.7万人で予想を大幅に上振れしました。

ちなみに失業率は1960年以降で最も低かったと。

さらに解像度を上げると平均時給は+10¢と高水準だったと仰っています。

ここから分かるのは米国経済は強いということ。

とりわけレストラン、ホスピタリティなどのサービス業が強いと広瀬さんは仰っています。

企業業績

2023年のS&P500採用銘柄の平均EPSは224.07。

昨年の219.51と比較すると今年のEPS成長率は+2%くらい。

どちらかというとEPSは足踏みしている印象だと仰っています。

四半期EPSの伸び率は2022年第4四半期が−3.7%

ちなみに2023年の見通しをみると下記になります。

第1四半期 −4.4%

第2四半期 −2.9%

これはつまりマイナス成長が続く苦しい局面に差し掛かっていると言っていました。

ちなみに先日公開されたFactSetでS&P500に属する企業のうち82%が2022年第4四半期の実績値を報告していました。

このうち68%がEPSでポジティブサプライズ。

過去の平均を見ていくと5年平均(77%)・10年平均(73%)なので実績としては下回っていたとのこと。

また売上高では65%の企業がポジティブサプライズ。

こちらも過去平均を見ていくと5年平均(69%)・10年平均(63%)なので実績としては10年平均は上回った結果だったということでした。

ちなみに大きく伸びる企業業績を探すのに勉強に「投資の達人になる投資講座」がおすすめ。

オンライン受講で来場不要な2時間動画視聴(無料セミナー)でとても便利ですよ。

GAFA決算の総括

個別銘柄を見ていくとGAFAの決算はどこも厳しいと仰っています。

特に問題なのが売上高成長が捻り出せなくなっている点だと。

つまり次の成長をどこから捻り出してくるかというロードマップが見えていない状態。

業績的な切り口からはGAFAは買えないと広瀬さんは仰っています。

ちなみに広瀬さんの記事からGAFAMの決算結果をまとめていますので

こちらの記事(【広瀬隆雄さんから学ぶ】GAFAM決算からみえる米国市場の近況)あわせて読んでみて下さいね。

原油価格

直近の動きを見ていくと安値を徐々に切り上げていています。

もし予想よりも米国経済が強いのであれば原油価格は今後ジリ高する可能性もあると仰っています。

それもリスクの1つになるとも。

米国の石油の生産高の伸びは以前の伸び率に比べると勾配は緩やかでその理由はあまり積極的にシェール業者が増産してないと説明することができるからだと仰っています。

天然ガス

米国内で天然ガスが余り価格はざっくりと下がっている。

ルイジアナ州の液化天然ガス施設が事故で復旧に時間がかかった

その関係でアメリカで余っている天然ガスをヨーロッパなどに出荷できない状況が2〜3ヶ月続いた。

結果として米国内で天然ガスが余って価格が下がった。

しかし天然ガス価格がこのままズルズル下がっていくシナリオはあまりにも考えにくいと仰っています。

マクロ経済

今年の年初の時点に比べると今の方が少し景気は強い印象になっていると広瀬さんは仰っています。

また債権の市場参加者はもう少し高金利が高止まりすることと織込みにいっていると。

さらに米国経済はノーランディング(無着陸)という意見も見られ始めていますよね。

直近のCPIをみると予想を上回ってきました。

思ったよりもインフレが強くてあたふたしてる人が多いが僕はあたふたしてない広瀬さんは言います。

またスルスルと物価は下がり始め、最終的には政策金利は累積的に効いてきて景気は十分に減速するシナリオだと。

結論としてVT(全世界)かVIT(全米)はどちらがいいか

テレビ・新聞・雑誌などのオールドメディアに移行していくシフトもほぼ終了している。

主に広告モデルに依存するネット企業の営業戦略は曲がり角に来ている。

ここで問題になるのはVT(全世界)or VTI(全米)のどちらがいいのかですよね。

ちなみに広瀬さんは今はVTがいいと言っていました。

ここでVTとVTIのチャートを比較してみると過去5はVT(青)が+19.97%でVTIは+42.6%でした。ですが直近1年で比較したのが下のチャートです。

なんとVTが-2.26%でVTIが-3.63とVTが勝っているんですよね。

今後はVTがさらにアンダーパフォームするのかが楽しみにウォッチしていこうと思います。

また広瀬さんは再びGAFAが株価指数全体をアンダーパフォームする展開になると思うとも言っていました。

チャットGTPの登場はこれまでのネット広告の終焉を早める効果はあっても新しい収益機会を想像することは今の所はないだろうと仰っています。

VTも全世界とはいえ6割が米国であることを考えるとやはりGAFAの回復はとても大きな影響をあたえますよね。

今後の投資をするうえで全世界か全米かを検討するうえで参考にこの記事がなれば嬉しいです。

ぜひ検討される際にはこの記事の内容を思い出してみて下さい。

最後まで読んでいただきましてありがとうございました!

~投資の勉強が無料できるセミナーのご紹介~

・2時間動画視聴(中断可能)

・来場不要(オンライン)

金八先生で有名な武田鉄矢さん広告されている「投資の達人になる投資講座」

実際にセミナー受講してみたレビュー記事はこちら

銘柄選定方法の情報収集に役立ちますので参考にぜひ一読下さいね。

※当ブログではアフェリエイトによる広告を掲載しています※