長期での資産形成を考えた場合にやはり米国への投資は優先して検討される方が多くいらっしゃるのではないでしょうか。また2024年から新NISAがはじまりましたのでポートフォリオの見直しやこれからはじめる方も多くいるかと思いますので長期で保有しやすい米国の代表指数に連動するETFのVOOをご紹介していこうと思います。

VOOはS&P500に連動していてキャピタル(売買益)が狙えるのはもちろんのことインカム(配当)も安定して手に入れられるETFになるのでポートフォリオのコアとして検討もできるためぜひ新NISAがはじまったこの機会に詳細を確認しておいていただければと思います。

ETFの情報を数多く紹介されている投資インフルエンサーのたぱぞうさんもVTIに匹敵するパフォーマンスと紹介をされていましたのでこの記事では最新の情報をまとめて解説をしてきます。インデックスがS&P500になるので長期的にホールドも検討しやすいのでぜひ最後まで読んでみて下さいね。

ということで今回は「インカム・キャピタルともに狙えて長期保有がしやすい米国株ETFのVOO」について解説していきます。

【この記事をみて分かること】

・ETFについて

・VOOとは

・基本情報

・運用会社

・株価について

・組入銘柄とセクター比率

・過去10年の配当実績

moomoo証券アプリで有名投資家のポートフォリオを無料で確認

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

ETFについて

これからETFを検討される方もいらっしゃるかと思いますのでまずはどんなものなのかをご説明させていただきますので理解されている方はこの章は飛ばして頂いても大丈夫です。

ETFとは「Exchange Traded Fund」の略で日本語では「上場投資信託」となります分かりやすくいうと上場をしている投資信託となります。

【特徴】

1.S&P500などの株価指数に連動

2.分散投資が可能

3.株式同様にリアルタイム売買が可能

※上場投信のため

4.信託報酬が安い

✓S&P500などの株価指数に連動

ETFはアメリカの場合はS&P500や日本では日経平均株価やTOPIX(東証株価指数)等の指数に連動して運用される投資信託の一種で指数に連動しているので投資信託と同様に1銘柄ではなくて複数社へ投資が可能です。

✓分散投資が可能

指数連動のため複数社への投資を自動で行ってくれるので分散が可能で1社への集中投資は株価変動に資産が影響を受けやすいので安全。

✓株式同様にリアルタイム売買が可能

投資信託はファンドごとに違いがあり、注文して約定(購入決定)までに数日かかりますがETFは取引所が開いている時間帯はリアルタイムで注文が可能。

✓信託報酬が安い

全てのETFが投資信託より安い訳ではありませんので注意が必要ですが投資信託に比べて信託報酬が安い傾向がある。

上記のようにメリットが分かりやすく中期保有に向いているのがVTIになりますのでぜひ特徴を覚えておいて下さいね。

それではVOOの解説をしてきます。

VOOとは

正式名称は「バンガードS&P500ETF」で連動する指数は名称にも入っていますが「米国を代表する指数のS&P500」ですね。

S&P500はGAFAMなどアメリカの代表的大手銘柄の500社を時価総額で加重平均した指数となります。

【加重平均とは】

金額などの単純な平均値ではなく、それぞれのウェイトを加味して平均値を算出。

株式分割などの影響も受けず単純平均より相場全体の実体を表していて時価総額が大きな大企業ほど高い割合で組み入れられる特徴で米国株式市場の時価総額の約80%を網羅しているので米国の相場全体の動向を知る上でも役立つ指標にもなります。

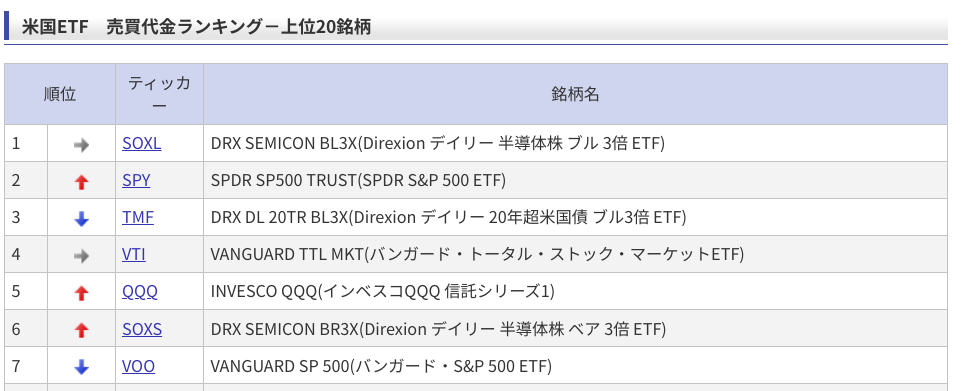

ちなみに楽天証券の公式サイトで売買代金ランキング-上位20銘柄(対象期間 2023年12月17日~12月23日)の中で7位にランクインしていました。

なんと言ってもS&P500に連動している点は安心感があり多くの方が保有していることは理解頂けるのではないでしょうか。

では次は基本情報もみていきますね。

基本情報

| ティッカー | VOO |

| 名称 | バンガードS&P500ETF |

| 運用会社 | バンガード |

| ベンチマーク | S&P500 |

| 銘柄数 | 504 |

| 投資対象 | 四半期ごとに時価総額加重平均を用いて 保有銘柄をリバランスする。 |

| 経費率 | 0.03% |

| 配当月 | 年4回 3/6/9/12月 |

| 直近配当利回り (Bloomberg) | 1.65% |

| 設定日 | 2010年9月9日 |

あらためてですがベンチマークはS&P500になり特徴としては経費率の0.03%でバンガードのETFは経費率がとても低いので長期ホールドをする際にはとてもありがたいですよね。

また組入銘柄数も約500と分散されている点も安心できるのではないでしょうか。さらに配当は年4回となりますが利回りは1.65%ので再配当にも直近の資産としても計算ができるためこの点も検討する際の材料にしていただければと思います。

運用会社

バンガードは1975年にアメリカのペンシルバニア州で創業された世界最大級の運用会社の1つで2018年12月31日には世界に18カ所の拠点で約549兆円(約4.9兆米ドル)の資産を運用している世界最大級の運用会社。

ちなみに創業者はジャック・ボーグル氏で「インデックス・ファンドの父」とも呼ばれています。

前章でも触れましたがバンガードの特徴としては経費率の低さがあります。

念のためにバンガードの代表的なETFの経費率をご紹介しておきますね。

【VOO以外の代表的なVシリーズと経費率】

①VT(バンガード・トータル・ワールド・ストックETF)

⇒経費率:0.09%

②VTI(バンガード・トータル・ストック・マーケットETF)

⇒経費率:0.03%

③VYM(バンガード・米国高配当株式ETF)

⇒経費率:0.06%

④VIG(バンガード・米国増配株式ETF)

⇒経費率:0.06%

ETFの経費率の平均が約0.2〜0.4%といわれていますのでバンガードの商品は特出して経費率が低くVOOは0.03%ですので特徴として覚えておいて下さい。

では次は組入銘柄の上位10社もみていきますね。

株価について

【株価】

434.01ドル(2024年1月3日現在)

【トータルリターン】

3ヶ月:+11.70%

1年:+26.32%

3年:+10.02%

5年:+15.65%

2023年10月27日の直近の底値よりから12月末まで16.15%とかなり大きく上昇をしてきました。

2024年にはFRBによる政策金利の利下げが予想されはじめてきましたので多少の調整はありながらここからさらに上昇していくことを期待できるのではないでしょうか。

この株価を構成している銘柄とセクターの割合について次章で解説してきますね。

【無料公開】厳選25銘柄を知れる投資格付機関「Weiss Ratings」のレポート

・10,000銘柄から25銘柄だけを厳選

・なんと本場アメリカで有料特別情報

メールアドレスの登録のみでレポートが見れる

組入銘柄とセクター比率

上記銘柄は2024年1月2日更新のBloombergのデータです。

1位:マイクロソフト(6.37%)

2位:アップル(6.36%)

3位:アマゾン(3.06%)

4位:エヌビディア(2.48%)

5位:アルファベット(1.78%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

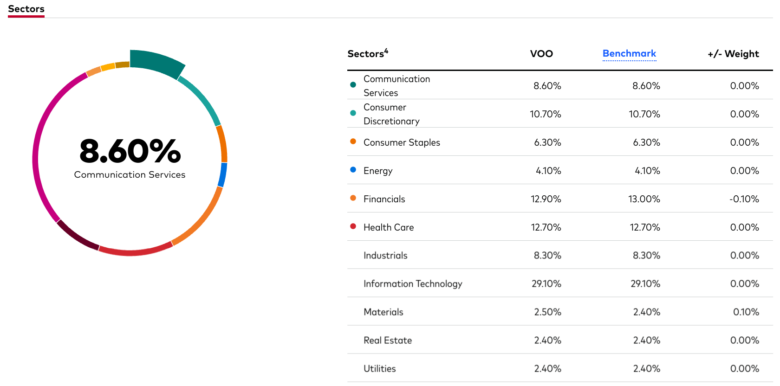

■セクター比率

【上位5セクター】

1位:情報技術(29.10%)

2位:金融(12.90%)

3位:ヘルスケア(12.70%)

4位:一般消費財(10.70%)

5位:通信サービス(8.60%)

組入銘柄上位10社をみてみると2023年に米国の株価を牽引したマグニフィセント・セブン(GAFAMと言われるアップル、マイクロソフト、アルファベット、アマゾン・ドットコム、メタ・プラットフォームズという主要5銘柄に加えてエヌビディアとテスラを加えた7銘柄)が主要になっていました。

また投資の神様バフェット率いるバークシャーなど米国の代表銘柄が名を連ねています。これが安定した株価に繋がっていることが分かりますね。

またセクター比率も情報技術・金融という金融相場(回復期)に強いセクターで約3割を占めている一方でヘルスケア・通信という逆業績相場(不況期)に強いセクターを約2割を入れるなどバランスが取れた比率になっている点も安定感を作っていると思います。

過去10年の配当実績

| 年度 | 配当金(ドル) | 利回り(%) |

| 2023年 | 6.36 | 1.46% |

| 2022年 | 5.95 | 1.36% |

| 2021年 | 5.44 | 1.58% |

| 2020年 | 5.30 | 1.80% |

| 2019年 | 5.57 | 2.42% |

| 2018年 | 4.74 | 1.93% |

| 2017年 | 4.37 | 2.13% |

| 2016年 | 4.14 | 2.21% |

| 2015年 | 3.93 | 2.09% |

| 2014年 | 3.49 | 2.06% |

| 平均 | 4.77 | 1.95% |

2020年付近から年間配当利回りとしては下がっていますが配当額としては組入銘柄・セクター比率でもお伝えしましたが大型銘柄で構成されている点からも安定して出ていましたね。

米国の株価は過去実績をみてもここまで右肩上がりで上昇をみせてきています。また大型企業は競争しながら企業成長を続けている点からも暴騰とはいかずとも今後も引き続き期待ができる点からも配当も同様に安定して期待できますのでこの点も検討材料に入れていただけるといいのではないでしょうか。

一方でVOOはインカム(配当)よりもキャピタル(売買益)で検討するETFだとここまでの情報から分かるのではないでしょうか。

結論ですがVOOはコアにできるETF

今回はS&P500に連動しているインカム・キャピタルも狙える米国ETFのVOOをご紹介してきました。

・S&P500に連動

・経費率が低くて長期積立時も安心

・米国全体へ分散投資が可能

・売買益も配当も狙える

上記をみても分かるようにポイントとしてバンガードの特徴にもなりますが経費率が0.03%ととても低くS&P500指数に連動しているため米国市場の大型銘柄に分散をして投資ができている点が安定していると分かりました。

また株価については2024年についてはFRBの政策金利(FFレート)の利下げも予想できて景気後退もなくソフトランディングの可能性も高まってきましたのでここからの上昇も期待できる市場ですので現状では検討をしやすいのではないかと思います。

イノベーション企業が出やすく人口増加もまだしていくとと予想されている米国ですので今後の成長性も期待ができる一方で大型主要銘柄500社にまとめて分散投資が可能になる点からもポートフォリオのコアに検討ができるETFなのではないでしょうか。

新NISAがはじまりポートフォリオを見直している方やこれからはじめる方もともにですが主要となるETFとしてぜひ検討してみて下さい。

最後まで読んでいただきましてありがとうございました!

【おすすめ】米国市場の最新情報入手はmoomoo証券アプリ

・業界最多になる7000銘柄以上取引

・業界初となる米国株を24時間取引

無料登録で分析ツールのみも使用可能ができます

moomoo証券の詳細は下記の記事にてまとめています。

※当ブログではアフェリエイトによる広告を掲載しています※