日本では芸人で有名なFIREを達成した厚切りジェイソンさんが積立一択でいいとまで仰っています米国全体にまとめて投資ができるETFを今回はご紹介します。

※FIRE(Financial Independence, Retire Early)とは「経済的自立」または「早期リタイア」

ちなみにこのETFはVTI(バンガード・トータル・ストック・マーケットETF)で売買益と配当ともに狙っていけ、ポートフォリオのコアになり得る商品なのでチェックしておいて下さい。

ということで今回は「全米にまとめて投資が可能な米国ETFのVTI」についてです。

【この記事をみて分かること】

・ETFとは

・VTIの概要

・基本情報

・運用会社

・過去の株価について

・組入銘柄とセクター比率

・過去10年の配当実績

・アメリカの人口増加について

moomoo証券アプリなら有名投資家のポートフォリオも無料で見れる

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

ETFとは

VTIの解説の前にまずはETFとはどんなものなのかをご説明していきますが理解してるという方はこの章は飛ばしていただいても大丈夫です。

ちなみにETFは「Exchange Traded Fund」の略で日本語では「上場投資信託」となり、分かりやすくいうと上場をしている投資信託ですね。

【特徴】

1.S&P500などの株価指数に連動

2.分散投資が可能

3.株式同様にリアルタイム売買が可能

4.信託報酬が安い

✓S&P500などの株価指数に連動

ETFはアメリカだとS&P500や日本だと日経平均株価やTOPIX(東証株価指数)等の指数に連動して運用される投資信託の一種でで指数に連動しているので投資信託と同様に1銘柄ではなくて複数社へ投資が可能。

✓分散投資が可能

指数連動のため複数社への投資を自動で行ってくれるので分散が可能になります。

1社への集中投資は株価変動に資産が影響を受けやすいので安全と言えますね。

✓株式同様にリアルタイム売買が可能

投資信託はファンドごとに違いがあり、注文して約定(購入決定)までに数日かかります。

ETFは取引所が開いている時間帯はリアルタイムで注文が可能。

✓信託報酬が安い

全てのETFが投資信託より安い訳ではなりませんのでご注意下さい。

ですが投資信託に比べて信託報酬が安い傾向があります。

今回ご紹介するVTIは上記のようなETFになりますのでぜひ特徴を覚えておいて下さいね。

ではVTIの解説を進めていきます。

VTIとは

まずは正式名称ですが「バンガード・トータル・ストック・マーケットETF」で連動する指数については「CRSP USトータル・マーケット・インデックス」。

この指数は米国株式市場の大型株から小型株までほぼ全体をカバーしていて、これに連動するETFのVTIは米国市場ほぼ全体に投資ができるETFです。

米国の大型だけでなく中・小型株もカバーできるのがVTIの特徴になります。ちなみに水戸証券のデータをみると2022年4月末のニューヨーク証券取引所とナスダック市場の上場企業数はそれぞれ2,524社、3,784社で合計6,308社となっていました。

VTIはアメリカ全体約6,300社の中から選りすぐり約4000社へ分散投資が可能だということになります。

数字をみてもアメリカ全体への投資だと理解ができるのではないでしょうか。

では次の章で基本情報もを解説していきますね。

基本情報

| ティッカー | VTI |

| 名称 | バンガード・トータル・ストック・マーケットETF |

| 運用会社 | バンガード |

| ベンチマーク | RSP USトータル・マーケット・インデックス |

| 銘柄数 | 3786 |

| 投資対象 | 米国株式市場全体を投資対象とする。 時価総額ベースでウエートを算定。 |

| 経費率 | 0.03% |

| 配当月 | 年4回 3/6/9/12月 |

| 直近配当利回り (Bloomberg) | 1.69% |

| 設定日 | 2001年5月31日 |

前章でもお伝えしましたがやはり約4,000社への分散投資ができるのが特徴。

さらになんといっても経費率が0.03%ととても低く、さすがバンガード社といったところでしょうか。

長期ホールドや積立を考える際にとてもありがたいですよね。

それでは次は運用会社について解説していきます。

運用会社

バンガードは1975年にアメリカのペンシルバニア州で創業された世界最大級の運用会社の1つ。

2018年12月31日には世界に18カ所の拠点で約549兆円(約4.9兆米ドル)の資産を運用している世界最大級の運用会社です。

ちなみに創業者はジャック・ボーグル氏で「インデックス・ファンドの父」とも呼ばれています。

それだけ歴史も知名度もある会社だと理解ができますよね。

ちなみにバンガードの特徴としては経費率の低さがあります。

【VTI以外の代表的なVシリーズと経費率】

①VT(バンガード・トータル・ワールド・ストックETF)

⇒経費率:0.09%

②VOO(バンガード・S&P500ETF)

⇒経費率:0.03%

③VYM(バンガード・米国高配当株式ETF)

⇒経費率:0.06%

④VIG(バンガード・米国増配株式ETF)

⇒経費率:0.06%

ETFの経費率の平均が約0.2〜0.4%といわれていますのでバンガードの商品は特出して経費率が低く、VTIは0.03%ですので特徴として覚えておいて下さい。

では次は組入銘柄の上位10社もみていきますね。

株価について

【株価】

237.22ドル(2024年1月2日更新)

【トータルリターン】

3ヶ月:12.15%

1年:26.05%

3年:8.45%

5年:15.07%

2023年10月27日の直近の底値よりから12月末まで16.1%と大きく上昇をしてきました。

2024年にはFRBによる利下げが予想されはじめてきましたのでここからさらに上昇していくことを期待できるのではないでしょうか。

ぜひ検討してみて下さいね。

厳選25銘柄を投資格付機関「Weiss Ratings」がレポートを無料で公開

・10,000銘柄以上から厳選された25銘柄

・本場アメリカで有料情報が無料でみれる

組入銘柄とセクター比率

上記銘柄は2024年1月2日更新のBloombergのデータです。

1位:アップル(6.37%)

2位:マイクロソフト(6.36%)

3位:アマゾン(3.06%)

4位:エヌビディア(2.48%)

5位:アルファベット(1.78%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

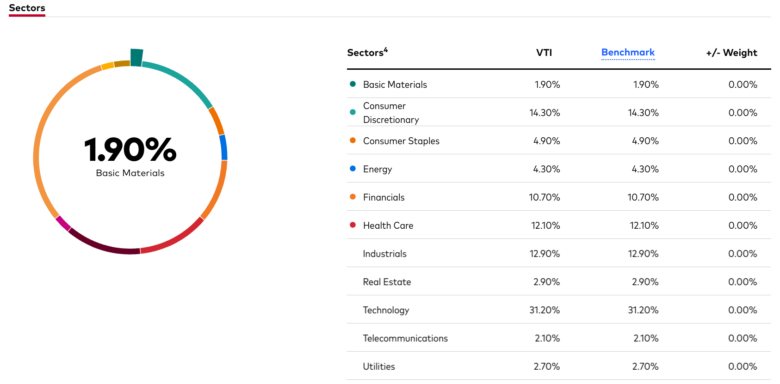

■セクター比率

【上位5セクター】

1位:情報技術(31.20%)

2位:一般消費財(14.30%)

3位:資本財(12.90%)

4位:ヘルスケア(12.10%)

5位:金融(10.70%)

過去10年の配当実績

| 年度 | 配当金(ドル) | 利回り(%) |

| 2023年 | 3.34 | 1.41% |

| 2022年 | 3.18 | 1.32% |

| 2021年 | 2.93 | 1.51% |

| 2020年 | 2.77 | 1.70% |

| 2019年 | 2.91 | 2.28% |

| 2018年 | 2.61 | 1.90% |

| 2017年 | 2.34 | 2.03% |

| 2016年 | 2.22 | 2.12% |

| 2015年 | 2.07 | 1.95% |

| 2014年 | 1.87 | 1.95% |

| 平均 | 2.62 | 1.86% |

上記が2012年からの配当実績になります。

※配当実績は2024年1月2日に更新しました。

配当利回りは今までこのブログでご紹介をしてきた高配当ETFのVYM・SPYD・HDVと比べるともの足りなさはあります。

ですがVTIの場合は前章の過去チャートでみたように売買益が狙えるため配当は低くてもトータルでみると資産を増やせると想定できますよね。

ある意味では売買益が主体で配当ももらえるETFだと捉えることができるんだと考えています。

ぜひ検討する際の参考にしてみて下さいね。

次の章ではアメリカの人口推移についても触れておきますね。

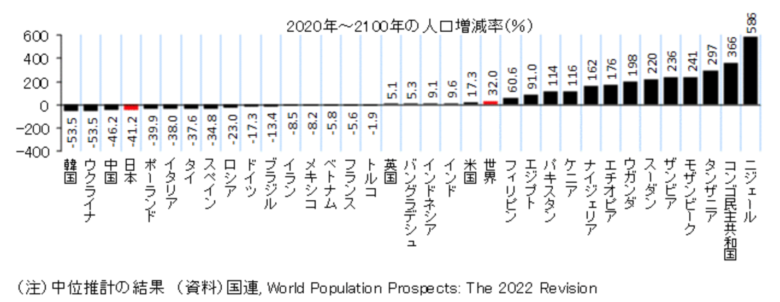

アメリカの人口増加について

人口の増加は経済の発展へ大きく起因します。

ではアメリカの今後の予想はどうなっているのでしょうか

国連のデータをみてみると先進国や新興国については増加率は1桁またはマイナスになっています。

そんな中でアメリカは17%の増加が予測されていますよね。

このように今後もアメリカ全体の経済発展も予想できることからVTIも伸びる可能性を理解できるのではないでしょうか。

結論ですがVTIはコア・サテライト戦略の核にできるETF

今回は全米ETFのVTIについて解説してきました。

・経費率が低くて長期積立時も安心

・米国全体へ分散投資が可能

・アメリカは人口増加が予想できて成長が見込める

・売買益も配当も狙える

バンガード社ならではで経費率は0.03%とかなり低く抑えられていて、米国市場全体の約4000社へ分散投資が可能なので長期的な目線でもホールドしやすくて安心できますよね。

さらに国連のデータからも今後もアメリカは人口増加が予想されているため経済の発展も予測できます。

また2024年から新NISAが開始しましたがVTIは成長投資枠で対象となるETFですので米国を主体に投資を考える場合にはとても検討しやすいのではないでしょうか。またコア・サテライト戦略として核(コア)にVTIは厚切りジェイソンさん以外にも多くの著名投資家が推奨しているほどです。

ぜひこの機会にご検討してみてはいかがでしょうか。

最後まで読んでいただきましてありがとうございました!

最新の投資情報入手はmoomoo証券アプリがおすすめ

・業界最多7000銘柄以上取引

・業界初の米国株24時間取引

無料登録で分析ツールのみも使用可能です

詳細にご興味がある方はこちらの記事も読んでみて下さい。

※当ブログではアフェリエイトによる広告を掲載しています※