みなさんは米国連続増配株ETFといえば何が思い浮かぶでしょうか。多くの方はバンガード社のVIG(バンガード米国増配株式ETF)ではないでしょうか。VIGは過去10年間連続増配の米国の中型・大型株への投資が可能なETFになります。

そして同じくBlackRock社が連続増配の米国株式で構成される指数に連動するETFにDGRO(iシェアーズ・コア配当グロースETF)があります。DGROは現段階では主要な証券会社では購入ができないのですが2024年1月17日にDGROに投資をする東証ETF「2014」が誕生しました。

その2014を登録者数12万人以上の「アラサー夫婦さん」も2024年1月20日に紹介されていてとても分かりやすかったので今回はその動画を参考にしてこの記事ではDGROとVIGとどのような違いがあるかも比較をしながら東証ETF「2014」を解説していきますね。

ということで今回は「米国連続増配株ETFのDGROに投資が可能な東証ETF(2013)」についてです。

【この記事をみて分かること】

・iシェアーズ 米国連続増配株 ETF(2014)とは

・基本情報

・株価について

・組入銘柄とセクター比率

・配当実績

・iシェアーズ 米国連続増配株 ETF(2014)のまとめ

【無料】有名投資家ポートフォリオはmoomoo証券アプリで確認

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

その他ポートフォリオも確認可能です

実際の確認方法は下の記事をチェック!

iシェアーズ 米国連続増配株 ETF(2014)とは

DGROは「モーニングスター米国配当グロース指数」に連動していて、継続的に配当が増加している米国株式で構成される指数になるので「2014」は同様にこの指数(税引後配当込み、国内投信用、円建て)への連動を目指す東証ETFとなります。

もう少し具体的にモーニングスター米国配当グロース指数をアラサー夫婦三の動画から抜粋して説明すると「過去5年以上連続して増配していること、予測ベースでの利益成長がプラスであること、そして配当性向が75%未満であることを採用条件として、その後予想配当利回りの上位10%を外した指数と」となります。

また2014のポイントをまとめておきますね。

【ポイント】

・5年以上増配

・利益成長がプラス

・配当性向75%未満

・配当が高すぎない

上記で説明した指数に円での購入が可能なETFが「2014」となります。ポイントをなんとなく理解をしていただきながら次章では基本情報を解説していきます。

基本情報

| ティッカー | 2014 | VIG |

| 名称 | iシェアーズ 米国連続増配株 ETF | バンガード米国増配株式ETF |

| 運用会社 | ブラックロック・ジャパン株式会社 | バンガード |

| ベンチマーク | Morningstar米国配当成長株式指数 (税引後配当込み、国内投信用、円建て) | ETF tracks the S&P US Dividend Growers指数 |

| 銘柄数 | 400 | 289 |

| 投資対象 | 過去5年以上連続して 増配している米国株 | 過去10年間連続増配の 米国の中型・大型株 |

| 経費率 | 0.11% | 0.06% |

| 配当月 | 年4回 2/5/8/11月の各9日 | 年4回 3/6/9/12月 |

| 直近配当利回り (Bloomberg) | 2.62% | 2.04% |

| 設定日 | 2024年1月17日 | 2006年4月27日 |

【経費率】

2014:0.11%(DGRO:0.08%)

VIG:0.06%

東証版ETFはに比べても高くなる傾向があるため本家のDGRO・VIGと比較するとどうしても高い設定になってしまいますよね。長期目線でみてランニングコストとしての可否を検討しておくといいのではないでしょうか。

【配当月】

2014:2・5・8・11月(DGRO:3・6・9・12月)

VIG::3・6・9・12月

私もVIGを保有していますが2014も保有すればほとんど毎月配当がもらえることになりますので両方を保有するメリットにはなりそうですね。また後述しますが株価を考えるとVIGよりも2014のほうが圧倒的にリーズナブルですので購入しやすいかと思います。

【配当利回り】

2014:2.62%(DGRO:2.62%)

VIG:2.04%

2014は設定からまだ日が浅く配当は実績がないためBloombergでDGROを確認すると2.62%でしたので同等であると予測されます。またVIGもBloombergでみると2.04%でしたのでそれ以上の配当利回りになると分かりますね。

株価について

2014は設定が2024年1月17日と、まだデータが少ないので2024年3月3日現在でGoogleFinanceでDGROとVIGの年初来で比較してみました。2014(濃いブルー)はDGRO(イエロー)・VIG(薄いブルー)よりもアウトパフォームしていました。ですが現在はデータ期間が短いため今後も引き続きチェックは必要になると思います。

ちなみに公式サイトに指数との比較チャートがありますが多少ですが指数に対して劣後はしていました。ですがそこまでの乖離がないためそこまできにならなく許容範囲と捉えられるのではないでしょうか。

【株価】

215.3円(2024年3月3日現在)

株価についてはDGROは主要証券会社での購入ができないためVIGとの比較をしておこうと思いますが2024年2月16日現在ではVIGは約26,898円となりましたので2014は約215円ですのでかなりリーズナブルですよね。

上記を踏まえると購入する障壁としては2014はかなり低いので、まずは少額で2014を購入してみるなど選択の幅を広げられるのではないでしょうか。

【無料】投資格付機関「Weiss Ratings」が選ぶ

厳選25銘柄のレポート

・米国株10,000銘柄以上の中から厳選25銘柄

・本場アメリカで有料情報が日本で無料公開

早めに確認しておいて下さい!

組入銘柄とセクター比率

組入れ銘柄とセクター比率については2014はDGROへの投資になりますのでその点を踏まえてDGROのデータでご説明をしていきますね。

■組入れ銘柄

上記銘柄は2024年2月17日現在のBloombergのデータです。

1位:ブロードコム(3.39%)

2位:JPモルガン(3.11%)

3位:マイクロソフト(3.09%)

4位:アッヴィ(2.92%)

5位:エクソンモービル(2.84%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

組入銘柄についてはアラサー夫婦さんがとても分かりやすく説明していたのですが連続増配をしているバリュー株・グロース株の両方が組み込まれていると仰っていました。

ちなみにVIGとの組入銘柄数を比較しておきます。

【銘柄数】

DGRO:400銘柄

VIG:289銘柄

約100銘柄近くDGROが分散できていることが分かります。

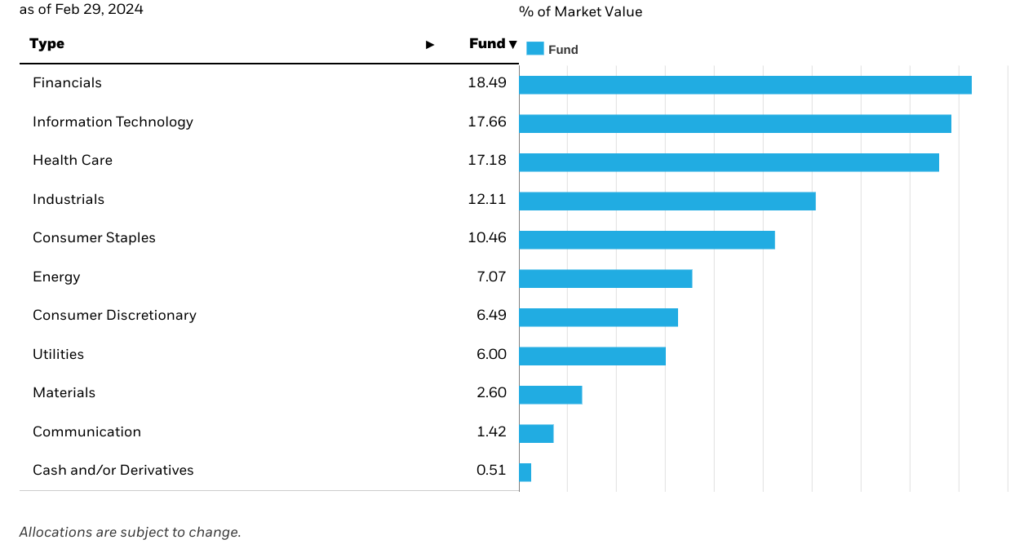

■セクター比率

【上位5セクター】

1位:金融(18.49%)

2位:情報技術(17.66%)

3位:ヘルスケア(17.18%)

4位:資本財(12.11%)

5位:生活必需品(10.46%)

金融と情報技術などオフェンシブなセクターが上位ではありますが3〜5位のセクターではディフェンシブよりの比重が高いため全体的にはとてもバランスがいいのではないでしょうか。

■VIGとの比較

また組入銘柄とセクター比率についてアラサー夫婦さんが面白いデータを出していたのでシェアしますね。

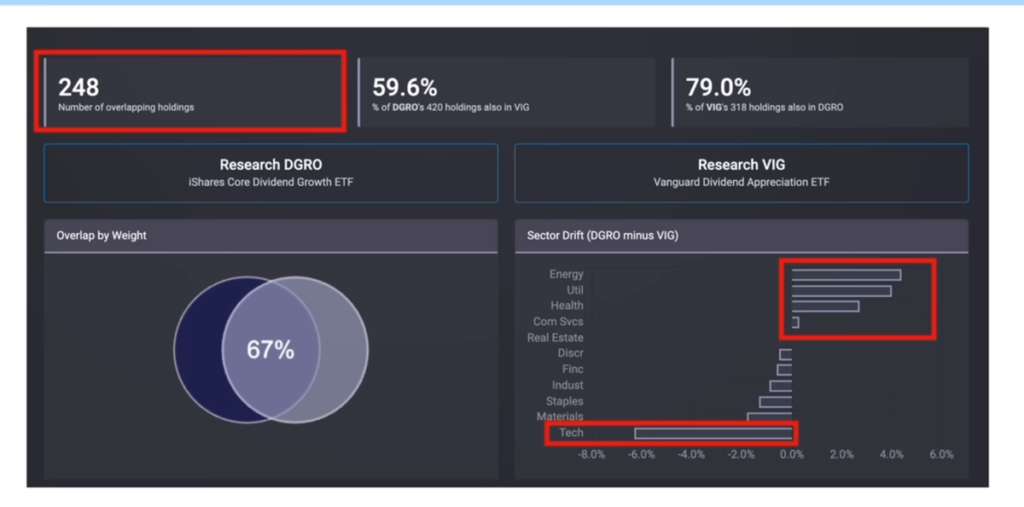

まず左上の赤枠の数字がDGRO(400銘柄)とVIG(289銘柄)の重複した銘柄数になるようですので248銘柄が重複となります。またウェイトとしては67%重なっているとのことでした。

続いてセクター比率については右下の赤枠ですがDGROがエネルギー・公共事業セクターの比重が多い一方でVIGは情報技術が圧倒的に比重が高いことが分かります。

この点についてアラサー夫婦さんはDGROはVIGに比べてハイテク株が少し少なめでバリュー株が多めに組入られていると仰っていました。

ぜひ参考にしてみて下さいね。

配当実績

■配当実績

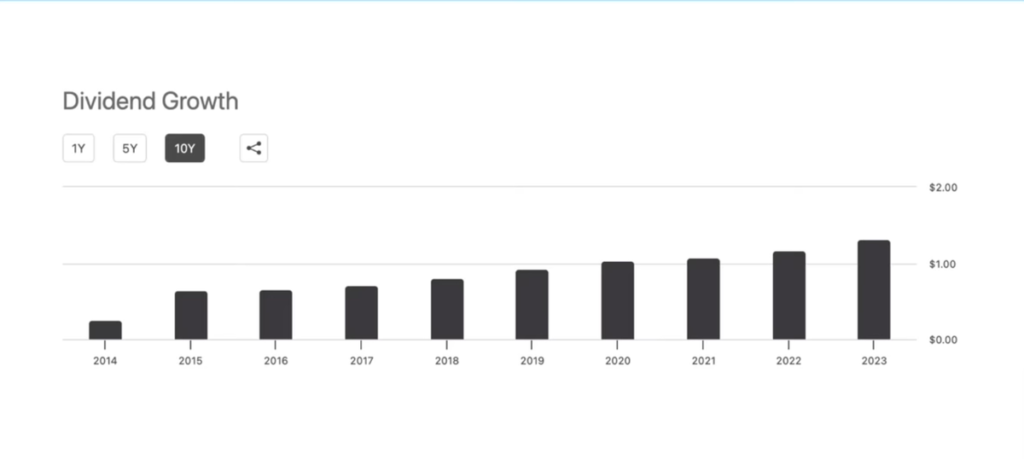

配当についてはDGROのデータより解説していきますが2014年に設定されているのですがそれから2023年までに一度も減配せずに連続増配をしてきていますね。

■配当利回り推移(DGRO・HDV・VYM・VIG比較)

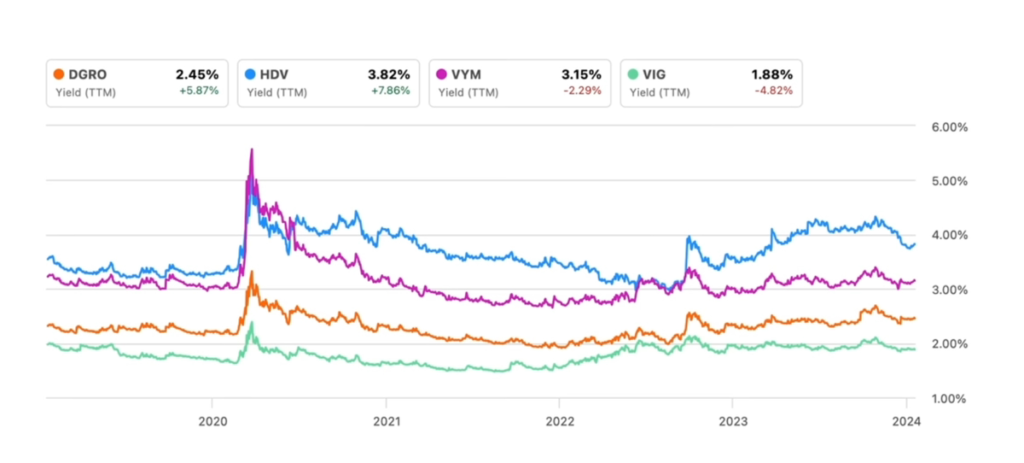

続いては各ETFの配当利回り推移になります。HDVはおおよそ3.5〜4%を推移していてDGROは3%を超えたのはコロナショックの暴落時のみでそれ以外は2%前半を推移しています。

ですのでアラサー夫婦さんも言っていましたがDGROの利回りはVYMとVIGの中間になるイメージを持っておくといいのではないでしょうか。

さらに増配率もまとめていましたので同様にシェアしておきますね。

■直近5年の増配率(DGRO・VIG・VYM・HDV・SPYD比較)

| 銘柄 | 増配率 | |

| 1 | DGRO | 10.20% |

| 2 | VIG | 9.50% |

| 3 | VYM | 5.60% |

| 4 | HDV | 4.80% |

| 5 | SPYD | 3.30% |

DGROは10.2%とその他ETFに比べても圧倒的に増配していることが分かりますよね。

この点についてアラサー夫婦さんが言っていますがこの増配率10%がもし10年間続いたとすると配当金額が約2倍になります。現段階では配当利回りは2.67%と高配当ETFとは言えない水準ですが長期で保有するほど配当金が増える可能性があるのがDGROの特徴になりそうですよね。

iシェアーズ 米国連続増配株 ETF(2014)のまとめ

のまとめ-1024x576.png)

ということで今回は米国連続増配株ETFであるDGROの東証版2014について米国連続増配ETFであるVIGと比較をしながら解説をしてきました。

あらためてポイントをまとめておきますがまずベンチマークしているモーニングスター米国配当グロース指数のポイントは下記になります。

【指数のポイント】

・5年以上増配

・利益成長がプラス

・配当性向75%未満

・配当が高すぎない

同指数に連動する米国ETFはDGROですが現在は主要証券会社での購入ができませんので上記指数に投資をしたいなら2014での購入になります。

【株価(2024年3月3日現在)】

2014:215円

VIG:26,898円

2014はVIGと比較して少額からの購入ができるで検討しやすいのではないでしょうか。

【銘柄数】

DGRO:400銘柄

VIG:289銘柄

DGROとVIGは248銘柄が重複していてウェイトとしては67%重なっているとのことでした。この点からも2014は分散投資を重視されている方に向いているのかと思います。

【配当】

現段階では2014の配当実績はないためDGROのデータで確認していきましたが2014年の設定来で毎年増配を継続しています。

また増配率については直近5年(DGRO・VIG・VYM・HDV・SPYD比較)をみておくとDGROが10.20%とその他のETFは1桁台であった中では群を抜いていました。またこのまま10%増配を10年続けると倍の配当額になる可能性があることも分かりました。

【配当利回り(DGRO・HDV・VYM・VIG比較)】

現状でみていくと4つのETFの中では3番目にあたる利回りになります。おおよそで3%弱といったイメージではないでしょうか。

上記内容から2014はとても優秀な東証ETFだと分かったのではないでしょうか。ですが1点だけ注意点になりますが経費率が2014が0.121%とVIGの0.06%を考えると倍の設定になっています。

長期での保有を検討する際には新NISAの成長投資枠の対象商品になりますのでそこでの購入は必須くらいでの検討が必要かもしれませんね。

とはいえとても魅力的なETFでしたのでぜひこの記事を参考に検討してみてはいかがでしょうか。

最後まで読んでいただきましてありがとうございました!

【投資アプリ】分析・リアルタイム情報などツールが多彩なmoomoo証券

・リアルタイム確認できる株価・ニュース

・米国株を24時間取引が可能なので業界初

・ヒートマップで市場の動向が把握しやすい

・機関投資家の動きが分かりやすく知れます

アプリの詳細は下の記事でぜひチェックみて下さい!

【新NISA有力候補-1.png)

※当ブログではアフェリエイトによる広告を掲載しています※